(文/陈兴华)“需求疲软”,成为2023年全球消费电子市场的重要关键词。展望2024年,多家行业调研机构均指出消费电子市场将走向“复苏”,其中人工智能等技术的应用将成为各行业终端增长的关键动能之一。不过,也有分析机构预测,今年全球消费电子产品支出仍将下降,这显示出市场可能仍然面临不确定性,但从业界共识来看,复苏增长将是“主旋律”。

在消费市场需求企稳、人工智能等热点应用领域带动,以及渠道去库存效果明显等多重因素作用下,预计2024年全球半导体市场将重回增长轨道,而且各大调研机构给出了不同增长幅度的数据。但需要指出的是,由于终端需求仍处于复苏前夜,对半导体市场的预期增长应持谨慎乐观态度,毕竟AI芯片缺货以及汽车芯片供应可能过剩等挑战依然存在。

全球消费电子展望现“矛盾”

全球消费电子市场遭遇“寒冬”导致原厂、渠道和终端库存高企等后,如今正在春回大地。

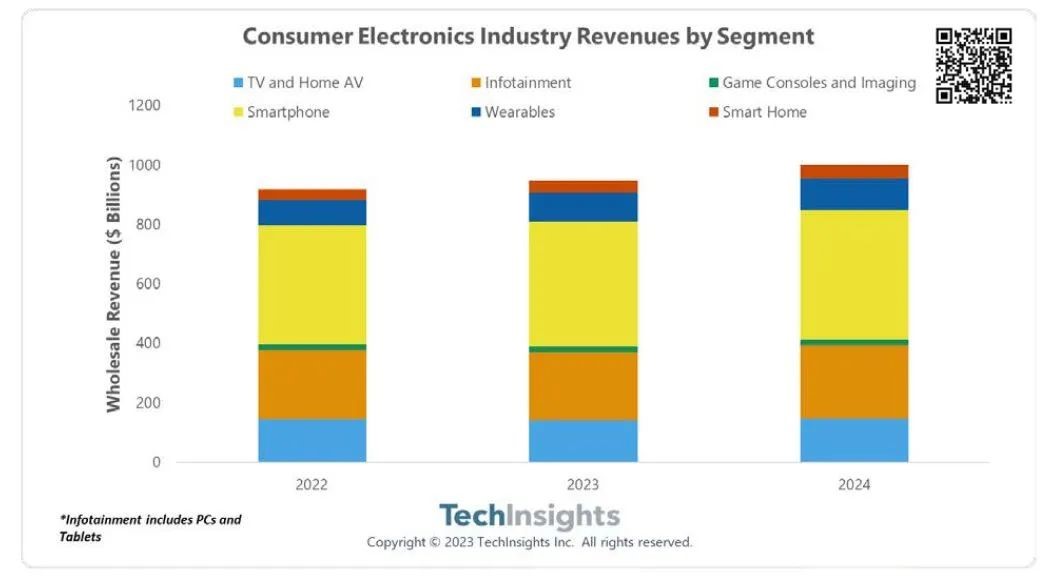

日前,加拿大市场调研机构TechInsights发布报告称,2024年,全球消费电子市场收入将突破1万亿美元大关。这是消费电子行业的一个重要里程碑,也是一个关键变革和创新的时期。在经济前景乐观和供应链中断减少的情况下,一些关键品类将恢复增长。随着企业适应快速变化的消费者需求和偏好,人工智能等技术的变革潜力将为未来一年发展奠定基础。

报告分析称,随着2022年全球市场面临供应链中断、高通胀和生活成本危机,消费者支出下滑,从而导致市场低迷。这些状况持续到2023年上半年,继续导致市场需求疲软。不过,随着经济状况好转,智能手机等关键产品类别企稳并显示出恢复增长的迹象。预计2023年,全球消费电子市场将以较低的个位数增长,接近9500亿美元。

2022-2024年全球消费电子细分领域营收(单位:十亿美元) 图源:TechInsights

进一步来看,若2024年消费电子市场的行业收入超1万亿美元,同比增速约为5.4%。TechInsights表示,这反映出用户对技术的依赖,以及在多个产品类别中对高端设备日益增长的偏好。未来,需求将受到智能家居和可穿戴市场的先进技术产品推动。同时,随着人工智能等创新尖端技术的整合,消费电子行业将引领一场技术变革,推动新的增长潜力。

然而,也有调研机构对2024年消费电子行业发展,持并不乐观的发展态势预测。

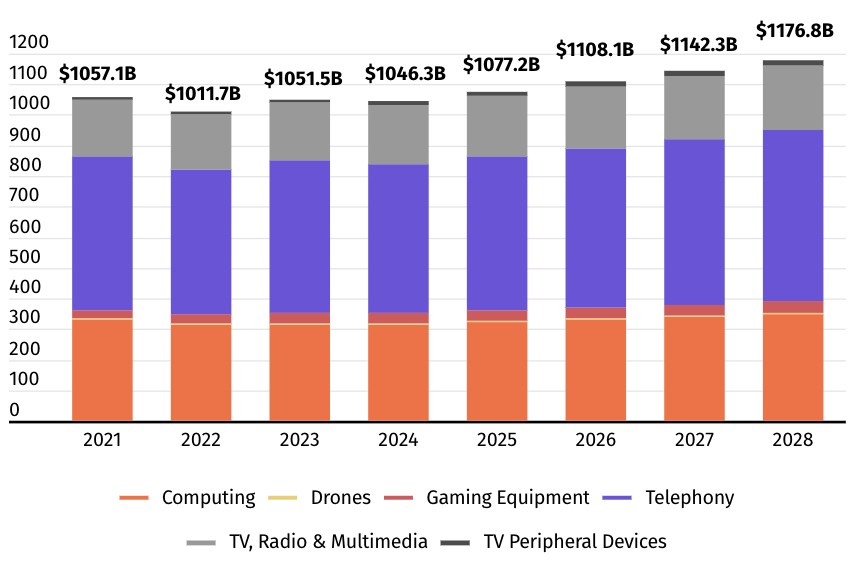

其中,德国数据统计公司Statista发布的报告预测显示,2024年全球消费电子产品支出将减少53亿美元至10463亿美元,降幅为0.5%。在疫情期间创下销售纪录后,全球消费电子市场经历了充满挑战的两年。期间,高通胀和黯淡的经济前景削减了消费者预算,并显著改变了他们的消费习惯,许多人将减少的可支配收入集中在旅行和休闲活动方面,而不是科技产品上。预计这种低需求局面将继续导致市场陷入小幅负增长。

2021-2028年全球消费电子市场收入(单位:十亿美元)。图源:Statista

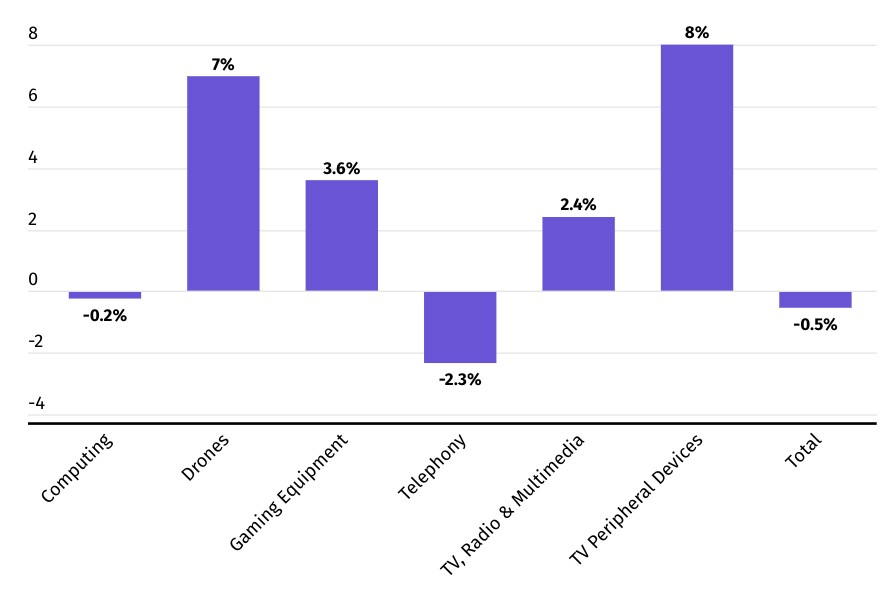

Statista的报告进一步称,今年消费电子市场的大部分下降将来自最大的细分市场——智能手机领域。2023年,全球消费者在智能手机和固定电话上的支出为4980亿美元,比上年增长5.3%。然而,预计2024年将出现下滑,全球消费者在这些设备上的支出将减少约2.37%至4867亿美元,缩减金额为116亿美元。

此外,包括台式、笔记本、平板电脑,以及键盘和显示器在内的计算领域将出现第二大跌幅。Statista预计,2024年消费者将在这些设备上消费约3140亿美元,同比减少5亿美元。不过,所有其他细分市场都将增长。其中,电视机、收音机以及数码相机、耳机和扬声器等多媒体设备将同比增加46亿美元至1951亿美元;视频播放器、智能遥控器和流媒体等电视外围设备将增长9亿美元至120亿美元;游戏设备领域也将增加12亿美元。

2024年消费电子各细分市场的预计收入变化(百分比)。图源:Statista

不难看出,TechInsights、Statista的两份报告对全球消费电子市场的展望各自呈现乐观、悲观预期,其中后者的报告更是指出2024年智能手机和计算机领域都将出现下滑,这一定程度警示了行业发展的不确定性。但国内外绝大多数市场调研机构、分析师和行业高管均预计智能手机和PC等领域将出现复苏增长,可见消费电子市场复苏增长的信心指数较强。

另一方面,值得注意的是,Statista的报告还称,中国是全球消费电子产品销售的领头羊,预计2024年将贡献约五分之一的总收入,但将出现5%的下滑至2186亿美元。此外,美国也将下滑0.5%至1600亿美元。日本和巴西紧随其后,收入各自下降1.2%和0.6%,分别为441亿美元和355亿美元。而印度市场则将增长5%,达到731亿美元。

然而,多种迹象显示,我国消费电子市场整体正展现出较为强劲的复苏增长动力,无论在全球化布局、智能化等升级,还是在智能手机、PC、家电等细分市场深耕等方面的表现均可圈可点,呈现出独特的发展态势和增长潜力。例如,此前华为Mate60系列的发布给国内产业链注入了一剂极为有力的强心针,之后小米等品牌的新机则形成了进一步催化。

德国市场调研公司GFK相关负责人分析指出,近年来,中国品牌不仅在智能手机等成熟品类方面的话语权日益提升,还在AIoT、机器人、AR/VR等科技硬件新品类上表现出引领行业的潜力。目前,中国品牌已经从“组装制造”的获利低位转向“技术专利和品牌服务”的获利高位发展。可见这一重要转变及升级,将支撑中国消费电子市场销售的进一步增长。

半导体增长宜谨慎“乐观”

消费电子等相关市场的走势,深刻影响着半导体行业规模的变化。回顾2023年,受消费电子需求疲弱和行业周期影响,整个半导体行业“哀嚎声”不断,负增长、减产停产、缩减资本开支和裁员等不利信号频繁释放,产业链库存去化持续推进,导致各相关厂商业绩承压。

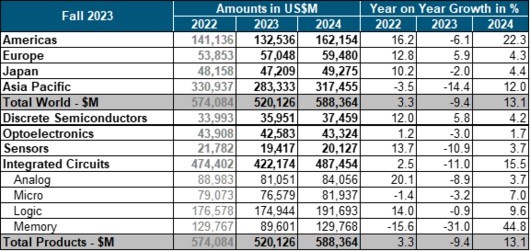

进入2024年,随着去库存进入尾声以及下游需求回暖,各大市场分析机构、证券投行、行业企业等均对今年的发展持乐观预期。其中,世界半导体贸易统计组织(WSTS)预计,2024年全球半导体销售额将同比增长13.1%至5884亿美元。这一增长预计将主要由存储市场推动,该行业有望在2024年飙升至1300亿美元左右,同比增长40%以上。

2022-2024全球半导体销售额 图源:世界半导体贸易统计组织(WSTS)

同时,调研机构IDC发布的报告预测更为积极。其认为,随着全球AI、HPC需求爆发式提升,加上智能手机、个人电脑、服务器等市场长期库存调整消退且需求回稳,半导体产业将迎来新一轮增长浪潮,预计2024年销售市场同比增幅将达到20%。此外,Gartner、TechInsights和SEMI等主流调研机构均认为今年芯片行业的恢复与增长将为主旋律。

至于芯片行业增长动能,消费电子市场的复苏和人工智能行业的火爆被视为关键动力。

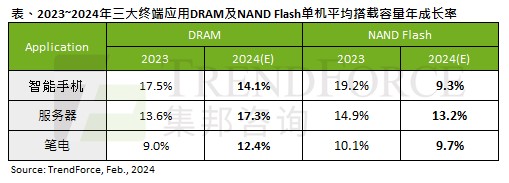

其中,Counterpoint高级分析师William Li认为,人工智能是2024年半导体行业的主要增长动力。他同时预测,由于供应过剩趋于正常化和需求复苏,内存业务也将出现复苏。TrendForce也看好AI对行业的推动作用,并称2024年由于人工智能(AI)在各领域延伸应用,带动智能手机、笔记本电脑、服务器等单机平均搭载容量增长,其中服务器DRAM内存单机平均容量预计将年增17.3%,企业级SSD容量预计年增13.2%。

基于此,一些半导体企业的经营已经开始回暖,比如高通2024财年第一季度营收99.35亿美元,同比增长5%,结束了连续多个季度的营收下滑;净利润27.67亿美元,同比增长24%。另外,联发科2023年第四季度营收为新台币1295.62亿元,环比增长17.7%,同比增长19.7%,同样结束连续多个季度的下滑,其中手机业务更是环比大涨53%。

联发科方面称,生成式AI影响力巨大,就像1990年代网络浪潮一样,其不仅将成为包括算力、存储在内的半导体产业最大增长动能之一,也将带动整体旗舰级和高端手机市场的增长。2024年,全球5G持续升级和旗舰手机芯片的市占率扩张将是手机业务的重要动能。

在PC芯片领域,据英特尔发布的最新财报显示,该公司客户端计算事业部(以个人电脑为主)在2023年四季度总营收达88亿美元,同比增长33%。英特尔高管表示,个人电脑市场去库存进展显著,其最大客户正在重新订购零部件。此前,英特尔还宣布了启动AI PC加速计划,以加速AI在整体PC产业发展,目标2025年前在超1亿台PC上实现AI应用。

不过,从消费电子各主要领域需求来看,对半导体行业的复苏增长或需持“谨慎”态度。

集微咨询(JW Insights)称,2023年智能手机、服务器(非算力型)、新能源汽车等半导体应用领域出货量低于预期,而算力服务器、笔记本电脑等热门领域的出货量超过预期。但由于终端市场需求仍偏弱,热门领域恐难超预期,预计2024年整体市场需求预期偏低。

因此,尽管对明年的市场走向可以保持乐观,但代表最广泛半导体产品市场的模拟IC,市场恢复力度较弱。WSTS的数据显示,2000年至2023年,模拟IC市场规模年均增长为4.34%,预计2024年全球模拟市场增长3.7%,略低于长期平均水平。而存储器、逻辑芯片、微处理器等领域具有较高增长潜力,其中存储器市场预期增长将达到44%。

另一方面,半导体产业仍然存在的各类挑战也不容忽视。

鸿海董事长刘扬伟坦言,目前整体AI服务器产业仍面临AI芯片大缺货的状况,即便下半年AI芯片供应稍有缓解,但还是赶不上需求,必须等到上游新厂产能开出才有办法解决产业链缺料问题。同时,地缘政治与国际经济也将影响今年的消费电子需求。多家欧洲芯片制造商也警告2024年需求疲软,尤其是工业和无线技术领域。英飞凌CEO Jochen Hanebeck表示,“在消费、通信、计算和IoT应用领域,预计下半年需求才会明显复苏。”

对于汽车芯片领域的发展,业界也看法不一。部分行业分析预计,2024年汽车芯片仍将有所增长。但随着市场竞争加剧,德州仪器和意法半导体等厂商预计,汽车芯片供应可能过剩,工业芯片需求则将持续疲软,半导体行业的复苏时间恐比预期更长。不过,群智咨询(Sigmaintell)最新统计显示,车用单片机(MCU)、存储、电源管理芯片(PMIC)、显示驱动芯片(DDIC)等不同产品的情况有所不同,将各自呈现结构性涨跌状态。