个股观点:

1、富创精密产品是从工艺相对简单的结构零部件延伸至工艺零部件,又延伸至气体管路与模组,短期内模组营收占比提升快速,而模组类产品的突破或会是公司未来做大做强的重要一环。

2、公司募投项目沈阳新工厂、南通工厂、北京工厂达产后合计产值将达到60亿/年,客户涵盖国内外设备龙头厂商,稳定的客户基础是富创精密持续经营和整体抗风险的最大保障。

3、公司ROA、ROE持续下滑,资产运营效率下降。一方面,公司扩产影响了当前产线的稼动率,并增加了公司在建工程及固定费用支出,另一方面,营收结构发生变化,低毛利产品营收占比提升,造成了短期ROA及盈利能力下降。

根据VLSI的数据,近10年半导体零部件市场前十大供应商的市场份额总和稳定在50%左右,从地域分布来看,通用型零部件市场主要由美国、日本供应商主导。由于精密零部件种类多,制作工艺差异大,即使是全球领先的头部企业也只专注于个别生产工艺,行业相对分散也使得国产替代成为可能。

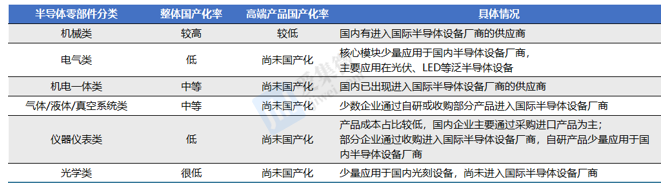

半导体设备由于高精密度以及内部严苛的反应环境,对零部件的精密度、洁净度以及耐腐蚀性要求极高,因而装备要强大,零部件则势必先行。设备零部件种类繁多,可大致分为:机械类、电气类、机电一体类、气/液/真空系统类、仪器仪表类、光学类等。而与我国半导体设备及零部件的市场规模相比,我国国产化供给急需增加,半导体设备零部件的国产化率较低,国内厂商主要在机械类和气体类零部件取得突破。

零部件厂商进入设备厂商供应商名录通常需要两至三年的验证周期来确定零部件的性能指标达到要求。而由于较长的验证周期,半导体设备厂商一旦与零部件厂商建立合作关系,后续客户黏性也较高。同时,半导体零部件行业所需的资本开支和研发投入门槛高,各家均有独特的生产技术,掌握多种制造工艺和丰富产品品类的零部件厂商更能帮助客户降低供应链成本、提升采购效率。

中国内地主要的半导体零部件厂商中,仅富创精密是较为纯粹的半导体零部件供应商(2021年半导体营收占比87%),其他厂商下游覆盖领域广泛,半导体业务基数小、营收占比小,半导体零部件业务整体处于起步阶段。

推动国产零部件进入国内外设备龙头厂商

沈阳富创精密设备股份有限公司(证券简称:富创精密,证券代码:688409)成立于2008年,曾先后两次承担国家“02重大专项”项目,目前在零部件7大品类中切入了4条产品线,是国内为数不多的能够量产应用于7nm工艺制程半导体设备的平台型精密零部件制造商。产品已经通过多家国内外龙头半导体设备厂商的验证,2011年首次与全球领先的半导体设备厂商客户A达成合作,于2016年成为客户A的战略供应商,并陆续进入到东京电子、HITACHI High-Tech和ASMI等全球半导体设备龙头厂商的供应商。在国内市场方面,产品已进入到北方华创、中微公司、拓荆科技、华海清科、芯源微、凯世通等主流国产半导体设备厂商,成为其合格供应商,帮助国产半导体设备产业链完成闭环。

富创精密上市募集资金总额16亿元,投资项目主要为扩大公司现有产品产能。项目涵盖:(1)集成电路装备零部件全工艺智能制造生产基地,项目总投资额10亿元,项目建设期2年;(2)6亿元资金用于补充流动资金。根据公司现有产能规划,目前沈阳工厂为公司总部运营中心和全球物料中心,主要面向客户A,目前有15亿/年的产值,且已经接近满产;南通工厂为IPO募投项目,项目达产后,可年产各类型半导体设备核心零部件93万件,设计产值为20亿/年,预期2025年满产;另有北京工厂作为研发中心和主要面向北方华创等国内大客户中心,设计产值20亿/年,预期2024年投产使用,2027年达到满产状态。

截至2023年9月,公司董事长兼总经理郑广文为公司实际控制人,持有公司4.78%的股份,除此之外,同时担任芯源微的董事职务。公司第一大股东为沈阳先进,持有公司16.91%的股份,其余股东为宁波祥浦、国投(上海)、辽宁科发和辽宁中德产业,持股比例分别为16.17%、13.67%、4.78%和4.78%。以倪世文、宋岩松等人领导的核心技术人员拥有丰富的产业经验,带领团队不断进行技术突破,完成多个项目的研究开发。

此外,2023年2月28日,富创精密发布限制性股票激励计划,并设置了较高的行权条件,一定程度上可以彰显管理层对公司23-25年业绩的乐观预期。触发条件:23-25年营收20/28/40亿元,对应同比增速29.62%/40%/42.86%,或者23-25年净利润2.60/3.60/5.40亿元,对应同比增速8.33%/38.46%/50%。2)完全授予条件:23-25年营收不低于24/36/45亿元,对应同比增速55.54%/50%/25%,或者23-25年净利润不低于3.20/4.80/6.30亿元,对应同比增速33.33%/50%/31.25%。

产品完成平台化布局

富创精密主要产品覆盖了半导体设备中刻蚀、薄膜沉积、光刻及涂胶显影、化学机械抛光、离子注入等核心环节设备,每年供应零件种类达7,000~8,000种,合计达到70~80万件,主要涉及的种类有:机械类零部件(工艺及结构零部件)、机电一体类零部件(包括非气柜模组的模组类产品)、气体/液体/真空系统类零部件(对应气体管路和气柜模组产品),覆盖所有半导体前道设备,另外有部分产品应用于显示面板等设备当中。

公司产品是从工艺相对简单的结构零部件延伸至工艺零部件,近几年又开始延伸至气体管路与模组。其中,工艺零部件和结构零部件,气体管路是采购金属原材料,按照图纸制造,模组产品是将工艺零部件等自制件与外购件进行装配,外购件主要是机械标准件和电子标准件,年均向客户交付首件种类超过3000种,首件实现量产种类超过2000种。

富创精密的工艺零部件代表作品包括腔体(按使用功能分为过渡腔、传输腔和反应腔)、内衬和匀气盘,主要应用于刻蚀设备和薄膜沉积设备,且已应用于7nm半导体设备;结构零部件产品主要包括托盘轴、铸钢平台、流量计底座、定子冷却套和冷却板,主要应用于化学机械抛光设备、刻蚀设备、薄膜沉积设备、制造显示面 板的薄膜沉积设备和涂胶显影设备;模组产品主要包括离子注入机模组、传输腔模组、过渡腔模组、刻蚀阀体模组及气柜模组。

技术难度方面,工艺零部件技术要求最高,毛利率水平也较高,气体管路工艺制程属于标准化产品,模组产品的外购原材料成本占比较高,毛利率最低。工艺零部件直接应用于腔体内,与晶圆直接接触,因而工艺制程比较复杂,技术难度也最高,因而毛利率也最高;结构零部件的工作环境主要在腔外,不与晶圆直接接触,技术要求低于工艺零部件,工艺相对简单;气体管路工艺制程相对标准化;模组产品需要外购电子标准件、机械标准件,且材料成本占比较高,因而毛利率水平相对偏低,但是模组类产品的突破将是公司未来做大做强的重要一环。在业务模式方面,公司按照是否参与设计,可分为“由客户提供图样”和“与客户联合设计”等形式。而客户提供图样的营收占比非常高(98%),由公司参与设计的客户主要有客户c和凯世通公司,当前业务占比较低。

在客户积累方面,富创精密对客户A的销售额占比逐渐降低,并陆续进入到国产半导体设备的供应链中,减少对单一客户的依赖。由于国产零部件近几年需求井喷,公司产品在北方华创(氧化扩散、刻蚀、薄膜沉积和清洗设备等)、屹唐股份(刻蚀设备、干法去胶设备和热处理设备)、中微公司(刻蚀设备和薄膜沉积设备)、拓荆科技(薄膜沉积设备)、华海清科(化学机械抛光设备)、芯源微(涂胶显影设备)、中科信装备(离子注入设备)、万业企业(离子注入设备)等主流国产半导体设备厂商中占据一定的市场份额。

富创精密产品布局的优缺点分析:

(1)公司产品具有多品种、小批量、定制化的特点,与之相匹配的离散型制造模式对公司的管理能力要求较高,异地募投项目建成投产后存在跨区域生产,对公司的管理层和内部管理水平提出了更高的要求。

(2)公司在培育期进入国产半导体设备产业链。在2021年,公司前六大客户包括客户A、北方华创、华海清科、TOCALP、拓荆科技、帆宣科技,其中客户A营收占比超过50%以上,帆宣科技、TOCALO的最终客户也为客户A,收入结构的整体防御性较差,容易受到客户订单的不确定性影响。发展至今,公司已经逐渐摆脱对大客户的单一依赖,国内外营收占比基本对半。

(3)公司平台化发展。公司产品的营收结构较为分散,各类型产品线起头并进,业务结构并不单一,产品品类齐全,对下游的覆盖范围较为广泛,在细分领域已经建立起先发优势。此外,公司产品已经在国际主流设备厂商经过很长一段时间验证,在国产替代的浪潮之下,国内设备厂商日渐崛起,给公司的发挥留下巨大的蓝海空间。

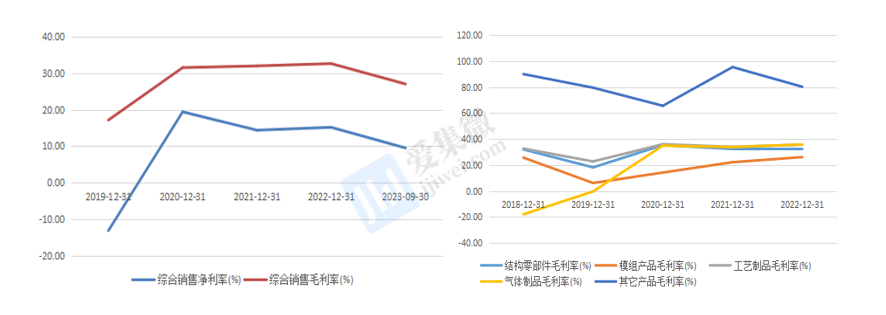

营收结构变化导致毛利率下降明显

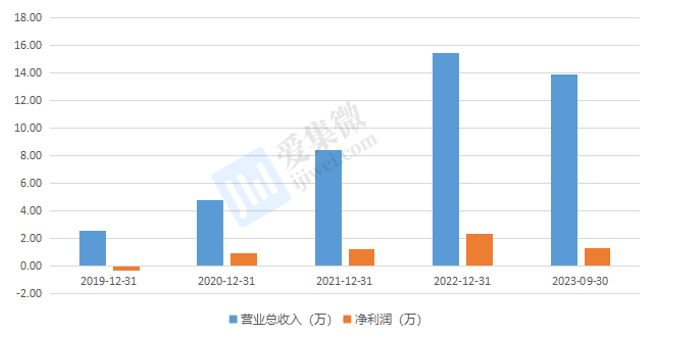

富创精密近几年营业收入持续成长,营收结构变化致归母净利润短期趋寒。2022年公司实现营业收入15.44亿元,同比+83.18%,实现归母净利润2.46亿元,同比+94.19%。2023年前三季度营收整体增长37.28%至13.90亿元,归母净利润却同比减少19.15%,下滑至1.32亿元。短期内,原材料支出较高且毛利率相对较低的模组类产品收入大幅增加,而零部件类产品收入增长不及预期,新入产线的规模效应暂未体现。

从营业收入占比来看,模组类产品营收占比在持续提升。截止2023年半年报,结构零部件收入占比为24.90%:模组产品收入占比为42.24%(2022年占比27%,有较大提升):工艺制品收入占比为23.91%:气体产品收入占比为8.95%。而模组产品占比攀升的营收结构也进一步解释了富创精密持续下滑的毛利率水平表现。

富创精密2020~2022年公司综合毛利率水平稳定在30%,2023年由于产品结构,毛利率下降明显。受海外高毛利订单下滑和产品结构调整的影响,2023前三季度公司综合毛利率和净利率有所下滑,分别为27.09%和9.53%,同比分别下降了6.2和5.68个百分点。分产品来看,工艺零部件和结构零部件业务已经较为稳定,毛利率基本保持稳定;模组产品属于高度定制化产品,公司早期承接应用于非半导体设备的模组产品,毛利率相对较低,随着产品结构逐步优化,模组产品毛利率在 2019~2022年持续提升,但由于模组产品部分结构零部件和工艺零部件由公司自产,而如气体流量计和其他标准件等原材料仍需要进口海外供应商,因此短期内模组产品的毛利率将略有下降。气体管路产品2019年处于前期小批量验证阶段,产能利用率较低,毛利率为负,随着气体管路产品通过主要客户验证开始放量,气体管路产品的毛利率也在逐步提升。但是随着公司低毛利率的模组类产品的营收占比持续提升,也不难解释为何公司的综合毛利率水平会持续下降。

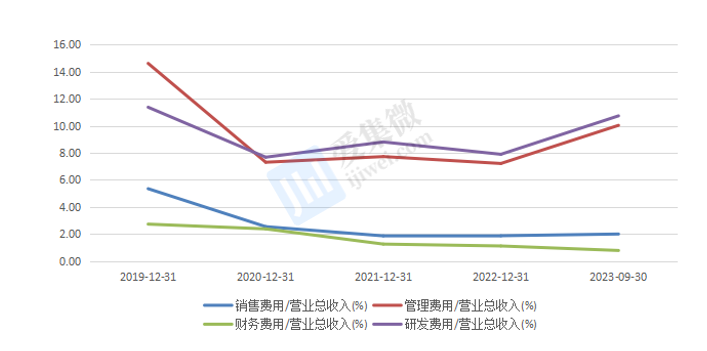

期间费用率方面,2020~2022年,富创精密期间费用率分别为19.89%、19.62%和18.07%。2020~2022年,公司管理费用率和研发费用率呈波动趋势。2023年前三季度,公司期间费用为3.27亿元,较上年同期增加1.53亿元;期间费用率为23.53%,较上年同期上升6.37个百分点。其中,销售费用同比增长107.61%,管理费用同比增长72.97%,研发费用同比增长89.25%。而公司的长期借款较去年期末增加了103.59%,富创精密几个厂房项目的投资短期内令公司资本性支出增长较大。

富创精密2020~2022 年应收账款周转天数分别为71.51、99.82和101.88天,2023前三季度公司应收账款周转天数上升至121.13天。2018~2020 年,公司应收账款周转天数相对稳定,公司大陆地区客户信用期一般为90天,大陆以外地区客户信用期一般为30~60天,2021年开始公司应收账款周转天数有所上升,与国内同行业公司的变化趋势一致,主要系公司内销的收入占比提升,国内客户的信用期相对较长,公司回款速度有所下降。

富创精密存货周转天数在2020~2022年分别为128.13、122.83和137.65,近三年公司整体存货周转天数略有波动,根据公司2022年年报的数据,公司外销业务收入占比达46%,外销产品需要经过海运或空运方可送达客户,因此销售周期相对较长。随着2022年半导体行业周期下行并未影响国内Fab厂扩产,国产半导体设备行业持续高景气导致公司订单规模激增存货规模有所上升,2023年前三季度公司的存货周转天数上升至193.04天。

虽然短期内业绩表现不佳,但是SEMI预计2023年和2024年中国大陆仍然是设备支出的前三大主要市场,半导体设备市场2024年或许会迎来触底反弹,在我国政策的扶持之下,国内半导体设备厂商将对半导体设备精密部件的采购比例提升,零部件市场会持续扩容。

财务整体点评:

(1)营收规模在持续增长,营收结构也在发生变化。零部件模组产品营收占比在提升,短期内毛利率下降或会是常态化经营现状。

(2)公司ROA、ROE持续下滑,资产运营效率下降,公司扩产影响了当前产线的稼动率,并增加了公司在建工程及固定费用支出,造成了短期ROA及盈利能力下降。

设备扩产需求会拉动零部件厂商业绩复苏

行业周知,半导体零部件全球竞争格局仍然高度集中,根据QYResearch数据,多数半导体零部件目前仍被美日等企业垄断,第一梯队为LAM、AMAT等半导体设备公司,第二梯队的SHINKO、TOTO等为全球工业巨头。而半导体设备零部件的攻克难点主要集中在:(1)相较于一般的机械设备零部件,半导体设备零部件需要兼顾强度、应变、耐腐蚀性、电子特性、电磁特性、材料纯度等复合功能要求,对厂商有着较高的技术挑战。(2)半导体设备本身结构复杂,对加工精度、一致性、稳定性要求较高,导致精密零部件制造工序繁琐,技术难度大,行业内多数企业只专注于个别生产工艺,或专注于特定精密零部件产品,行业内细分赛道繁多、市场格局较为分散,尚未出现垄断性龙头厂商。

而富创精密在设备公司的萌芽期就完成了积极导入工作,厂商对所选用的精密零部件要求极为苛刻,一旦确定合作关系往往会长期深度绑定。在完成全球主流设备厂商的认证之后,行业内其它参与厂家会相继跟进与其开展合作,因此,客户基础是富创精密持续经营能力和整体抗风险能力的最大保障。在“自主可控”背景下,设备不断提升的国产化率会持续催生零部件的需求量,而相关产业链也势必会长久受益。

短期内,富创精密的财务状况或许仍会难挽颓势,出货量骤增的模组产品的相关零部件仍然对外部公司具有较强依赖性。但是随着国内半导体设备企业的崛起,国内零部件市场也会持续扩容,在设备和晶圆厂扩产需求下,也有望拉动零部件厂商的业绩复苏。