个股观点:

1、士兰微搭建特色工艺的芯片制造平台,产线覆盖 4/5/6/8/12英寸,在功率器件、功率模块、MEMS传感器、高端LED彩屏像素管和光电器件的封装领域,建立了较为完善的IDM经营模式。

2、士兰微在功率分立器件、集成电路、MEMS传感器等方面拥有国内领先的核心技术,并且在IGBT、MOSFET等产品性能上达到了国内领先水平。报告期内,公司IPM模块保持较高增长,SiC产品完成交付和批量生产。

3、士兰微增收不增利的局面仍在延续,产品结构调整过慢和对外投资损益是“元凶”。

由于下游需求疲软,厂商库存持续走高,而国内功率半导体行业参与者较多、产业链也处于扩产高峰期,竞争较为激烈,2022年以来功率半导体价格持续走低,相关厂商的盈利能力普遍受到挑战。

去年第四季度,是功率半导体价格的低谷期。自今年一月起,部分功率半导体厂商不堪亏损重负,纷纷调涨产品价格,价格上调幅度5%至20%不等。与此同时,产业链公司表示,功率半导体最坏的时刻已经过去,当下市场正在复苏、各大晶圆厂的产能已经接近满载,产业进入到Q2涨量,Q3涨价的过渡阶段。

展望下半年,随着产业链库存出清,需求进一步回暖,消费电子、汽车电子、高性能计算、高端通信及新能源等领域将是行业增长主要驱动力。华泰证券也指出,去库存仍是2024年主轴,而行业主要驱动力有:智能电动车带动SiC、MCU需求增长,AI云计算需求有望保持两位数增长等。从需求角度出发,拥有高端产品的厂商将成为产业景气度回温的主要受益者。

功率IDM老将,实现“从5吋到12吋”跨越

杭州士兰微电子股份有限公司(上交所股票代码:士兰微,600460)成立于1997年9月,总部位于浙江杭州,是一家综合性半导体产品公司,于2003年在上交所上市。公司从集成电路的芯片设计业务起步,逐步搭建了特色工艺的芯片制造平台,并将技术和制造平台延伸至功率器件、功率模块、MEMS传感器、高端LED彩屏像素管和光电器件的封装领域,建立了较为完善的IDM(设计与制造一体)经营模式。

士兰微的实际控制人为陈向东、范伟宏、郑少波、江忠永、罗华兵、宋卫权、陈国华,通过杭州士兰控股有限公司控股士兰微30.88%的股份,七人共同从华越微电子离职,创建士兰微电子。陈向东担任公司董事长,还兼任士兰集成、士兰集昕、士兰明芯、成都士兰、士兰明镓董事长等职位。

产线建设方面,士兰微于2001年成立了士兰集成,建设国内第一条5/6英寸晶圆线,是国内首批IDM企业之一;2004年,成立士兰明芯进入LED芯片行业;2009年,公司进入功率模块封装领域;2017年第一条8英寸产线投产,陆续在MCU、MEMS、IGBT、IPM、高压MOS、PMIC等产品线上突破技术工艺;2020年12月,公司12英寸90nm的特色工艺芯片生产线正式投产,8英寸线投片持续增加;2021年,公司4/6英寸兼容先进化合物半导体器件生产线投产。公司产品主要应用于消费电子、工业控制、新能源、汽车电子领域,是典型的技术密集型和资本密集型的企业。

工艺方面,士兰微产线覆盖 4/5/6/8/12 英寸,产品主要围绕五个方面的技术和产品平台。其中,5吋线有双极性的1~2um的平台,6吋线为0.5~0.8um的平台,5、6吋线主要做平面类产品;8吋线有0.35/0.18/0.13um三个重要工艺平台,可以覆盖工业、汽车等大部分应用场景;同时,8吋线也规划了传感器产品,加速度计产品,陀螺仪、六轴惯性单元等产品空间也很大;12吋线为90纳米制程,可以做沟槽型功率半导体产品。

产能方面,士兰微目前已形成产能4寸GaN、GaAS LED 芯片7.2 万片/月、5/6寸芯片23万片/月、8寸芯片 6 万片/月、 12寸芯片4.5万片/月、硅外延芯片70万片/年。产能扩充方面,士兰微启动二期12寸特色工艺芯片生产线项目,达产新增36万片/年,其中新增 FS-IGBT 功率芯片12万片/年、T-DPMOSFET功率芯片12万片/年和SGTMOSFET功率芯片12万片/年的生产能力; 2025年将建成720万块/年汽车级功率模块封装项目;6英寸SiC功率器件芯片生产线达产新增14.4万片/年,其中新增SiC MOSFET 芯片12万片/年、SiC SBD芯片2.4万片/年的生产能力。

综合来看,士兰微自成立以来,经历了从无到有、从小到大的发展历程,逐步在半导体行业中站稳脚跟。近年来,随着全球半导体市场的快速发展,士兰微也迎来了新的发展机遇,业务规模不断扩大,市场竞争力持续增强。

IPM模块快速增长,SiC产品交付上量

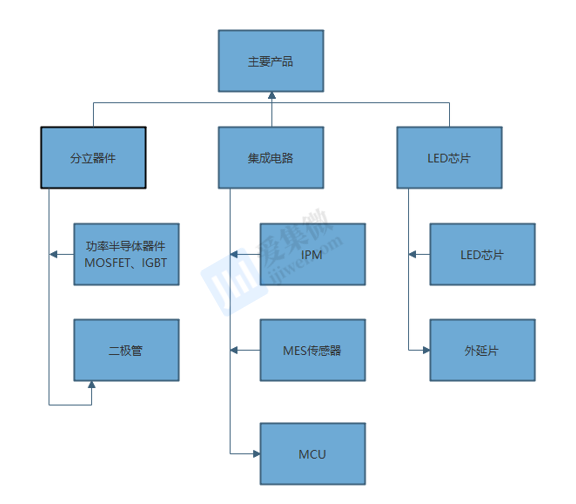

士兰微主要有三大类产品,分别是分立器件、集成电路和发光二极管等产品。公司在功率分立器件、集成电路、MEMS传感器等方面拥有国内领先的核心技术,并且在IGBT、MOSFET等产品性能上达到了国内领先水平。

分立器件产品包括IGBT、MOSFET、FRD、SBD等,以及各种功率模块,如汽车模块、工业模块、DC-DC转换电路、LED照明驱动电路等。这些产品在电动车、变频器、电动工具、电焊机、电机逆变器、电瓶车充电器、对讲机、光伏逆变器等工业应用中发挥着重要作用。主要客户涵盖小米、VIVO、汇川技术、阳光电源、比亚迪、零跑等。

集成电路产品包括IPM智能功率模块、AC-DC电路、DC-DC电路、快充电路、LED照明驱动电路、MEMS传感器电路、MCU电路、数字音视频电路、专用ASIC电路、逻辑及开关电路等。这些产品广泛应用于家电、工业、汽车、消费类电子、影音设备等多个领域。主要客户包括海尔、海信、格力、美的等。

发光二极管产品方面,士兰微电子提供LED芯片,包括GaN系列和GaAs系列,应用于通用照明、商用照明、植物照明、移动照明、景观照明、手机背光、背光、车灯、后装车灯、白电、显示屏、数码、闪光灯、补光灯、舞台灯、广告灯、摄影灯等多个细分市场。主要客户有欧司朗、达科电子、日本NEC等。

在市场开拓方面,公司IPM模块、DC-DC电路、32位MCU电路、快充电路等产品出货量加快。产业链消息,由于国内多家主流的白电整机厂商在变频空调等白电整机上使用了超过8300万颗士兰IPM模块,较上年同期增加50%,士兰微IPM模块被广泛应用;国内大多数手机品牌厂商在大批量使用公司加速度传感器,该产品在国内市场占有率保持在20%-30%,六轴惯性传感器(IMU)已向国内某智能手机厂商批量供货,MEMS传感器产品除在智能手机、可穿戴设备等消费领域继续加大供应外,还将加快向白电、工业、汽车等领域拓展;MCU电控类及主控类产品已经形成系列化,与公司功率器件、IPM模块一起微白电及工业客户提供一站式服务。

士兰微的分立器件和大功率模块除了加快在大型白电、工业控制等市场拓展外,已开始加快进入电动汽车、新能源等市场。根据2023年年报数据,IGBT营收相比去年同期增长140%。

据悉,士兰微自主研发的V代IGBT和FRD芯片的电动汽车主电机驱动模块,已在比亚迪、吉利、零跑、广汽、汇川、东风、长安等国内外多家客户实现批量供货;用于汽车的IGBT器件(单管)、MOSFET器件(单管)也已大批量出货;用于光伏的IGBT器件(成品)、逆变控制模块、SiC MOS器件也实现批量出货;应用于汽车主驱的IGBT和FRD芯片已在国内外多家模块封装厂批量销售;Ⅱ代SiC-MOSFET芯片生产的电动汽车主电机驱动模块已通过吉利、汇川等客户测试,开始批量生产和交付,第Ⅲ代平面栅SiC MOS技术的开发初步完成,即将导入量产。

此外,士兰微LED芯片市场价格竞争仍在进一步加剧,子公司士兰明芯、士兰明镓出现较大的经营性亏损。公司仍在加快推出mini-显示芯片新产品,加快植物照明芯片、汽车照明芯片、高端光耦芯片、大功率照明芯片、安防补光照明芯片等新产品上量。自2023年Q2开始,公司LED芯片的生产线产能利用率接近满产。

援引知名半导体分析机构Yole预测数据,到2028年功率器件将以MOSFET、IGBT、SiC为主导,三者市场份额分别为30%、23%和19%,这三者合计市占率就达七成以上。士兰微当前的产线产能释放和研发倾向也基本是基于这几个方向,在功率半导体、MEMS传感器、光电器件和第三代化合物半导体等领域构筑了核心竞争力,成为目前国内领先的IDM公司,未来具备较强的增长预期。

增收不增利局面延续,投资亏损加剧

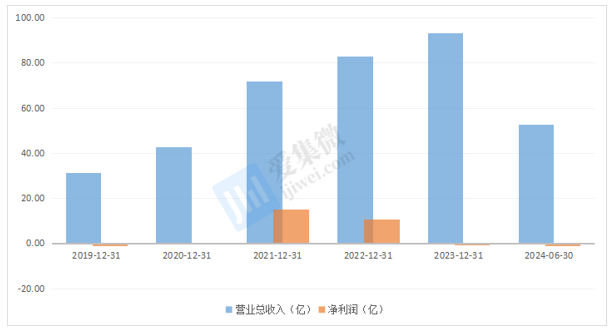

增收不增利情况延续,产品结构调整较慢和投资损益是“元凶”。士兰微营业收入从2019年31.11亿元增长到2023年93.40亿元,增长超过3倍。公司营收大幅增长,主要有以下几个方面:

(1)此前公共卫生事件的冲击,整个半导体行业的供应链出现了一定程度的失控,继而导致海外部分大厂生产和交付能力受限,而国内疫情控制的比较顺利,企业经营受疫情影响有限。

(2)中美贸易摩擦的日益加剧,国家相继出台各种政策鼓励半导体企业的自主研发和产能扩张,产业基金的有效辅助帮助企业实现半导体“国产化”。目前终端厂商陆续在加大对国产功率器件的使用,部分领域已经逐渐替换成国产供应链。

(3)下游需求旺盛。各国陆续出台政策要求在后续年限内达到碳达峰,新能源汽车、光伏、风电、AIOT等产业链对功率半导体的旺盛需求是一个长周期的市场需求。

(4)士兰微不断扩充产能,8英寸和12英寸晶圆生产线提高生产效率和供货能力。

然而,士兰微近两年的净利润表现却显得差强人意。2023年,行业从过往“缺芯潮”转入下行周期,下游整体需求疲软,半导体行业整体盈利能力受到挑战。公司在生产消费电子类芯片的5英寸线和6英寸线产能利用率下降较大,与此同时,8英寸线和12英寸线产出也未达到预期,整体产品结构调整较慢。另一方面,士兰微在昱能科技和安路科技的投资上遭遇股价下跌,导致公司公允价值变动出现亏损,尽管这部分亏损可能只是账面上的“浮亏”,但它对公司净利润的影响是显著的。

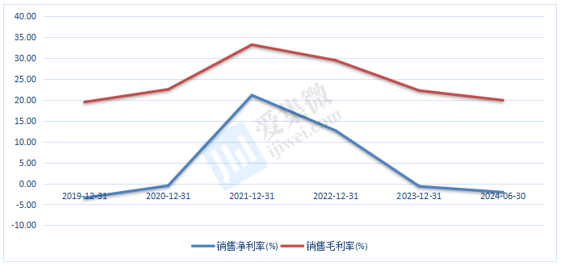

受行业发展和竞争格局等因素的影响,士兰微短期盈利表现也较为一般。公司的销售毛利率自21年高点33%一路回落至24H1的20%,这主要源于几个原因:下游消费电子、新能源领域的需求疲软,竞争加剧,行业价格战影响业绩表现;SiC功率器件生产线仍旧处于产能爬坡阶段,产出相对较少,资产折旧等固定生产成本较高,导致亏损较大;公司持续加大对模拟电路、功率器件、功率模块等新产品的研发投入,以加快汽车级、工业级电路和器件芯片工艺平台的建设进度,这些投入在短期内并未转化为显著的利润增长,反而增加了公司的运营成本,使得短期利润承受较大压力。

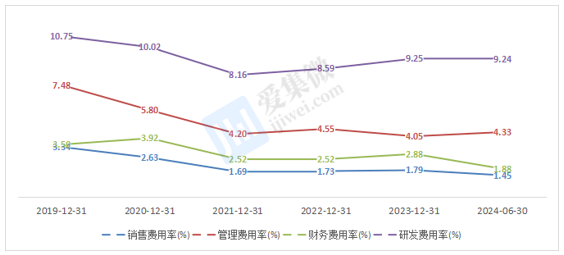

士兰微各项费率支出同比表现平稳,财务费用支出收缩明显。公司的管理费用小幅上涨与折旧增加相关,销售费用整体增加可能与公司扩大销售规模和市场推广活动相关,财务费用支出收缩可能是由于利息收入的增加导致;研发费用支出维持在高位,表明公司较为重视研发活动。

总结

士兰微是国内规模最大的IDM模式的集成电路企业之一,作为资本密集型和劳动密集型行业,这些年在生产线的建设和产品研发投入了很大的资金,完成了较为深厚的积累,故而在近两年行业景气发展、国产化替代过程中,享受到巨大的红利,并在IGBT模块、IPM模块及MEMS传感器完成了积累创新。

目前士兰微折旧压力正逐渐减轻,销售毛利率有望上升,12英寸产能的顺利爬坡,让公司得以进一步巩固产能优势,使得公司在未来充分的竞争环境中提供强有力的支撑。

未来,士兰微在完成8寸和12寸产品的结构调整,时刻关注功率半导器件在创新应用场景的推进程度,在逐步回暖的供需环境和优秀产品产能布局能力下,这名IDM老将或能在未来给我国的功率半导体行业做出更多的贡献。