个股观点:

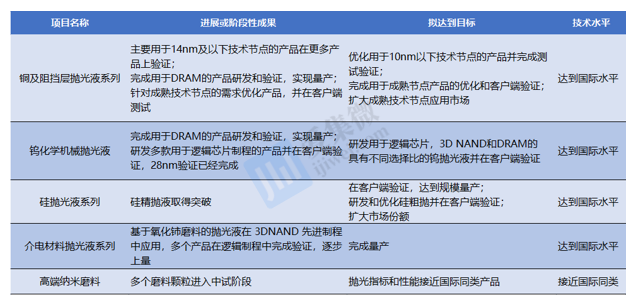

1、当前公司化学机械抛光液产品已涵盖铜及铜阻挡层抛光液、钨抛光液、硅抛光液、介电材料抛光液、高端纳米磨料等多个产品平台,在130-28nm技术节点实现规模化销售,主要应用于国内8英寸和12英寸主流晶圆产线,14nm技术节点产品进入客户认证阶段,10-7nm技术点产品正在研发当中。

2、安集科技拥有远超同行的毛利率水平表现,因此在同等产能扩张能力的前提下,公司业绩的释放能力应该会持续优于江化微和鼎龙股份。

3、中国半导体材料市场规模大,近两年市场空间增长迅速,需要各类别的公司共同努力组建自主产业链,随着中国晶圆制造产能的提升,晶圆制造材料占比有望不断提升。

CMP(化学机械抛光)是集成电路制造过程中实现晶圆表面平坦化的关键工艺,CMP抛光液在晶圆打磨过程中起着关键作用,随着全球半导体产业链向中国大陆转移过程不断加快,晶圆市场规模不断扩大刺激CMP抛光液市场需求快速增长。虽然目前国内CMP抛光液市场仍然由国外企业Cabot Microelectronics、日立、FUJIMI、慧瞻材料等美日企业占据垄断地位,但本土企业安集科技已经在关键技术领域实现突破,其国内市场占比份额不断增加,未来国产替代进程不断加快,在中美贸易局势明显恶化之下,提高了国内芯片制造业产能的可持续性。

CMP专精特新小巨人,批量导入主流晶圆产线

2019年7月22日,安集微电子科技(上海)股份有限公司(688019.SH,以下简称“安集科技”)作为首批25家上海证券交易所科创板上市企业成功IPO。公司董事长兼总经理王淑敏和副总王雨春具备丰富的专业背景,拥有20年以上的化学、材料化学、材料工程等专业领域的研究经验;公司控股股东Anji Cayman现持有37.68%的股份,是一家投资控股型公司,不实际参与安集实际生产经营活动,王淑敏女士在其中担任董事席位,国家集成电路基金于2017年成为安集科技第二大股东,现持股比例为7.28%。

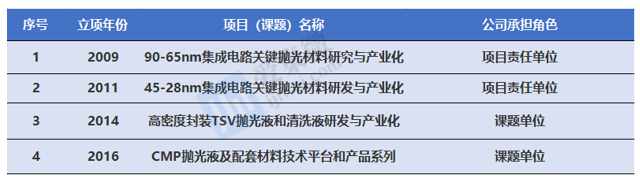

在技术研发方面,安集科技作为项目责任单位完成了“90-65nm集成电路关键抛光材料研究与产业化”和“45-28nm集成电路关键抛光材料研发与产业化”两个国家“02专项”,并作为课题单位负责“高密度封装TSV抛光液和清洗液研发与产业化”和“CMP抛光液及配套材料技术平台和产品系列”两个国家“02专项”项目。公司产品已经在130-28nm技术节点实现规模化销售,主要应用于国内8英寸和12英寸主流晶圆产线,14nm技术节点产品进入客户认证阶段,10-7nm技术点产品正在研发当中。

安集科技上市至今共进行过三轮融资,融资项目建设和研发范围主要以机械抛光液和光刻胶去除剂等集成电路领域关键材料为主。上市IPO募投项目投产后新增化学机械抛光液、光刻胶去除剂和甘氨酸产能,其中甘氨酸为公司产品原材料之一,有助于公司向上游垂直整合产业链,降低生产成本,提高经济效益;2021年可转债募资5亿在功能性湿电子化学品板块拓宽产品品类,并新增化学机械抛光液用高端纳米磨料、特殊电子级添加剂等关键原材料产能;2023年通过的定增方案则拟定用于宁波安集化学机械抛光液建设项目、安集科技上海金桥生产线自动化项目、安集科技上海金桥生产基地分析检测能力提升项目和补充流动资金。

安集科技当前的产能部署:上海金桥生产基地,主要生产化学机械抛光液,宁波北仑生产基地,主要生产功能性湿电子化学品。公司通过本次以简易程序发行股票募集的部分资金将用于宁波北仑生产基地建设化学机械抛光液产线,新增1.5万吨化学机械抛光液生产能力,打造上海、宁波“双基地”的概念,扩充产能的同时,进一步降低产品供应风险。

(募投项目:单位/万元)

此外,安集科技上市至今共推出过两次股权激励计划。2020合计授予50万股,占股权激励草案公告时股本总额的0.94%,此轮激励计划授予价格为64.57元(2021调整后),对应2020/2021/2022公司业绩考核目标值:2020年/2020年和2021年两年累计值/2020、2021年和2022年三年累计值较2018年营收或者毛利润累计增长40%/210%/410%;2023年合计授予58.3万股,占本激励计划草案公告时股本总额的0.77%,此轮激励股票授予价格为103.86元,本轮业绩考核目标为公司的营收增长大于全球半导体材料市场营业收入增长率。从股权激励设置的考核条件和授予价格,并对比公司当前的股价表现来看,可以总结认为:安集科技的营收增长至少会高于全球半导体材料市场的营收总增长,公司较低的授予价格能够留住科研人才侧面增强公司的团队稳定性和凝聚力。

CMP全品类产品线布局,湿电子化学品成第二增长曲线

安集科技主要产品包括不同系列的化学机械抛光液、功能性湿电子化学品和电镀液及添加剂系列产品,主要应用于集成电路制造和先进封装领域。

化学机械抛光液在CMP技术中至关重要,在抛光材料中价值占比约50%,其耗用量随着晶圆产量和CMP平坦化工艺步骤数增加而增加。根据应用的不同工艺环节,可以将抛光液分为硅抛光液、铜及铜阻挡层抛光液、钨抛光液、介质层抛光液、浅槽隔离(STI)抛光液以及用于先进封装的硅通孔(TSV)抛光液等。

安集科技在化学机械抛光液版块的战略目标是实现全品类产品线的布局和覆盖。当前公司化学机械抛光液产品已涵盖铜及铜阻挡层抛光液、钨抛光液、硅抛光液、介电材料抛光液、高端纳米磨料等多个产品平台。同时,公司还基于化学机械抛光液技术和产品平台,支持客户对于不同制程的需求,定制开发用于新材料、新工艺的化学机械抛光液。

根据SEMI的数据显示,全球CMP材料成本占比中,抛光液和抛光垫价值量最高,其中抛光液占比49%,抛光垫占比33%,清洗液占比5%。在国内CMP抛光材料这一细分赛道中,较为突出的参与厂商寥寥无几,安集科技与鼎龙股份实现错位竞争。鼎龙股份全面掌握抛光垫全流程核心研发和制造技术,抛光垫是其在CMP领域的主要营收;而在抛光液的布局方面,产能释放重心主要放在其搭载的高纯氧化硅磨料的氧化层抛光液产品,当前业务布局和安集科技尚未产生实际交叉。

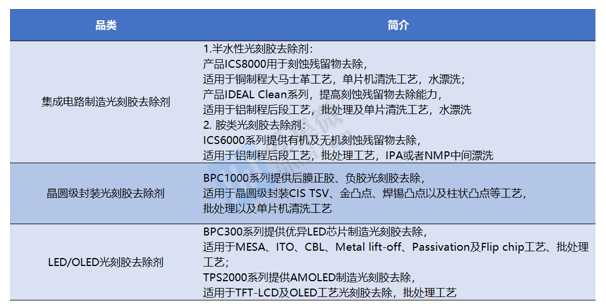

功能性湿电子化学品在半导体制造领域的应用主要涉及光刻、刻蚀、离子注入、CMP、金属化、电镀等工艺。通常在光刻工艺结束后,下一步工艺为刻蚀工艺,首先用到的湿化学品为刻蚀液,除去光刻胶未覆盖区域的薄膜;刻蚀完成后,需对未曝光部分的光刻胶进行去除,而此时需要用到光刻胶剥离液。在金属化工艺中,应用的主要湿化学品为铜电镀液,起到芯片铜互连的作用;清洗液用于半导体制造的清洗工艺,去除灰尘、微粒、金属或离子型导电污染物及有腐蚀作用的无机、有机污染物等。

安集科技功能性湿电子化学品主要包括刻蚀后清洗液、晶圆级封装用光刻胶剥离液和其他系列产品。在刻蚀后清洗液领域,公司产品已经在28nm技术节点硬掩膜铜大马士革工艺刻蚀取得突破性进展,在客户端上线稳定使用,在14nm-7nm技术节点后段刻蚀后清洗液及DRAM先进制程刻蚀后清洗液的研究及验证正在按计划进行;光刻胶剥离液已经批量应用于晶圆级封装产线当中,技术水平已经达到国际先进水平;成功建立刻蚀液技术平台,开发适用于12英寸先进制程独特配方型刻蚀液。

湿电子化学品在下游应用领域和标准有所不同,其中光伏和分立器件集中在G1级,面板集中在G2-G4级,集成电路对纯度要求更高,集中在G3-G5级,晶圆尺寸越大对纯度要求越高,12英寸晶圆制造通常需要G4-G5级。

我国湿电子化学品现状是:企业规模较小,研发能力较为薄弱,大多数企业产品等级在G1-G3。经过多年技术积累,我国以江化微、晶瑞电材为代表的中国湿电子化学品企业在部分G5级别的湿电子化学品上实现了客户突破,为该领域国产替代打下了坚实基础。安集科技招股说明书显示,其集成电路领域光刻胶去除剂已于2009年开始陆续向中芯国际、华虹宏力、士兰微、晶方科技、长江存储等客户稳定供货。这里主要选取江化微与安集科技进行对比,湿电子化学品的布局有明显差别,安集科技直接布局晶圆代工领域的产品应用,而江化微产品立足平板显示和光伏太阳能应用,向G4-G5级产品推进。

安集科技产品市场容量和晶圆制造产能密不可分,中国晶圆制造产能增长也将带动公司主要产品需求增长。根据SEMI预计,全球半导体行业将在2021至2023年间开始建设的84座大规模芯片制造工厂中投资5,000多亿美元,其中包括汽车和高性能计算在内的细分市场将推动支出增长,增长预期包括2022年开始建设的33家新工厂和预计2023年将新增的28家工厂。其中,预计中国大陆新芯片制造工厂数量将超过所有其他地区,计划有20座支持成熟工艺的工厂/产线;预计中国台湾地区将开始建设14个新工厂/产线。

综上来看,安集科技的化学机械抛光液和功能性湿电子化学品产品已成功应用于逻辑芯片、存储芯片、模拟芯片、功率器件、传感器、第三代半导体及特色工艺芯片,并已进入半导体行业领先客户的主流供应商行业,未来将持续受益于本体晶圆制造产能的扩张和产线的升级。

财务经营水平优于同行企业,业绩增长确定性强

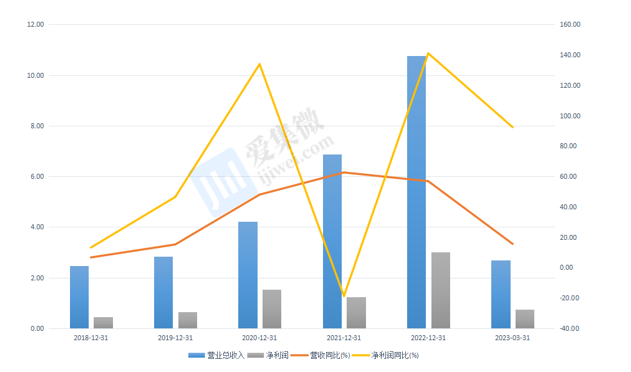

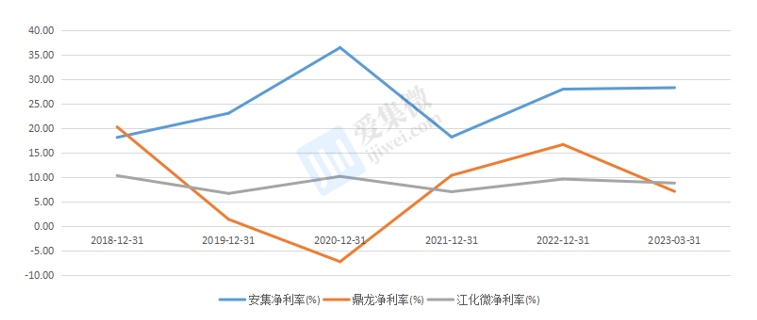

安集科技2022年总体实现营收10.77亿元,同比增长56.82%;归母净利润为3.01亿元,同比增长140.99%;毛利率为54.21%,同比增长3.31pcts;净利率为27.99%,同比增长9.77pcts。公司2023年一季度实现营收2.69亿元,归母净利润为0.76亿元;毛利率为56.24%,环比下降2.42pcts;净利率为28.28%,环比下降5.24pcts,同比上升11.29pcts。

公司在2021年净利润表现大幅下滑的主要原因有两个方面:1.部分原材料采购价格上涨及部分进口原材料汇率变动导致成本上升;2.2021年安集集成电路材料基地项目(宁波基地一期项目)达到预定可使用状态并投入使用,相关生产线生产功能性湿电子化学品,受新增设备调试及客户测试认证进度的影响,投产初期产量较低,固定资产折旧成本较高。

(单位:亿)

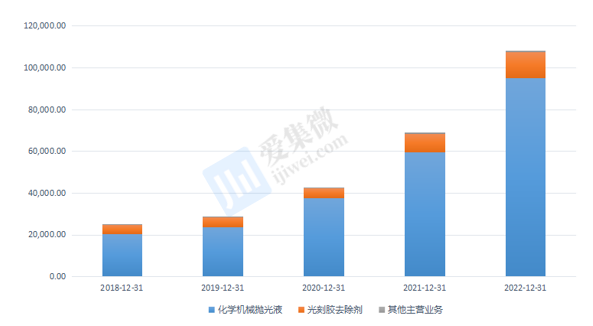

安集科技的营收在过往几年整体是呈现一个较快较稳的上涨趋势。在当前公司的营收结构方面,化学机械抛光液仍然为公司主要收入贡献品类,占比超过80%;光刻胶去除剂营收占比11.54%。而公司业绩能保持持续上涨的因素包括:

化学机械抛光液方面,公司仍然在积极推进化学机械抛光液全品类产品的市场拓展和客户导入过程,其中钨抛光液、基于氧化铈磨料抛光液及衬底抛光液产品布局进一步丰富且营业收入增长率较高,硅衬底抛光液在中国台湾地区有突破性进展。

功能性湿电子化学品方面,大陆市场的开拓有序进行,新产品成功导入海外市场。

电镀液及添加剂方面,大幅度加速规模化量产进程,产品当前已覆盖多种电镀液及添加剂。

(单位:万)

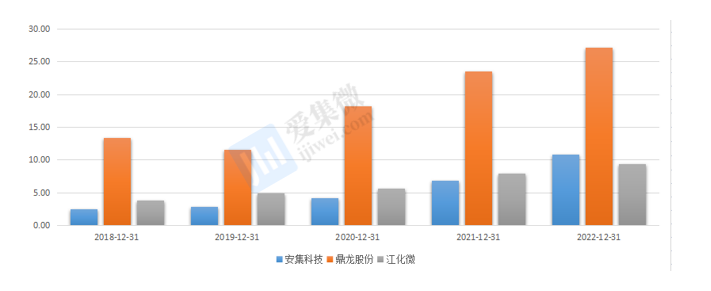

从同行业公司的营收增速的横向对比来看,半导体耗材类型公司整体上呈现上升趋势。由于公司的产品结构布局的差异,鼎龙股份虽然营收最高,但是打印复印耗材是其主要营收领域,而CMP抛光垫的营收占比较低,2022年占比为11%;江化微的产品主要体现在功能性湿电子化学品领域,营收主要体现在超净高纯试剂和光刻胶配套试剂,产品技术等级主要分布在SEMI G2-G3等级,少数产品具备G4-G5等级,2022年实控人变更为淄博市财政局,公司有望从资金、政策、产业等方面获得利好;安集科技的整体营收增速最快,这两年也进入到募投产能的发力期,随着公司抛光液和湿电子化学品产能和产品结构的逐步优化,上游原材料自给率的不断提升,大宗化学品价格趋于稳定,安集的营收和业绩预期将进一步增长。

(单位:亿)

对比三家公司的毛利率和净利率表现来看,安集科技产品的溢价能力明显高于另外两家公司,因此在同等产能扩张能力的前提下,安集科技的财务向好的释放能力应该会持续优于另外两家企业。安集科技23Q1产品毛利率进一步提升至56.24%,侧面体现出公司优秀的定价能力、制造成本的控制能力及市场占有率的情况表现,而江化微和鼎龙股份的毛利率在2023财年出现了下滑,其中鼎龙股份的净利率同比下降51%,客户需求走弱,受半导体周期下行影响严重。

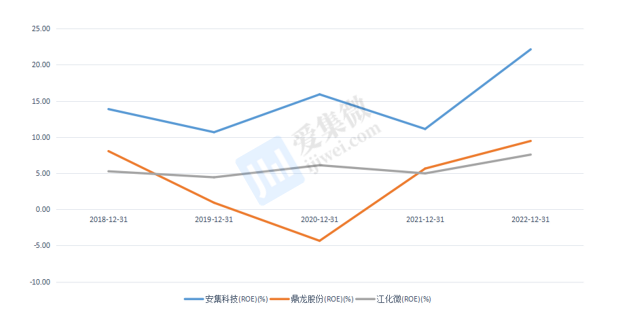

行业整体的资产回报率近几年都有着不同的增速表现,安集科技遥遥领先于同行企业。其中2022财年,安集科技的资产回报率达到了22.14,公司拥有着良好的市场竞争力,对投资人的投资回报较高,在增加收入和节约资金使用方面都取得良好的效果;江化微在完成用于平板显示、光伏太阳能、硅片等中低端产品的国产替代之后,资产回报率平稳维持在5%-7%的区间,2022年受益于高毛利G5级产品的放量,毛利率提升明显,资产回报率提升;鼎龙股份资产回报率的提升主要系CMP抛光垫和耗材板块的利润随营收增长而大幅增加。

从估值角度上来看,安集科技的增长确定性最强,估值水平最低。鼎龙股份当前盈利水平的提振主要依托于CMP抛光垫产品的逐渐上量,但是传统业务的毛利率水平在短期内恐怕难有比较大的提升,公司目前比较大的股价提振主要来自国资委的入主,未来业绩能否有持续性向好表现有待观察;江化微在和安集科技同等营收的基础之下,净利润表现却远远落后于安集科技,这主要是因为江化微产品的壁垒略弱,产品定位目前较难有爆发性的表现,当前估值充分溢价,各方面的表现均弱于安集科技;安集科技的产能扩张路径清晰,产品研发和客户开发进展顺利,公司经营水平较高,目前估值水平整体也合理,而未来随着下游晶圆产能的持续扩张,业绩有望持续受益。就从化学机械抛光液和功能性湿电子化学品领域公司的发展来看,安集科技有望持续领先于同行行业。

总的来说,中国半导体材料市场规模大,近两年市场空间增长迅速,需要各类别的公司共同努力组建自主产业链,随着中国晶圆制造产能的提升,晶圆制造材料占比有望不断提升。根据SEMI数据,2021年我国台湾地区半导体材料市场规模达147.1亿美元,大陆地区半导体材料市场规模达119.3亿美元,中国半导体材料市场总规模为266.4亿美元(中国大陆+中国台湾),占世界总规模41.45%,成为世界第一大半导体材料消费国。此外,因为新能源汽车行业的腾飞,对于芯片的需求也逐渐变大,间接导致半导体材料需求出现了上升的情况,供给跟需求的增长出现了不匹配,半导体材料行业得到进一步发展的趋势明朗。