近年来,由于新技术产业化进程不断加快,溅射靶材的产品应用范围也随之扩大,从传统的半导体、平面显示等进一步拓展至新能源电池、光伏等领域。

在《欧莱新材盈利能力稳步提升,偿债能力大幅领先同行》一文中,笔者提到,广东欧莱高新材料股份有限公司(下称:欧莱新材)正在全力冲刺科创板,该公司主营业务为高性能溅射靶材相关,近年来在行业整体快速增长的背景下,欧莱新材也水涨船高。

不过,翻阅招股书发现,欧莱新材前五大客户销售收入占比不断提高,而且近年来经营活动产生的现金流净额不断流出,同时其存货规模高企,存货周转率也低于同行平均水平。

前五大客户长期稳定合作

招股书显示,欧莱新材精耕于半导体显示用溅射靶材行业多年,系国内较早进入半导体显示用溅射靶材行业的企业之一,因此,公司的主要产品综合性能突出,纯度、致密度、晶粒度、绑定焊合率等多项核心技术指标已达到行业领先水平。

根据中国电子材料行业协会的证明,按销售额统计,2021年欧莱新材平面显示用铜靶产品出货在国产厂商中排名位居前列。

根据招股书,欧莱新材的前五名客户主要以半导体显示面板厂商为主。根据招股书,截至2022年上半年,公司前五大客户分别为惠科、京东方、苏州泰昇、华星光电、广州自立,合计占主营业务收入的比例达到73.14%。

此外,在2019年—2021年,欧莱新材来自前五大客户的销售收入占主营业务收入的比例分别为54.52%、67.56%、70.42%,可以看出,前五大客户的占比逐年升高。

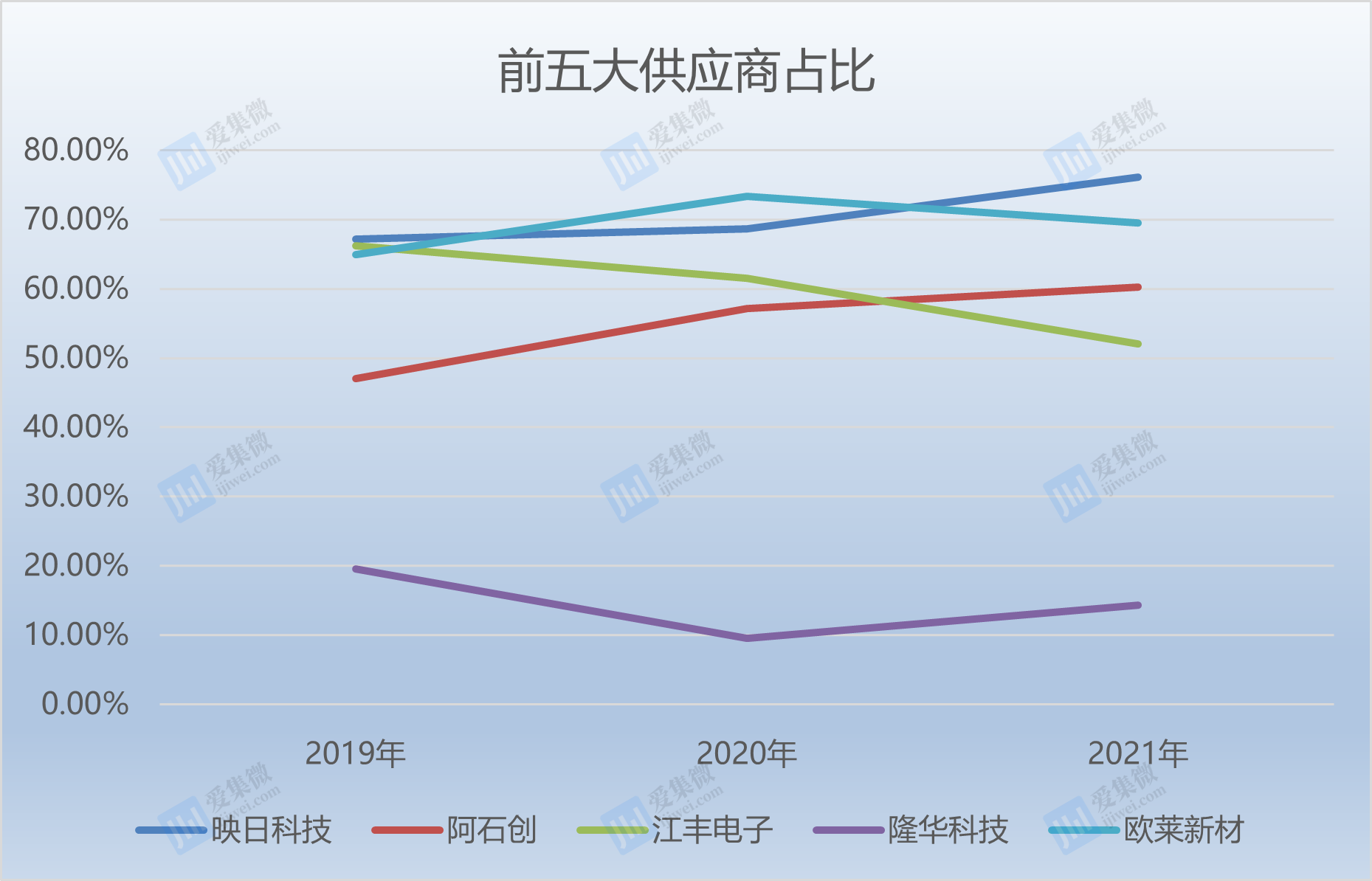

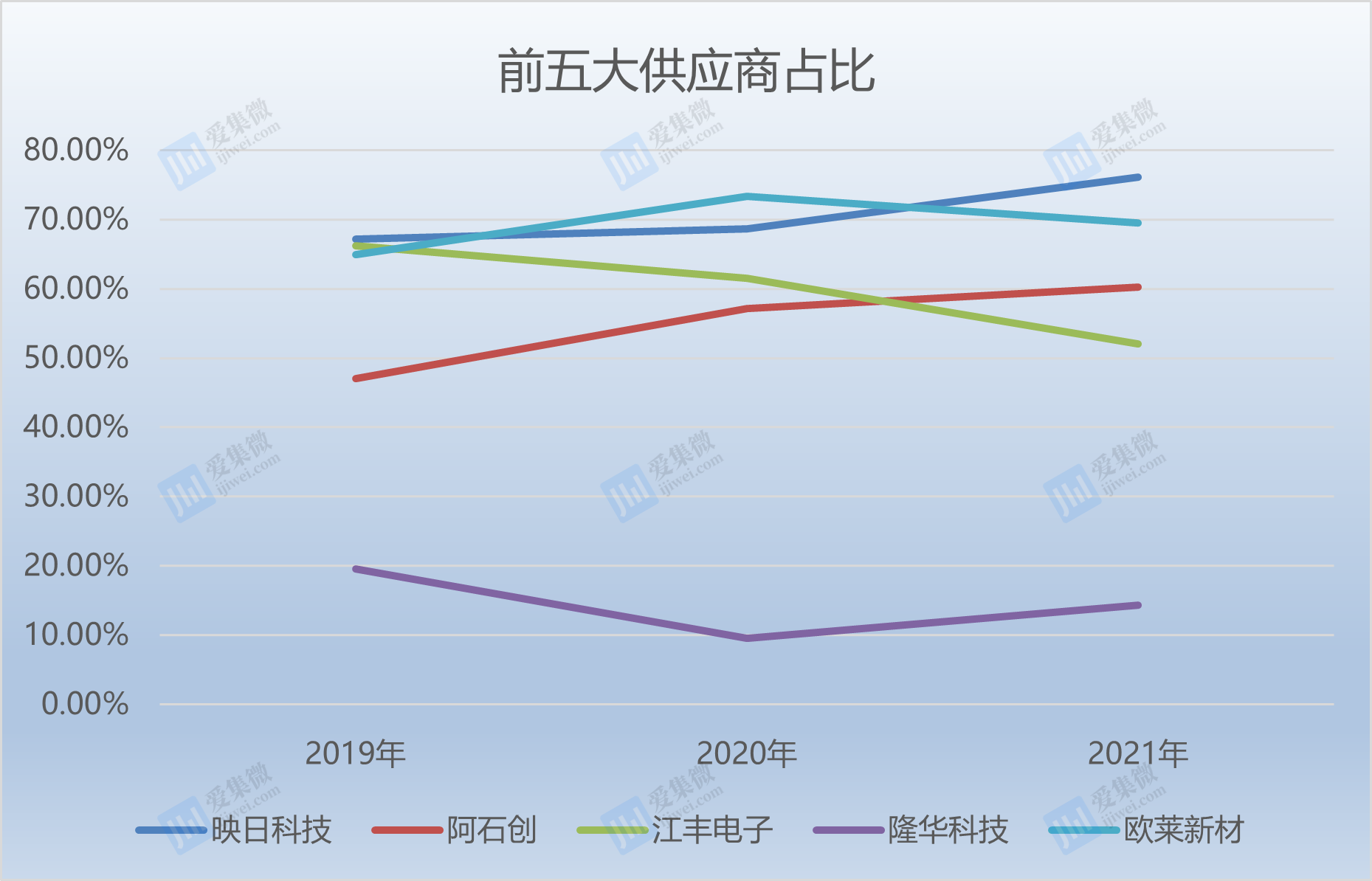

对比同行业的公司来看,同期,阿石创对前五大客户销售收入占营收的比例分别为38.25%、42.72%、35.60%;江丰电子分别为56.76%、46.10%、39.90%;隆华科技分别为15.57%、23.70%、23.66%;映日科技分别为67.48%、72.43%、84.19%。

在报告期内,只有同在冲刺IPO的映日科技和欧莱新材一样,对前五大客户依赖较为严重,而已上市的江丰电子、隆华科技和阿石创的客户则更为分散。

而前五大供应商方面,在2019年—2022年上半年(下称:报告期),欧莱新材向前五名供应商的采购金额分别为7870.78万元、1.31亿元、2.18亿元和1.97亿元,采购占比分别为64.97%、73.39%、69.48%和85.68%,采购集中度较高。

同期的映日科技向前五大原材料供应商的合计采购比例分别为67.16%、68.61%、76.15%和73.41%,供应商的集中度存在一定波动。而在2019年—2021年,阿石创的这一数据分别为47.00%、57.20%、60.23%;江丰电子分别为66.23% 、61.54%、52.03%;隆华科技分别为19.59%、9.48%、14.35%。

相比之下,欧莱新材的采购占比和映日科技相当,但是已上市的三家公司均较为分散并不十分倚重前五大供应商,这也给公司的原材料采购带来了极大的便利。

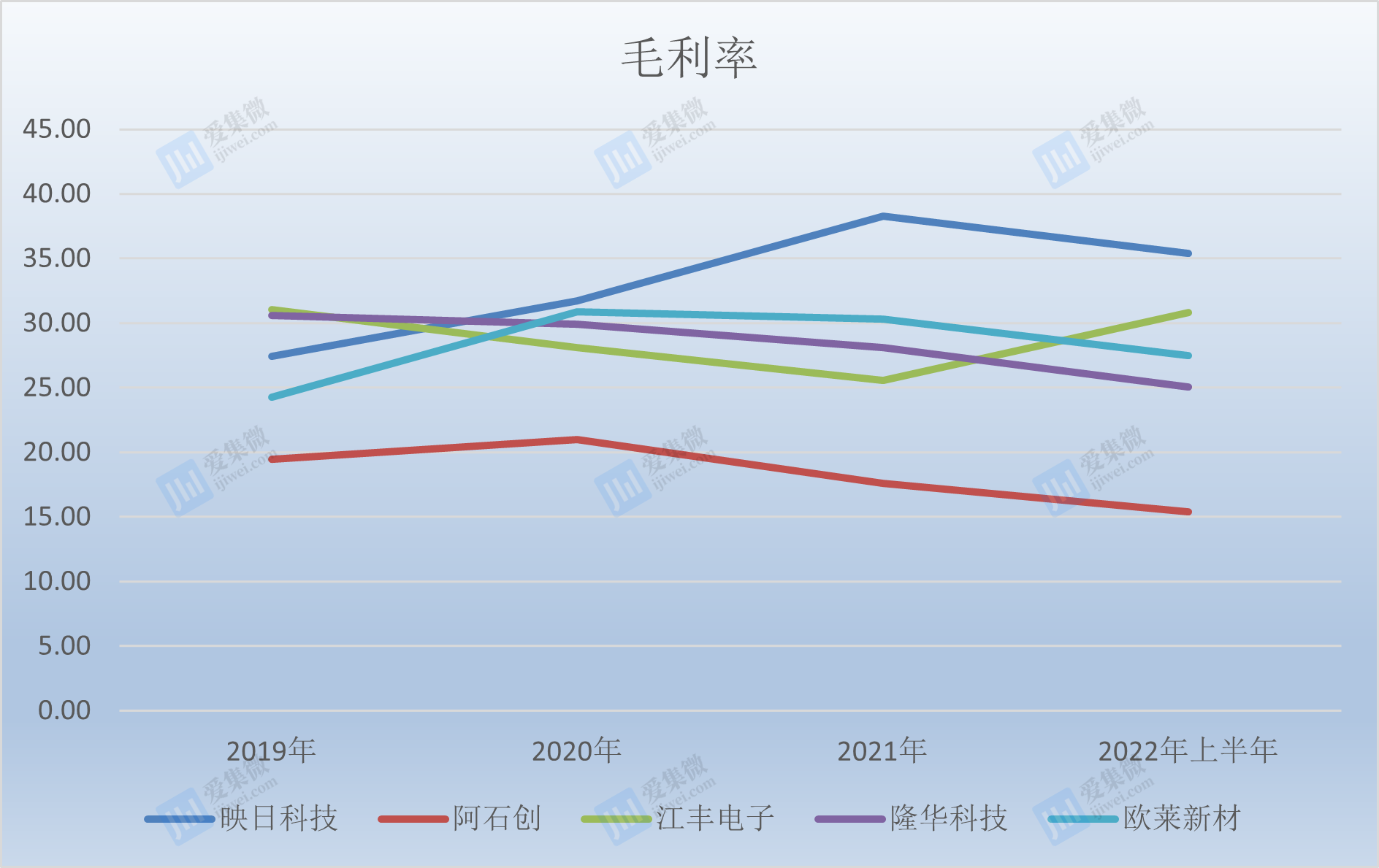

不过从毛利率来看,前五大供应商高度集中的欧莱新材主营业务的毛利率反倒略高一筹。

根据招股书,报告期内,欧莱新材的主营业务毛利率分别为24.26%、30.86%、30.32%和27.46%,在2022年上半年,公司的毛利率直线下滑接近3%。

对比同行来看,同期的阿石创主营业务毛利率分别为22.47%、24.66%、23.33%、23.31%;江丰电子分别为31.42%、28.36%、25.93%、30.45%;隆华科技分别为29.33%、29.50% 、26.31%、23.54%;映日科技分别为27.45%、31.70%、38.25 %、35.42%。

相比之下,欧莱新材的毛利率只略逊映日科技一筹,高于其他三家已上市企业。

行业周期下行冲击,存货有所增长

业界周知,由于2022年伊始,半导体行业景气度便不断下滑,而京东方、华星光电等所在的面板行业早在2021年下半年便需求不振,面板价格跌跌不休,截至2022年年末,方才有企稳的迹象,但是行业整体而言,未见反转信号。

下游的萎靡,自然也会传导至上游,这就直接导致欧莱新材的经营情况也受到影响,在前一篇中,笔者已经提到,该公司的业绩有所下滑,在进一步拆解其招股书后发现,欧莱新材的存货规模也持续攀升,并且存货周转率有所下滑,低于行业平均的同时,其经营活动产生的现金流净额也不断流出。

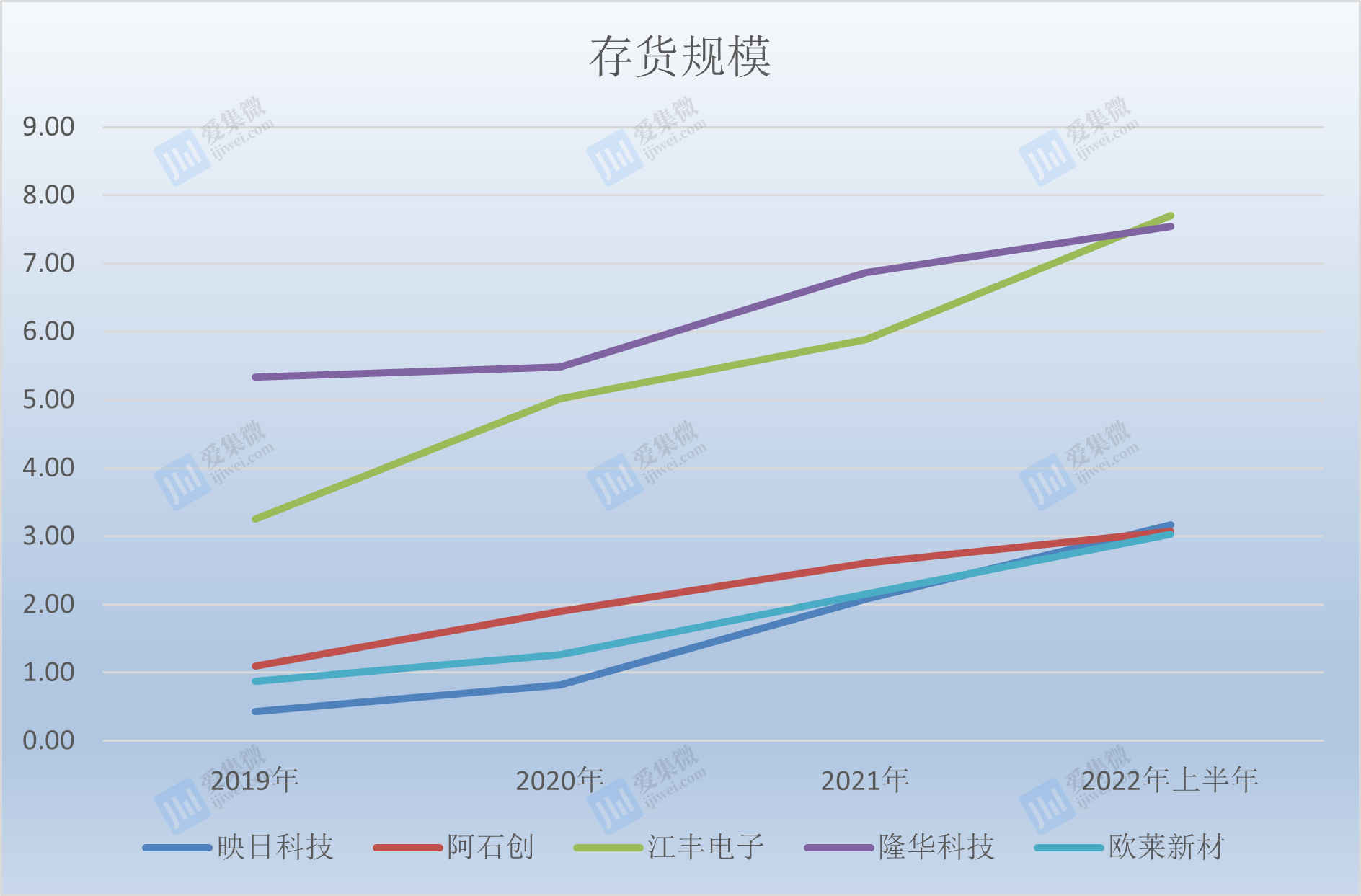

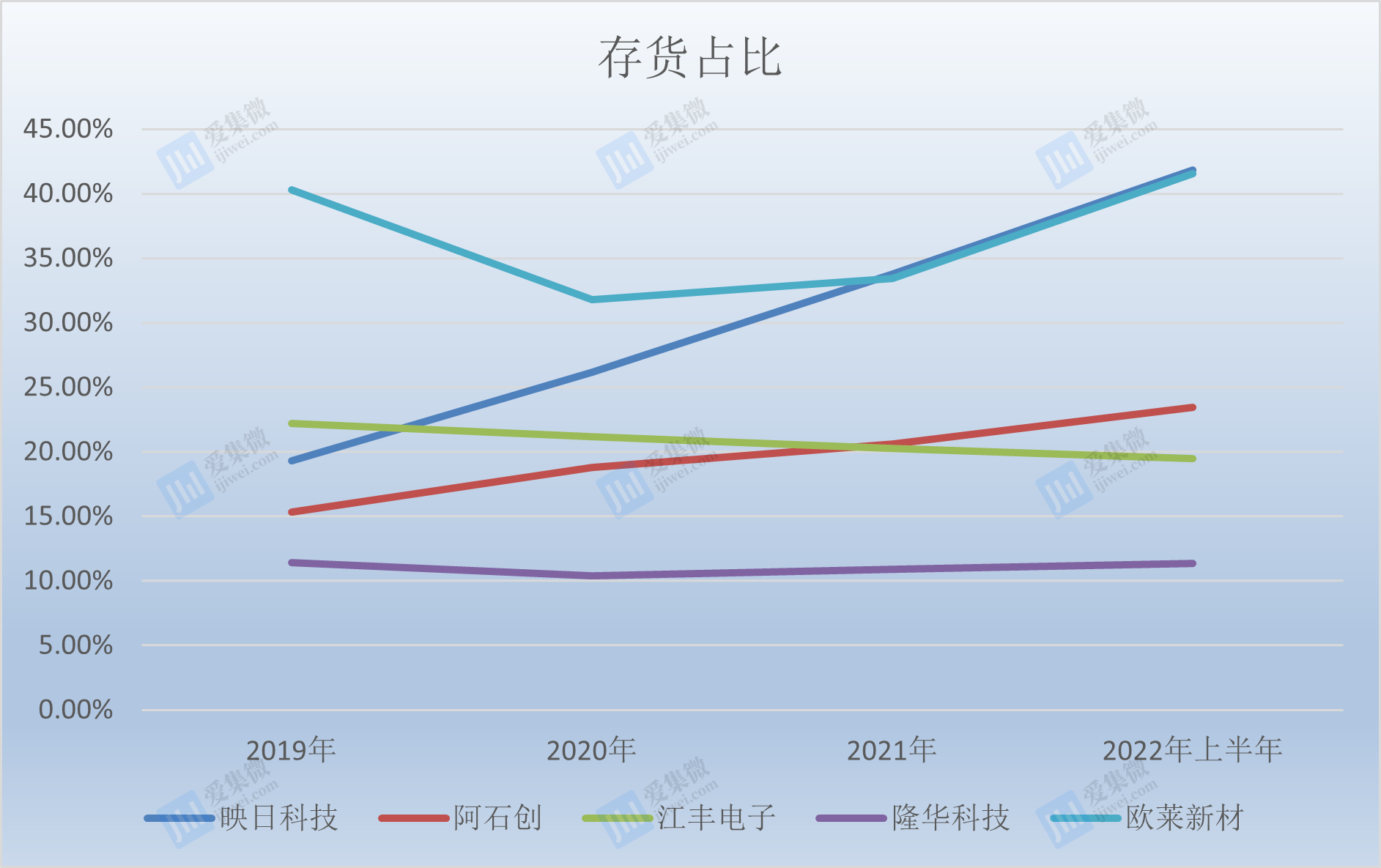

根据招股书,报告期内,欧莱新材存货金额分别为8697.83万元、1.26亿元、2.15亿元、3.03亿元,占总资产的比例分别为40.29%、31.76%、33.42%和41.55%,占比较高。尤其是在2022年上半年,公司的存货金额已经超过去年全年。

对比各竞对来看,同期阿石创的存货金额分别为1.09亿元、1.90亿元、2.60亿元、3.07亿元,占总资产的比例分别为19.30%、21.65%、33.79%、41.83%;江丰电子分别为3.25亿元、5.02亿元、5.89亿元、7.70亿元,占总资产的比例分别为22.18%、21.17%、20.29%、19.49%;隆华科技分别为5.33亿元、5.48亿元、6.86亿元、7.55亿元,占总资产的比例分别为11.39%、10.40%、10.91%、11.34%;映日科技分别为4330.18万元、8,205.09万元、2.08亿元、3.17亿元,占总资产的比例分别为19.30%、24.15%、33.79%、41.83%。

就存货规模来看,由于行业整体疲软,导致欧莱新材和各竞对的存货规模均有不同程度的增加,不过,欧莱新材和映日科技一样,存货规模占比大幅上升。

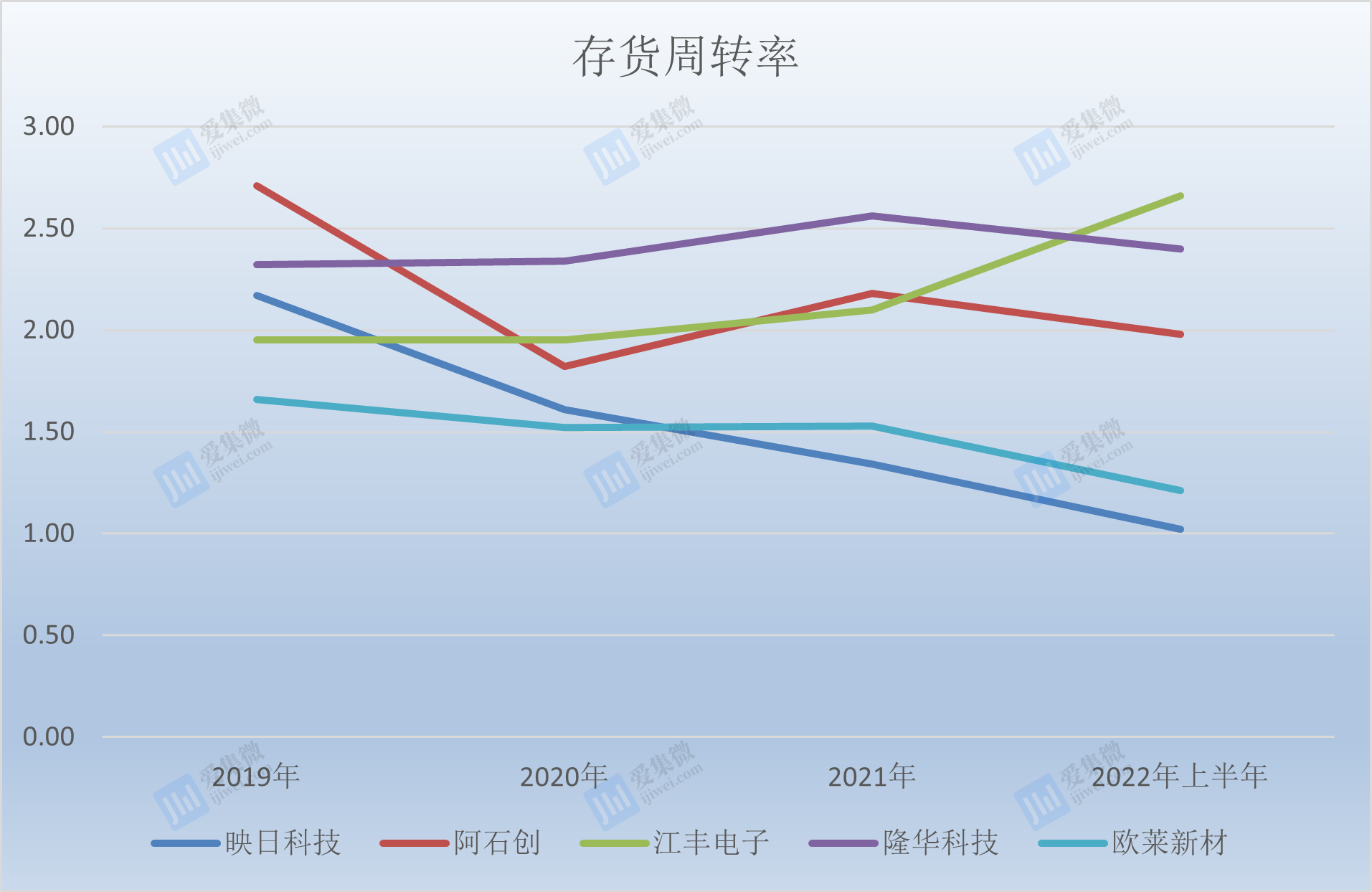

存货周转率方面,报告期内,公司存货周转率分别为1.66次/年、1.52次/年、1.53次/年和1.21次/年,总体较为稳定。

同期的行业平均值分别为2.29次/年、1.93次/年、2.05次/年、2.02次/年;阿石创分别为2.71次/年、1.82次/年、2.18次/年、1.98次/年;江丰电子分别为1.95次/年、1.95次/年、2.10次/年、2.66次/年;隆华科技分别为2.32次/年、2.34次/年、2.56次/年、2.40次/年;映日科技分别为2.17次/年、1.61次/年、1.34次/年、1.02次/年。

报告期内,欧莱新材的存货周转率与映日科技较为接近,但是低于同行业平均水平,而且呈现出逐年下滑的趋势,这无疑会对公司的生产经营造成不良影响。

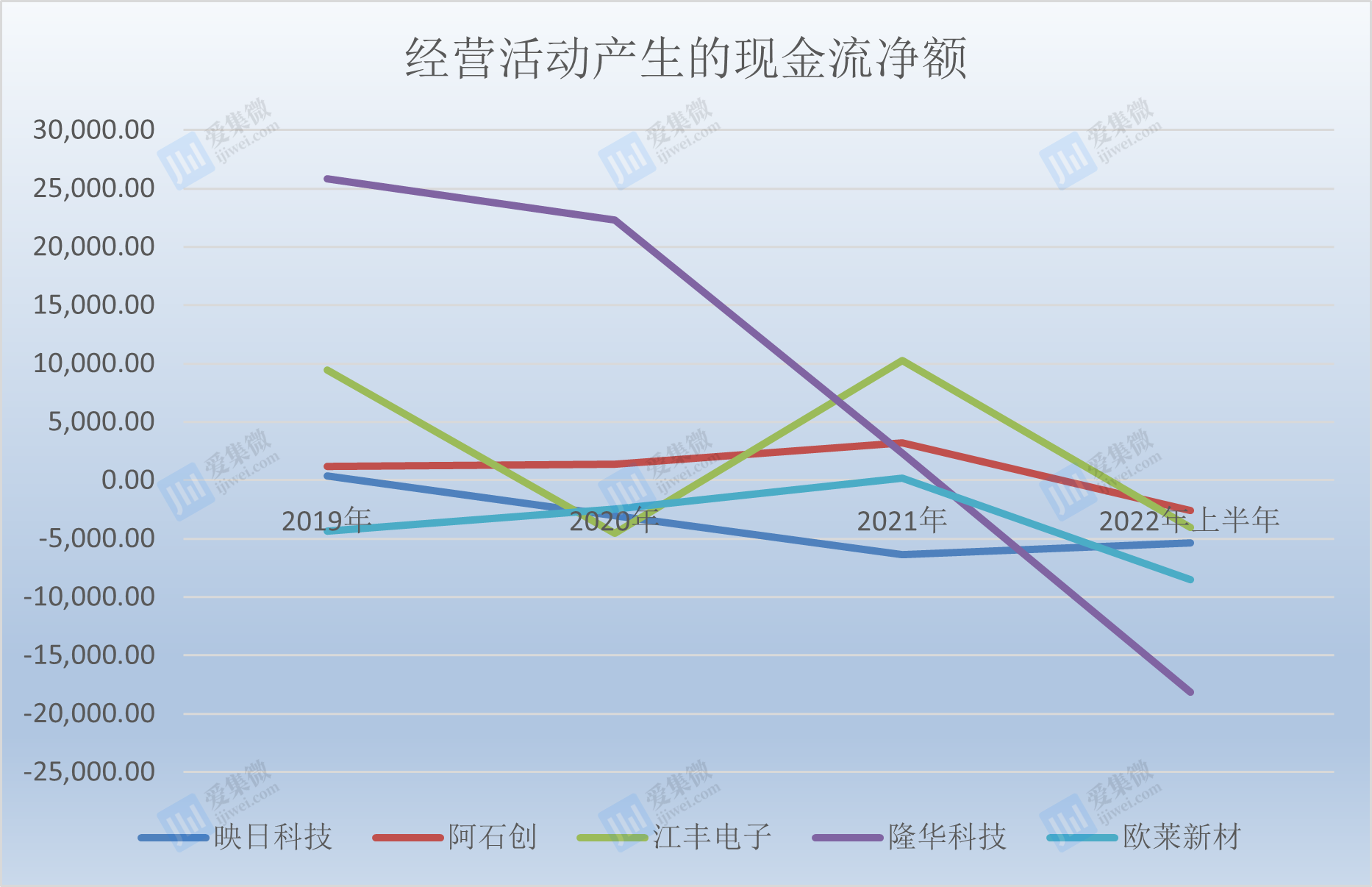

根据招股书,在报告期内,欧莱新材经营活动产生的现金流净额分别为-4379.59万元、-2458.18万元、203.11万元、-8540.21万元。对此,欧莱新材解释道,主要系存货的增加、经营性应付和应收项目的增加、非付现因素等共同影响所致。

同期,阿石创经营活动产生的现金流净额分别为1178.79万元、1381.79万元、3181.82万元、-2593.31万元;江丰电子分别为9412.87万元、-4554.10万元、1.03亿元、-4038.31万元;隆华科技分别为2.58亿元、2.23亿元、2351.62万元、-1.81亿元;映日科技分别为382.76万元、-3002.48万元、-6346.11万元、-5346.19万元。

在2022年上半年,欧莱新材和上述四家同行均遭遇行业冲击,经营活动产生的现金流净额均呈现净流出的情况;但是对比此前三年,欧莱新材仅与映日科技相当,明显不如其他三家。