上世纪80年代,从IT离开的张忠谋,带走了先进半导体制造技术,但很少有人注意到,张忠谋从美国带走的,还间接包括材料在内的整个后道封测环节——尽管这种转移在更早前就已开始了。

相对于毛利高达50%的晶圆制造环节,封测环节通常很难超过20%的毛利,是这种忽视的根源所在。这导致在疫情黑天鹅爆发、供应链危机席卷全球的现下,美国人仍将把大部分的目光聚焦于晶圆代工的回归,为吸引台积电、三星回美国设厂煞费苦心。

但情况已在台积电创立“先进封装”概念起悄然发生了变化:一方面,先进封装较传统封装的晶圆价值量翻倍,另一方面,摩尔定律瓶颈和数据中心、高性能计算需求攀升,让封装在芯片性能上起到愈发关键的作用,而最大需求方恰恰集中于美国。

从台积电和三星的脚步来看,无论是自愿还是被迫,将先进制造通过建厂的方式带回美国已是既定的事实,但对于7nm以下先进制程至关重要的先进封装却距离上岸遥遥无期。而先进封装的缺失,则将进一步让美国供应链本土化的美好愿望落空。

被看轻的芯片封测 被延长的美国供应链

半导体封测从美国向亚洲转移比制造业来得更早。早在1968年,韩国人金柱津在美国成立了Amkor Electronics,标志着封测环节正式从IDM模式中独立出来。这家公司后来成为了我们熟知的封测巨头Amkor Technology(安靠科技)。

“美籍韩裔”的身份似乎是某种预示。在后来的几十年时间里,在安靠统治全球半导体封测的同时,这一环节也在加速转移至包括中国、韩国、东南亚地区等劳动力更加低廉的市场。一个显而易见的佐证是,安靠直到现在也甚至尚未拥有哪怕一家美国工厂。

这并不难理解,产业链的分工往往是被更低的成本、更高的利润驱动的,如同后来被美国拱手让人的制造环节一样,利润率更低的封测在分工之初首当其冲。劳动密集是当时封测产业的重要特征,使得美国芯片制造商不得不考虑将相关业务剥离。

由此,除了英特尔、TI等保留了部分封测产能外,大部分美国芯片厂都坦然接受了自己的芯片不得不转移至海外进行封装的事实,这在供应链全球化的推进和大幅提高的毛利润下显得无足轻重,而接手了制造业的中国台湾,也在历史潮流之下接过了封测大旗。

台积电的急速成长,带来了封测产业在中国台湾的集聚,2003年,日月光取代安靠成为全球第一大封测厂,宣告了中国台湾成为又一全球半导体封测重地。在之后的几十年时间里,美国与亚洲地区在封测环节的差距被一再拉大。

IPC贸易组织和TechSearch International《北美半导体和先进封装生态系统分析》显示,北美在全球封装生产中所占份额仅为3%。另据ATREG报告,2019年,中国大陆拥有最多的封装厂(114家),其次是中国台湾(106家),亚太其他地区(65家),北美(35家)等。

左边为美国在三大环节中的市场份额;图源:美国国防部

TechSearch总裁Jan Vardaman和IPC首席技术专家Matt Kelly表示,“美国有超过25家OSAT,但他们缺乏满足日益增长的需求的产能。”东南亚疫情导致的封测产能“卡脖子”已经证明,在很长时间里,美国芯片公司将继续依赖亚洲的封测产能。

然而对于这种差距,美国曾经几乎是漠视的,甚至直到2020年9月,SIA联手波士顿咨询公司(BCG)发布的重量级报告——《政府激励计划与美国半导体制造的竞争力》中,也并未将封测环节“放在眼里”。这种傲慢,或许会让美国封测业成为下一个制造业。

正如《北美半导体和先进封装生态系统分析》指出,美国缺乏大规模的封装生产能力、基板和晶圆凸块服务。安靠、英特尔和其他美国公司正在解决这些问题,但存在一些挑战。随着先进封装在整个半导体行业的重要性日益增强,这使得美国处于不稳定的地位。

“在提高芯片生产的同时,未能加强美国先进封装能力,将延长现有的半导体供应链,因为制造商将被迫将芯片送到国外进行封装和组装。”Vardaman和Kelly说。

先进封装增量价值增厚 三大技术路线全面落后

不得不说,台积电对全球半导体产业的影响是“多米诺骨牌”式的,除了加速封测业转移,其在先进工艺上的不断探索,还催生了“先进封装”这一正在撼动产业的概念。也正是先进封装在高端芯片制造中的重要性陡增,让美国半导体产业再次警戒。

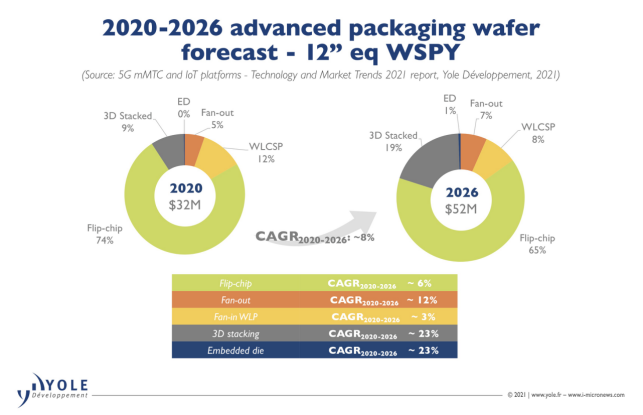

据Yole预测,2014年-2026年先进封装市场营收将翻一番达到475亿美元,期间CAGR为7.4%,其中Flip-Chip(倒装)将继续占据绝大部分份额(72%),3D/2.5D堆叠和Fan-Out分别增长22%和16%,各种应用采用率继续增加。

图源:YOLE

美国独资的唯一纯代工厂SkyWater高级副总裁兼总经理Brad Ferguson认为,先进封装将会是美国带回封测业的切入点。“美国国防部的内部叙述中出现了在岸(onshore)封装的愿景,商业客户也有强烈的将封测带回本土的愿望。”

事实上,作为当前高端芯片的主要生产商聚集地,英特尔、AMD、英伟达等可说一手推动了先进封装的高速发展。为了推进芯片设计,每一代ASIC都需要集成更多的功能。这在节点的推进下变得更具挑战性。这使得先进封装成为ASIC之后高端芯片的最新战场。

集微网在《被“误解”的先进封装,中国大陆才刚刚起步》中援引业内人士透露,当前几乎所有在台积电流片的高端AI芯片都会选择CoWoS技术。放眼未来,Chiplet这一未来趋势更将为先进封装创造更大的舞台。

具体从Flip-Chip(FC)、3D/2.5D封装、Fan-Out几大先进封装技术来看,美国与重点地区的差距均不小。其中FC被用于BGA等智能手机芯片常用封装技术中,占据绝大部分先进封装市场,但其产能却绝大多数集中于亚洲地区。

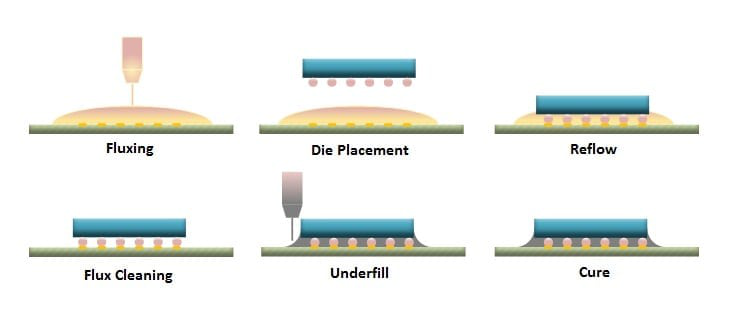

FC芯片的制造首先需要在芯片的顶部形成铜凸起或铜柱,然后将芯片翻转,安装在一个独立的模具或载板上,凸起的部分落在铜垫上形成电气连接。根据《北美半导体和先进封装生态系统分析》,美国厂商虽然拥有凸块技术,但缺乏产能,当前产能仅占全球6.5%。

FC制造过程;图源:Anysilicon

Fan-Out被认为是晶圆级封装下最具成长性工艺,在28nm以下工艺节点,提供更多I/O 数目,在计算芯片等复杂度较高的IC应用大势所趋。但台积电再次以66.9%的占有率独步全球,其次分别为日月光、长电科技,而美国“独苗”安靠仅以3%排名第四。

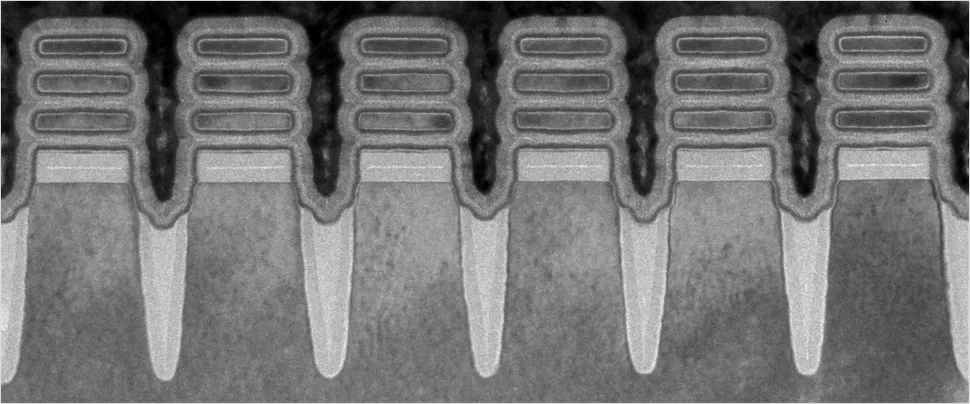

3D/2.5D封装以及Chiplet或许是美国差距最小的赛道,这必须要归功于英特尔保留部分封测产能的先见之明,目前,英特尔和台积电、三星一样,已具成熟的2.5D封装经验,3D封装Foveros也已开始量产,随着代工业务回归,预计也将推动其在这一领域的投资。

然而,即使如此,英特尔与AMD、英伟达的竞争关系,让本就稀有的产能更加难以满足整体需求,例如AMD首颗3D Chiplet数据中心CPU就交由台积电生产,而随着通富微电FC产能的扩产,鉴于与AMD深度绑定的关系,这些订单也可能更多落于亚洲地区。

材料、设备、劳动力 美国需要的不止是芯片法案

凡事总有代价,就如同亚洲即使在代工厂崛起的得天独厚优势下,也花了一段时间才形成了庞大的封测产业链,美国几十年的漠视,让封测业的回流将变成冗长而缓慢的过程。即使放弃以低廉劳动力兑换利润的低端封测,先进封装也不会是美国想吃就吃的蛋糕。

首先是材料问题。《北美半导体和先进封装生态系统分析》指出,缺乏IC载板制造是研究发现的最大问题。美国几乎没有能力生产最先进的IC载板,例如用于FC-BGA和FC-CSP封装(多被用于高端GPU、CPU和HPC应用ASIC)的ABF载板和BT载板。

IC载板市场高度集中,前十大供应商均来自于日本、韩国、中国台湾地区,包揽80%的市场。ABF载板制造成本高昂,包括每个工厂约10亿美元的投资,且需要解决被落下20多年的技术缺口、二级供应不足、熟练劳动力(1000名工人/设施)和原材料短缺。

实际上,ABF载板产能紧缺已经持续了很久,且业内预测到2023年情况都难以改善,包括英特尔、AMD、英伟达在内对ABF载板需求最大的美国芯片厂商为此不得不采取非常手段,签下超长订单外,英特尔甚至提出为供应商欣兴电子增加扩产补贴。

上述报告指出,在不提高IC载板供应的基础上提升美国封测厂产能是没有意义的,因为这从本质上并不能缩短供应链,“如果美国要在半导体上花费250亿美元,那么应该在IC载板上至少花费10亿美元,以建立世界级的制造设施。”

其次是设备问题。笔者观察到,即使拥有泰瑞达等测试设备龙头,美国在封装设备上与日本、欧洲厂商差距甚大,ASM Pacific、K&S、Besi、Disco、Towa、Yamada等公司占据了绝大部分的封装设备市场。

不过,笔者此前从业内某设备厂商高层处了解到,先进封装更多采用前道制造方式来制作后道连接电路,使用设备也大致相同,如2.5D/3D封装TSV技术就需要光刻机、涂胶显影设备、湿法刻蚀设备等,这也给前道设备领域占据优势的美国厂商提供了切入机会。

最后,是老生常谈、也是美国最为弱势的劳动力问题。安靠科技倒装芯片/晶圆服务业务部门副总裁Kevin Engel表示,随着供应链的进一步深入,劳动力成本和熟练工人的可用性变得更具挑战性。“封装和一些材料线需要较高的人工含量,增加了与亚洲的成本差距。”

《北美半导体和先进封装生态系统分析》认为,解决劳动力需求需要联邦、州和地方政府、教育机构和私营部门之间建立更加紧迫、广泛和持续的伙伴关系。例如,2015年,美国成立了AIM Photonics,提供硅光子的制造、封装和测试。安靠科技也表示,正与组织和大学合作,以确定解决方案。

虽然如此,对于美国来说,依赖政府的力量听上去越来越像个口号。美国政府显然意识到先进封装重要性,芯片法案中就明确提到2021年-2025年,每年投入3000万美元,用于先进测试、组装和封装能力提升。但随着法案的一再推迟,厂商们或许又要另想他法。

写在最后

如果说,成功推动台积电、三星等代工巨头在美建厂,已让产业界看到美国重振芯片制造的决心,那么放下傲慢、正视曾被小看的芯片封测,才让美国重建完整本土供应链的潜在意图真正清晰。

但这条路可能会比“威逼利诱”台积电赴美建厂更加难走,无论是台积电还是三星,暂时都没有将先进封装带到美国土地上的计划,美国封测厂“唯一的希望”安靠,虽然宣称将建立首个美国工厂,但仍强调将取决于法案的激励措施。

先进封装的未来正在疾步到来,但美国可能已经错过第一批上车的机会,正如它在先进制造上曾经失去过的那样。(校对/隐德莱希)