存储芯片被称为半导体产业“风向标”。2022年以来,存储行业经历了一场“史无前例”的危机:三星电子利润暴跌97%,SK海力士创纪录亏损,美光科技、西部数据等存储大厂库存攀升,存储芯片价格跌入谷底……存储原厂相继减产、降价、减少开支,以应对行业低迷。

专业存储市场调查机构闪存市场(CFM)近日发布的《2023嵌入式存储市场分析报告》指出,2023年第三季度随着减产效应开始奏效,供需关系持续改善,在原厂供应收紧的情况下,2023下半年存储价格开始反弹,存储市场重新步入上行周期。

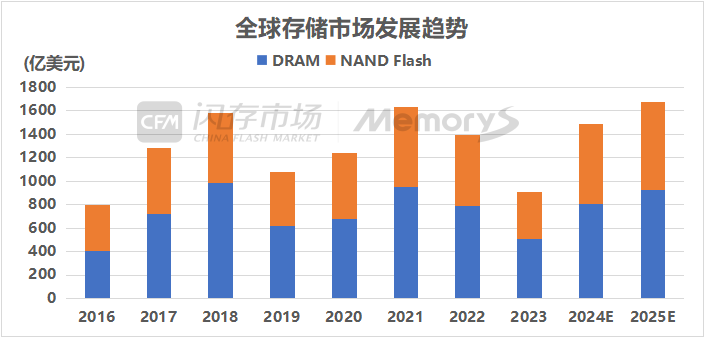

CFM预测,在存储原厂调整产能、控制供应、强势提价三大举措,以及科技企业的人工智能(AI)投资竞赛下,带动2024年全球存储市场规模涨幅将达64%至1488亿美元。其中,NAND Flash市场规模有望增长70.6%至680亿美元;DRAM市场规模有望增长58.1%至808亿美元。

服务器、手机、PC仍为存储三大应用 约占总产能80%

按照断电后存储数据是否丢失为标准,存储芯片可分为以NAND Flash为代表的非易失性存储器,以及以DRAM为代表的易失性存储器。简单来说,DRAM就是一般在用的运行内存,而NAND Flash一般用于硬盘。

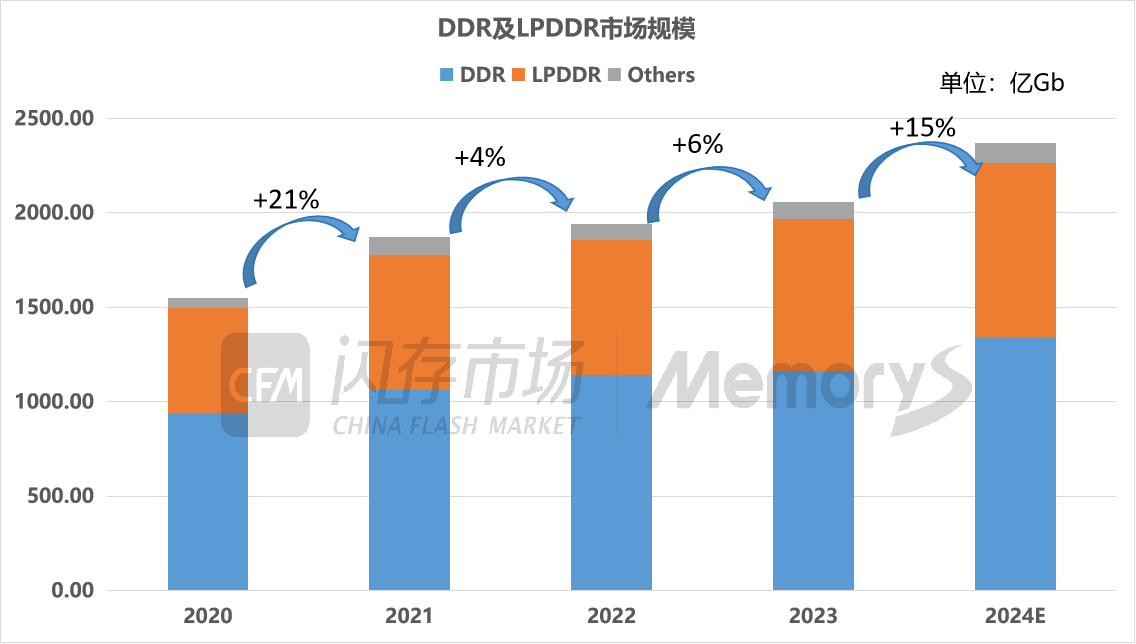

根据应用场景的不同,DRAM主要分为DDR(Double Data Rate)、LPDDR(Low Power Double Data Rate)和GDDR(Graphics Double Data Rate)三类。其中DDR制成的内存条产品广泛应用于PC和服务器领域;LPDDR主要应用于手机、平板、汽车等嵌入式应用领域;GDDR则专为图形处理单元(GPU)设计,通常应用于高性能显卡。

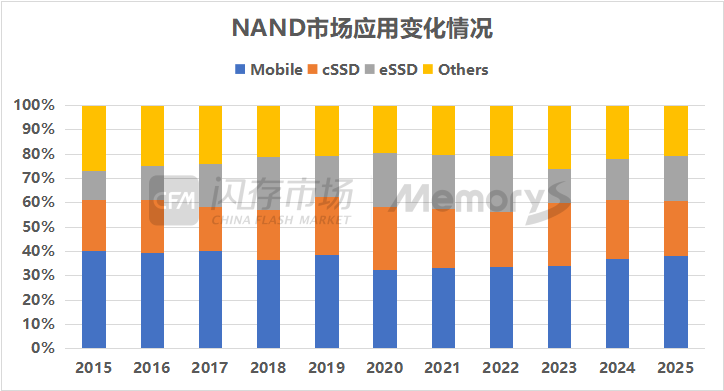

在应用层面,CFM报告指出,服务器、PC、手机仍是存储芯片三大主力市场。具体来看,2023年,以PC应用为主的cSSD消耗了NAND Flash的26%,手机产品消耗了NAND Flash产能的34%,以服务器应用为主eSSD消耗了NAND Flash总产能的14%,三类应用占据NAND Flash总产能的74%。

根据CFM分析,由于智能手机容量增长,2024年手机应用消耗的NAND Flash产能将占比37%;而PC应用由于主要客户库存水位高,AI PC尚无法带来实质性销量增长,预计今年PC应用消耗的NAND Flash产能与去年基本持平;企业级应用方面,随着互联网厂商积极投入AI设备建设以及企业级服务器今年迎来换机潮,需求表现相对亮眼,预计今年消耗NAND Flash产能约17%。2024年,服务器、PC、手机约消耗NAND Flash产能的80%。

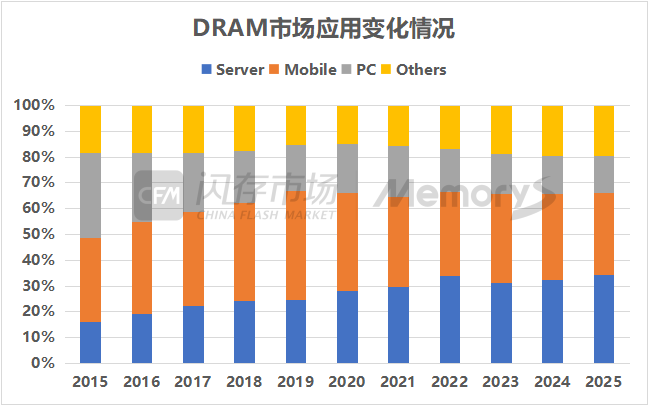

在DRAM市场,预计2024年服务器应用约消耗全球DRAM产能32%,手机应用预计约消耗全球DRAM产能34%,PC应用预计约消耗全球DRAM产能15%,三者合计约占81%。

LPDDR:国外巨头主导市场 国产厂商初露锋芒

值得关注的是,以低功耗和小体积著称的LPDDR,正广泛地应用于智能手机、平板电脑、超轻薄型电脑、智能穿戴等低功耗移动电子设备中。

LPDDR技术是在DDR内存技术的基础上发展而来的,它不断适应市场需求并进行创新,现在已经进化到了LPDDR5X这一最新版本。而在这一发展过程中,LPDDR4堪称LPDDR技术进化的分水岭,相比上一代LPDDR3,在设计标准、性能参数上有巨大差异,LPDDR4性能大幅提升50%,功耗降低30%~40%。

目前,市场主流的LPDDR4X是LPDDR4的省电优化产品,它在频率、带宽、工作电压与LPDDR4进一步提升,频率高达2133MHz,带宽可到46G/s,工作电压低至0.6V。同时更高频率更高带宽更低功耗的下一代产品LPDDR5/5X已经广泛应用于各大智能手机的高端旗舰机型。

市场规模方面,根据CFM闪存市场分析,2023年全球DRAM产品bit出货量约2060亿Gb。其中,DDR产品bit出货量约1164亿Gb,约占总量的57%;LPDDR产品bit出货量约803亿Gb,约占总量的39%。

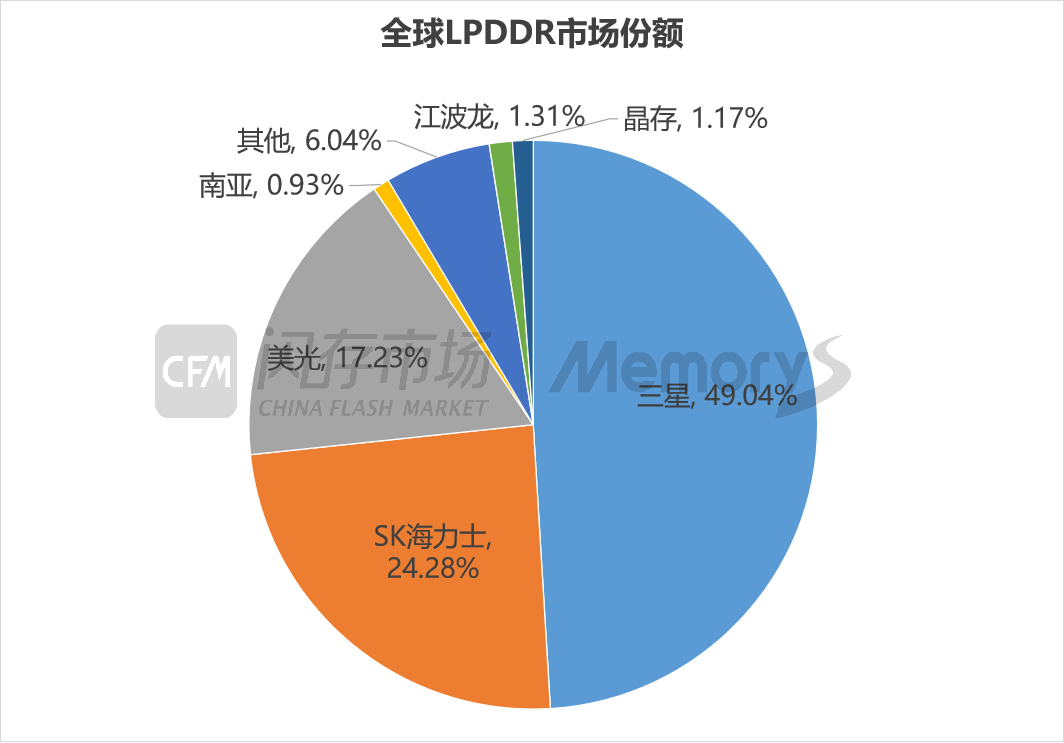

在市场份额方面,LPDDR市场目前主要由三大存储原厂——三星、SK海力士和美光主导,这三家公司共同占据90%的市场份额。不过近年来,国内存储制造商也在积极进军LPDDR市场,发展迅速并取得了初步成功。在国产LPDDR厂商中,江波龙和晶存科技分别在全球LPDDR市场中占据1.31%和1.17%的份额。

据了解,深圳市晶存科技股份有限公司(简称“晶存科技”)成立于2016年,是一家集设计、研发、测试和销售于一体的存储芯片国家高新技术企业,产品涵盖闪存控制器芯片、eMMC、UFS、DDR3/4、LPDDR4/4X、LPDDR5/5X、eMCP、uMCP、SSD等,广泛应用于智能手机、安卓平板、笔记本电脑、教育电子、安卓盒子、智能电视、智能终端、物联网、工控设备、车载电子等市场领域。

此外,CFM闪存市场还提到了嵌入式存储这一重要产品,此类产品在智能手机、平板电脑、智能汽车和智能穿戴设备等众多领域发挥着重要作用。单从嵌入式闪存来看,CFM闪存市场的数据显示,在经历了2022年的低谷之后,嵌入式闪存产品的出货量已经开始逐步回升,2023年嵌入式闪存产品出货量达到17.2亿个,预计今年将增长至18.3亿个。

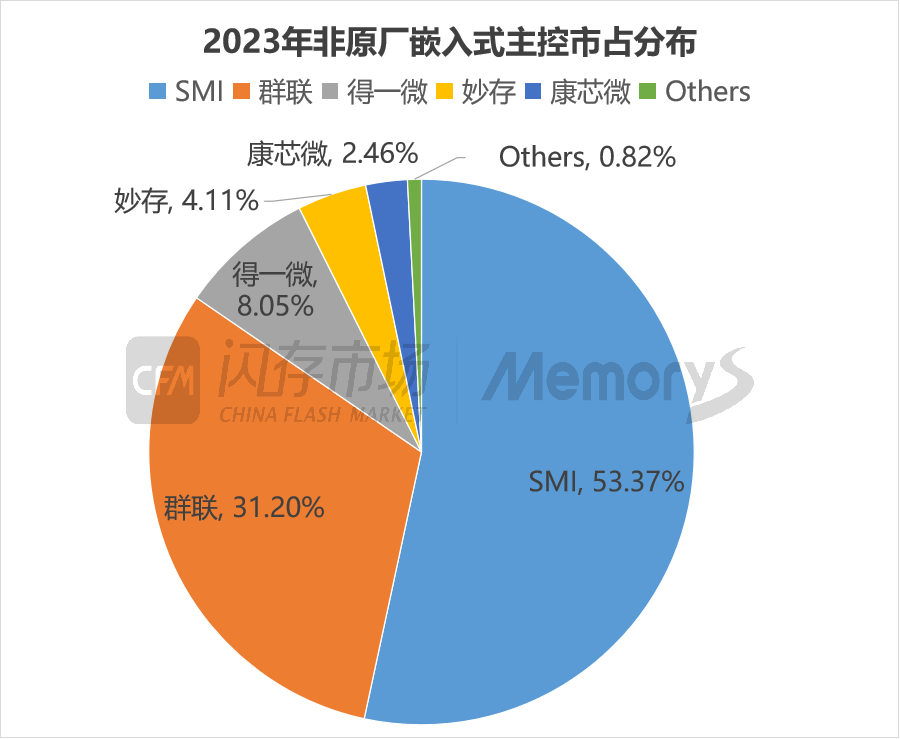

嵌入式闪存产品主要由NAND Flash和主控芯片构成,其中主控芯片负责数据在NAND Flash中的存储与读取,并提供与其他系统组件的接口。从供应角度看,在嵌入式闪存主控芯片市场,主要分为原厂与非原厂两大阵营。目前,非原厂嵌入式主控市场主要由台系厂商主导,慧荣科技和群联电子占据市场80%以上的份额。但近年来,大陆厂商也异军突起,成功地在市场中占据了一席之地。在国产存储主控芯片厂商中,得一微、珠海妙存和康芯微分别占据了市场份额的8.05%、4.11%和2.46%。

值得一提的是,珠海妙存科技有限公司系晶存科技旗下子公司,其掌握了闪存控制器芯片研发能力及完整闪存解决方案能力。妙存科技主要聚焦闪存主控芯片设计,自第一代eMMC控制器上市,截至2023年已完成三次版本迭代,eMMC控制器及模组产品累计出货达到数千万出货量,使晶存科技在行业中的地位和影响力显著增强,获得了众多业内领先企业的认可,进一步巩固其在业界的知名度和市场地位。

整体来看,全球存储芯片产业呈现出高度集中的格局。国际大型企业仍然主导着整个存储芯片市场,国产厂商虽已崭露头角,但崛起之路仍充满挑战。