存储三巨头种种动向表明,HBM的争夺已是“刺刀见红”。

因应HBM浪潮汹涌,三星总裁兼执行长Kye Hyun Kyung(庆桂显)称:“输掉了第一回合的战斗,但第二回合非赢不可。”三星正迅速增加对英伟达的供应,以获得更高的市占率。SK海力士执行长Kwak Noh-jung(郭鲁正)提出:“竞争优势绝非一蹴而就,但我们不会因此自满。”得益于HBM助推,SK海力士第一季度营业利润以2.9万亿韩元的规模压过竞争对手。而美光光科技总裁兼首席执行官Sanjay Mehrotra则隔着大洋喊话,HBM芯片2024年已售罄,2025年大部分供应也已分配完毕!

结合天风国际证券分析师郭明錤日前对英伟达下一代AI芯片R100的预测:R100或在明年第四季度量产,采用台积电N3制程与CoWoS-L封装,预计将搭配8颗HBM4。HBM第二回合竞争的落脚点已经很明显。

自2013年在半导体市场崭露头角以来,首代(HBM)、第二代(HBM2)、第三代(HBM2E)、第四代(HBM3)、第五代(HBM3E)渐次登台。2024年,HBM牵动存储巨头加剧竞争,进一步“绞杀”DRAM产能的同时,正迅速冲向HBM家族第六代——HBM4。

英伟达插手?韩厂竞争“白热化”

以强悍的性能表现,HBM(高频宽存储器)在内存技术领域所向披靡,一路看涨。调研机构TrendForce预估,2024年HBM位元需求年增近200%,2025年可望再倍增。2024年HBM产能占DRAM比重约5%,2025年将逾10%。2024年HBM产值占DRAM比重将超20%,2025年有机会进一步突破三成。

面对这一巨大的增量市场,三星总会想起2019年那个错误的决定——因误判市场前景而解散其HBM团队,为SK海力士以HBM3拿下巨大市占率让开道路,直接导致“第一回合输了”。甚至2024年3月的股东大会上,还有三星高管反思“此前准备不足,不会再犯同样的错误”。

为专注HBM4开发,积极争取英伟达(Nvidia)订单,日前三星将HBM工作小组转为芯片部门下的一个常设办公室。这是继今年1月成立HBM特别工作组后,三星建立的第二个HBM专门团队,可见决心之大。

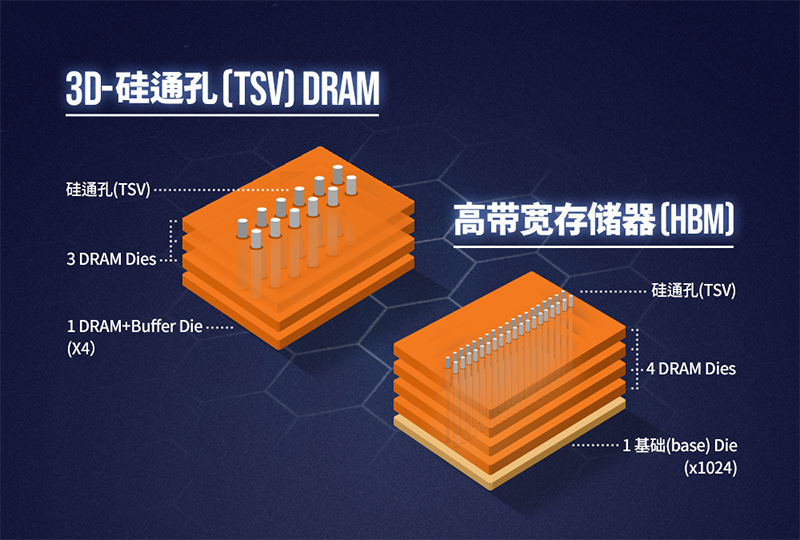

HBM 结构示意图

三星相信,HBM4是其“卷土重来”的一柄利剑。与竞争对手相比,三星HBM为热压缩非导电薄膜(TC-NCF),抗弯曲特性能制造更多层DRAM堆叠HBM。三星认为还有另一个优势,那就是自家有晶圆代工。

从时间线看,三星规划2025年提供HBM4样品,2026年量产。但据“IT之家”报道,SK海力士5月2日在韩国举行的记者招待会上表示,其HBM4量产时间已提至2025年。如果该消息真实无误,SK海力士又将先人一步。

具体来说,SK海力士计划在2025年下半年推出采用12层DRAM堆叠的首批HBM4产品,而16层堆叠HBM稍晚于2026年推出。就在今年4月,SK海力士与台积电就HBM4研发和下一代封装技术合作签署谅解备忘录,当时计划与台积电合作开发预计在2026年投产的HBM4。SK海力士以往的HBM产品,包括HBM3E都是基于自身制程工艺制造了基础裸片,但从HBM4产品开始计划采用台积电的先进逻辑工艺。

时下,三星与SK海力士已经“短兵相接”——在同一时间为全球唯一一家HBM3E客户英伟达提供相同的产品。另一方面,英伟达预计今年订单价值将超越73亿美元,甚至市场传出“英伟达故意煽动三星、SK海力士彼此竞争,顺势压低HBM价格”的消息,恐更加剧韩系两大存储厂的焦虑。

吃入AI红利,美光的“HBMnext”

美光科技,也开始赚钱了。

美东时间3月20日周三美股盘后,美光公布2024财年第二财季财报(截至2023年2月2日)营业利润扭亏为盈。其第二财季营收58.2亿美元,同比增长约57.7%,增速远超第一财季的15.6%,高于51亿~55亿美元的美光自身指引区间。

美光预计,2024财年第三财季营收约66亿美元,上下浮动2亿美元。美光认为,人工智能的蓬勃发展带动市场对HBM产品的需求,同时预计DRAM和NAND闪存定价在本年度内将进一步提高。

在HBM领域,SK海力士借助率先开发的优势拿下第一。有数据显示,SK海力士已获得五成市占率,其次是占四成的三星和占一成的美光。但以美光当前的体量而言,当务之急或许不是“争上游”,而是到2025年将HBM的市占率从一成左右提高到约25%。有业内人士判断,受美国地缘优势影响,美国本土科技巨头或加大采购力度,助力美光市场份额提升。

战略上看,美光选择跳过HBM3,直接开发HBM3E。2024年3月,美光宣布已开始量产其HBM3E高带宽内存解决方案,英伟达H200 Tensor Core GPU将采用美光8层堆叠的24GB容量HBM3E内存,并于今年第二季度开始出货。美光执行副总裁暨首席商务官 Sumit Sadana 表示:“公司拥有业界领先的HBM3E和HBM4产品路线图……为助力人工智能未来的大幅增长做足了准备。”

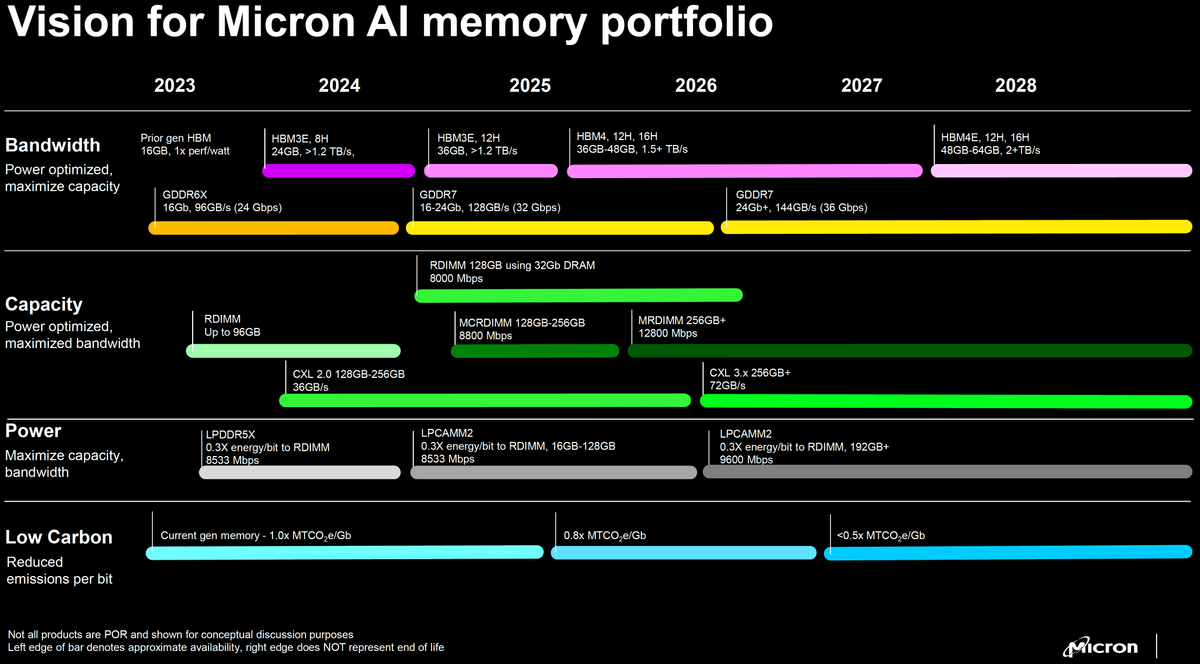

美光科技披露面向AI基础设施需求的解决方案路线图

美光“HBMnext”的消息并不够多,依据其披露的方案路线图显示,其HBM4的“生命周期”大致在2026年—2027年,而到2028年则正式步入HBM4E。

当前,美光对位于日本和美国的基地进行巨额投资,计划在今后数年内向广岛工厂投资5000亿日元,并于2025年量产新一代AI存储器;在美国,将在2040年代之前最多投资1250亿美元,在纽约州等地量产AI存储器。

HBM显现“排挤效应”,走向定制

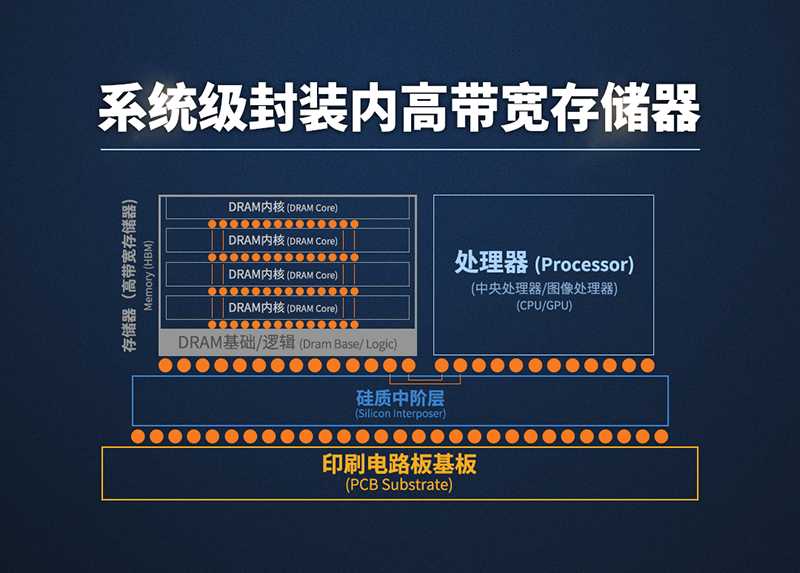

HBM本质是将多个DRAM芯片堆叠在一起,提高数据处理能力的新结构半导体存储器。TrendForce数据显示,DRAM销售额中HBM占比将从2023年的8%增加到2024年底的20%。

由于存储大厂在过去两年间财报亏损,未有积极扩产,且HBM大热带来产能排挤效应,更加冲击DRAM产能;同时,受限于消费类产品复苏趋势的不明朗,大厂普遍对于非HBM晶圆产能的资本支出趋于保守。

制造困难和良率低更加剧了这一现象。钰创董事长卢超群也在日前发声,HBM还处在技术与良率的摸索期,良率瓶颈要完全打开至少要花上2~3年时间,因此HBM对传统DRAM产能的排挤才刚开始。另有数据显示,HBM平均良率约65%,但实际良率可能更低。

HBM 结构示意图

而更迷人的是,HBM4将展露革命性的一面,定制性的特点得到体现。有消息称,买家正在启动定制规范,超越与SoC相邻的传统布局,并探索将HBM直接堆叠在SoC顶部等选项。虽然这些可能性仍在评估中,但预计将针对HBM行业的未来采取更加量身定制的方法。

今年年初,SK海力士判断“定制”HBM需求将变得更加强劲。有消息人士透露,SK海力士与英伟达和Google签订HBM供应协议,这些合同包括定制条款;三星半导体业务负责人Kyung Kye-hyun(池庆贤)也曾透露,想要HBM4的客户正在与之做联合开发定制,虽然他没有透露合作方是哪家公司。

从时间线看,首代HBM到HBM2E的发布,耗时整整6年。而自HBM3起,几乎保持两年一代的速度演进,步伐明显加快。可以预见,今后两年将成为HBM4的“主舞台”,高盛公司也认为HBM4的收入将从2026年开始出现,与HBM供应商计划到2025年完成开发并在2026年开始大规模生产的时间线一致。

2025年,事关HBM4的“战争”即将打响!这场战斗中哪怕仅落后一步也是不被允许的,更遑论掉队。留给存储三巨头的时间已经非常紧张,这关系到三星能否夺回存储王座、SK海力士守擂成败,以及美光如何进一步获取市场。

普遍而言,新的市场扩张期,技术创新很快,市场份额变动的空间很大,机会也变得更大。从2024年下半年开始,AI存储器的下一代产品将进入量产阶段,试错空间收窄,存储大厂纷纷退掉子弹、装上刺刀,向着高地发起“白刃战”!