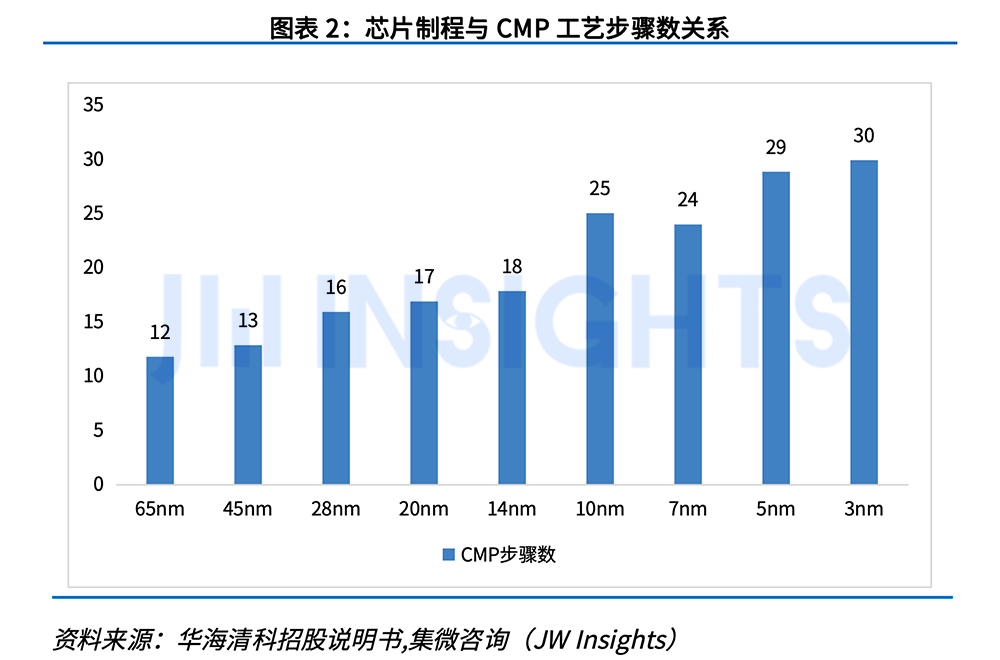

CMP设备通过化学腐蚀与机械研磨的协同配合作用,实现晶圆表面多余材料的高效去除与全局纳米级平坦化,主要包括抛光、清洗、传送三大模块。随着线宽越来越小、层数越来越多,对CMP的技术要求越来越高,CMP设备的使用频率也越来越高,在先进制程集成电路的生产过程中每一片晶圆都会经历几十道的CMP工艺步骤。在此过程中,CMP技术是集成电路制造过程中实现晶圆表面平坦化的关键工艺,是集成电路制造中推进制程技术节点升级的重要环节。

集微咨询(JW Insights)发布《中国CMP设备行业研究报告》(以下简称:《报告》)从CMP设备应用分类、中国CMP设备市场、CMP市场竞争格局、CMP市场发展趋势等维度全面展开,展现了中国CMP设备行业全景图。

CMP设备应用分类

类型方面,CMP设备主要用于半导体制造领域,根据应用端需求,可分为8英寸CMP设备、12英寸CMP设备和6/8英寸兼容CMP设备。

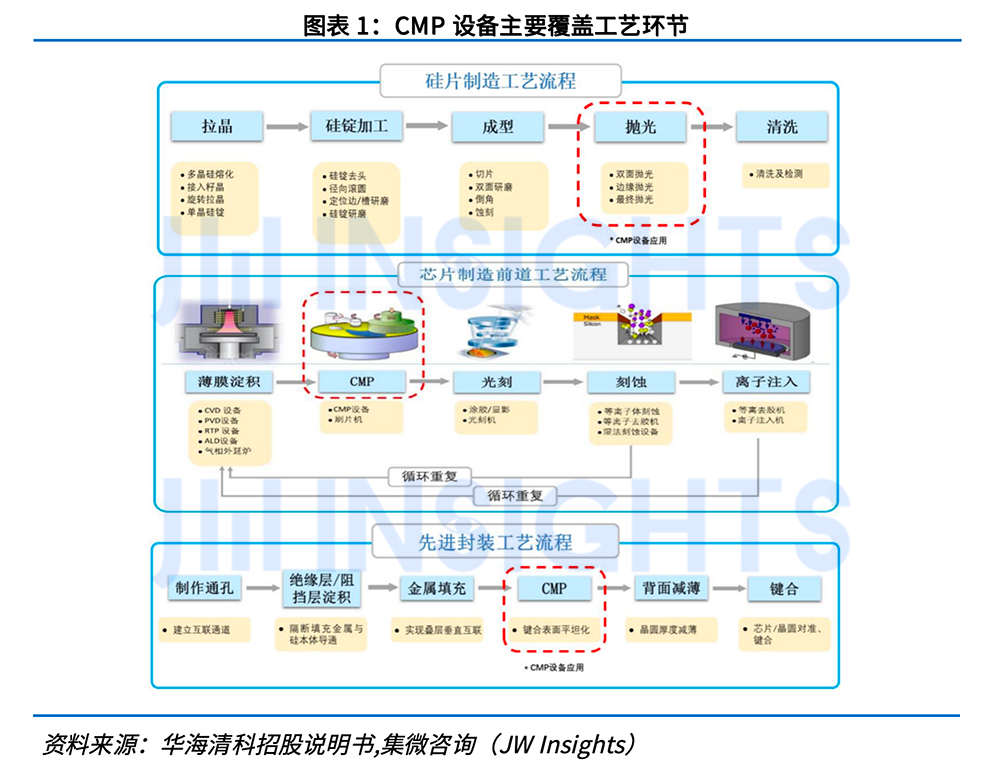

应用领域方面,在集成电路制造产业链中,CMP设备在硅片制造、集成电路制造、封装测试三大环节均有应用,其中集成电路制造是CMP设备应用最主要的场景。

随着芯片制程的不断缩小,CMP工艺需求逐步增加,主要的推动力来自于器件向高精密化与高集成化方向发展、芯片制程中CMP工艺应用次数逐步增加和第三代半导体的带动。以逻辑芯片为例,14纳米技术节点的逻辑芯片制造工艺所要求的CMP工艺步骤数将由180纳米技术节点的10次增加到20次以上,而7纳米及以下技术节点的逻辑芯片制造工艺所要求的CMP工艺步骤数甚至超过30次。

中国CMP设备市场

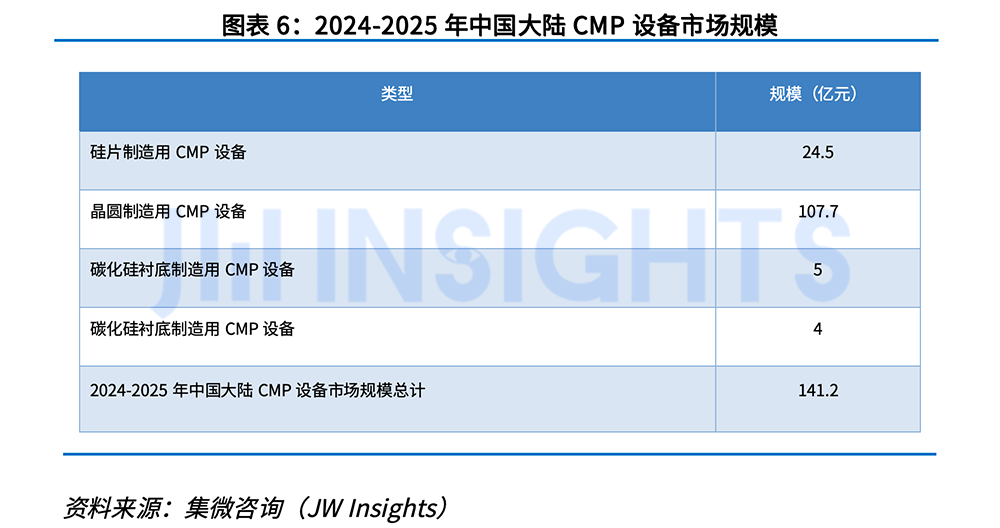

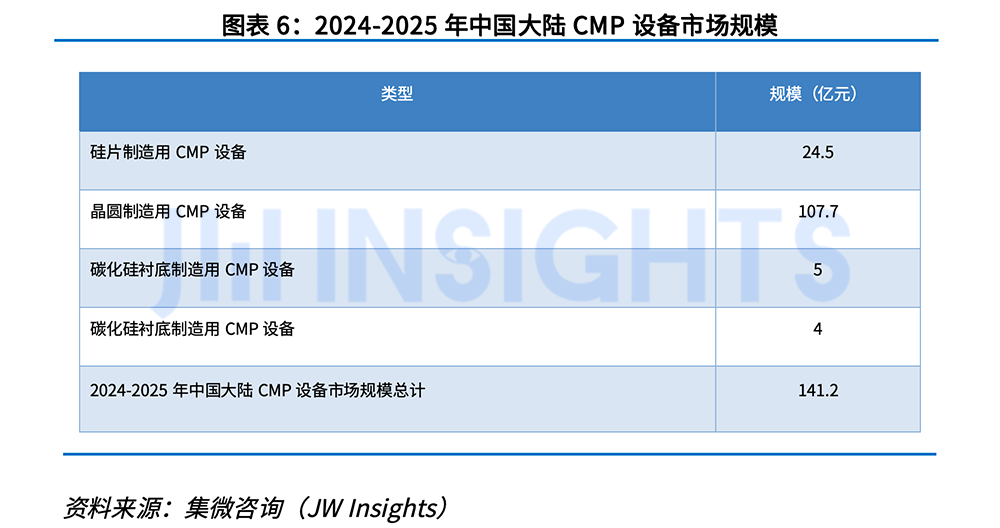

集成电路制造是CMP设备应用的最主要的场景,重复使用在薄膜沉积后、光刻环节之前,同时除了集成电路制造,CMP设备还可以用于硅片制造环节、化合物半导体硅片制造与晶圆制造环节。本文报告主要统计的市场主要包括前道晶圆制造、硅片制造、化合物硅片制造和晶圆制造等四个方向。

根据SEMI数据,近年来全球CMP市场规模总体呈增长趋势。2020年至2022年,全球CMP设备市场中,中国大陆市场规模连续3年保持全球第一。

硅片制造用CMP设备市场情况

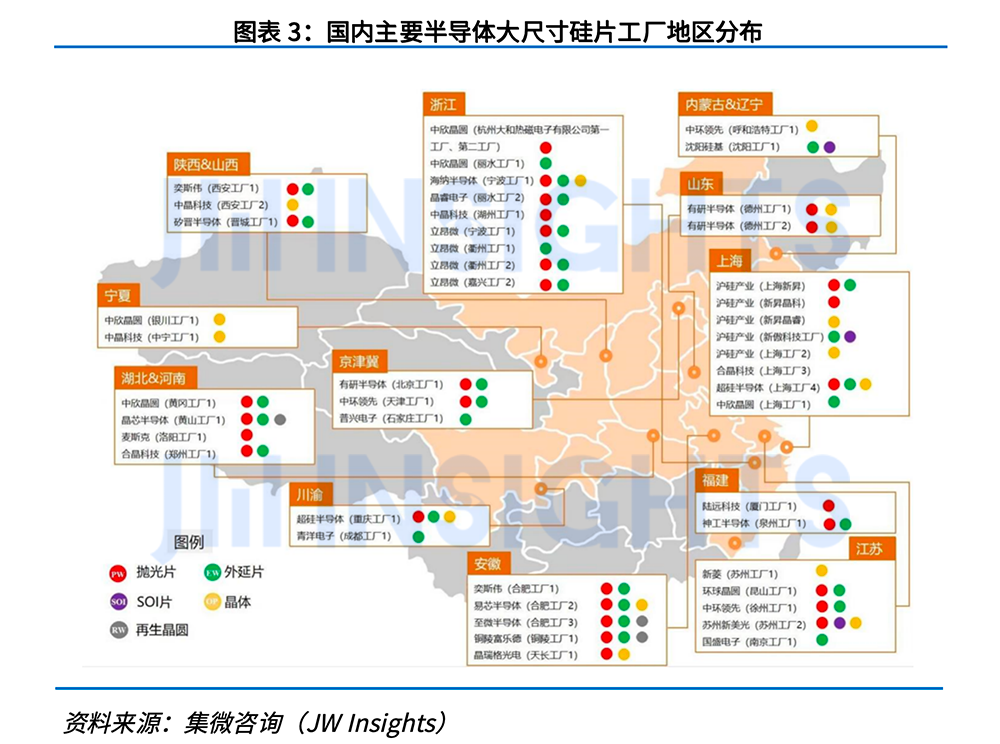

从市场结构和应用方向上看,8英寸和12英寸硅片已成为半导体硅片的主流产品,自2014年起占据半导体硅片90%以上的市场份额,目前国内企业在8英寸和12英寸硅片供给率较低,12英寸产品几乎完全依赖进口。从制程范围划分,12英寸的硅片主要用于90nm以下制程的集成电路芯片,常用在逻辑芯片、存储芯片等高端领域,受云计算、5G、大数据等技术推动影响,未来需求有望快速增长。8英寸硅片通常用于90nm以上的半导体制程,使用在包括功率器件、MEMS、指纹识别等应用领域,主要驱动力在下游汽车电子、工业电子等应用上。

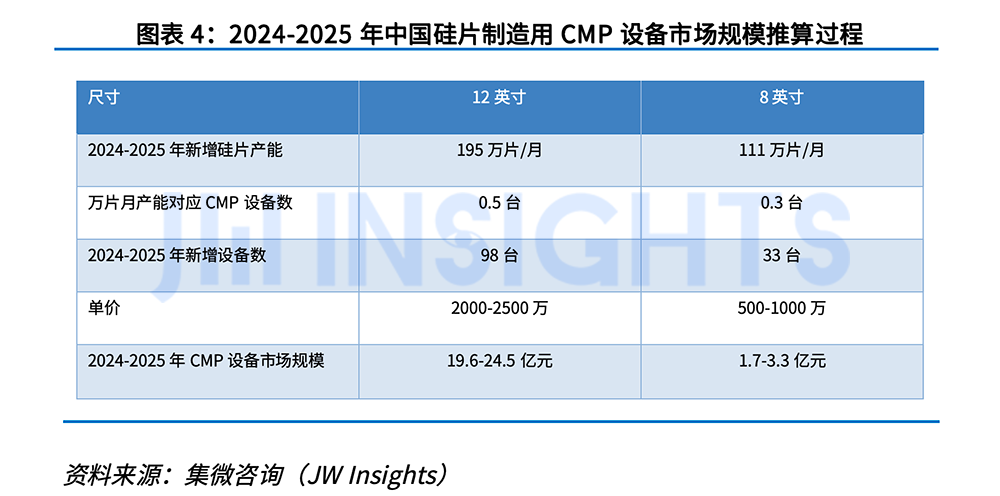

集微咨询(JW Insights)统计测算,2023年中国大陆12英寸大硅片产能约为305万片/月,到2025年产能将达到500万片/月。2023年中国8英寸硅片产能约为308万片/月,预计2025年产能将达到419万片/月。

根据2024-2025年全国新增硅片产能,集微咨询(JW Insights)测算2024-2025年,中国大陆硅片制造用CMP设备市场规模约为12英寸19.6-24.5亿元,8英寸约为1.7-3.3亿元。

晶圆代工用CMP设备市场情况

集微咨询(JW Insights)数据显示,国内晶圆厂产能持续提升,在2023年底8寸晶圆年产能将达到145万片,12寸晶圆年产能将达到160万片,预计2025年8寸晶圆年产能将达到160万片,12寸晶圆年产能将达到190万片。

根据2024-2025年全国新增晶圆制造产能,集微咨询(JW Insights)测算得到,2024-2025年,中国大陆晶圆制造用CMP设备市场规模约为12英寸84-105亿元,8英寸约为12-14.4亿元。

碳化硅衬底制造用CMP设备市场情况

目前,国外主流厂商已实现8英寸衬底的规模化量产,国内厂商以6英寸衬底量产为主。随着生产工艺的不断改善,国内主流厂商加快8英寸的产品研发,逐步成功研制和量产了8英寸碳化硅衬底,推动我国衬底材料行业进一步发展。

集微咨询(JW Insights)数据显示,国产碳化硅衬底厂商2023年产能约为5万片/月,预计至2025年总产能有望达到30万片/月。2024年和2025年中国大陆碳化硅衬底制造产能增量为25万片/月。根据调研情况,目前碳化硅衬底制造厂主流CMP设备的产能与设备增量关系为:每万片月产能对应4台设备。因此,集微咨询(JW Insights)预测,2024和2025年中国大陆碳化硅衬底制造用CMP设备增量约为100台。

根据目前主流CMP设备厂商的大概报价,6英寸设备单价约为500万元/台。综上可测算,2024-2025年,中国大陆碳化硅衬底制造用CMP设备市场规模约为5亿元。

碳化硅制造用CMP市场情况

截至目前,中国已有超20家厂商涉足SiC晶圆制造。

集微咨询(JW Insights)统计显示,2023年中国大陆碳化硅晶圆制造产能将达到3.5万片/月,预计2025年将达到17万片/月。2024年和2025年中国大陆碳化硅晶圆制造产能增量为13.5万片/月。根据调研情况,目前碳化硅晶圆制造厂主流CMP设备的产能与设备增量关系为:每万片月产能对应6台设备。因此,集微咨询(JW Insights)预测,2024和2025年中国大陆碳化硅衬底制造用CMP设备增量约为80台。

根据目前主流CMP设备厂商的大概报价,6英寸设备单价约为500万元/台。综上可测算,2024-2025年,中国大陆碳化硅衬底制造用CMP设备市场规模约为4亿元。

综上所述,集微咨询(JW Insights)预测,2024-2025年中国大陆CMP设备市场增量约为141.2亿元。

CMP市场竞争格局

全球CMP设备市场处于高度垄断状态, 主要由美国应用材料和日本荏原两家设备制造商占据,两家制造商合计拥有全球CMP设备超过90%的市场份额,尤其在14nm以下最先进制程工艺的大生产线上所应用的CMP设备仅由两家国际巨头提供。

国内生产CMP设备的团队主要是华海清科、烁科精微和杭州众硅。

华海清科成立于2013年,主要产品为12英寸CMP设备、减薄设备、供液系统、晶圆再生、关键耗材与维保服务。其中,CMP设备已实现28nm制程所有工艺全覆盖,目前已批量供货;14nm制程的几个关键工艺CMP设备已经在客户端同步开展验证工作。

晶亦精微成立于2019年9月23日,该公司是8英寸化学机械抛光(CMP)设备境外批量销售的设备供应商,推出了国内首台拥有自主知识产权的8英寸CMP产线量产设备,12英寸CMP设备已在28nm制程国际主流集成电路产线完成工艺验证。同时,晶亦精微把握第三代半导体发展机遇,推出了国产6/8英寸兼容CMP设备,可用于包含碳化硅、氮化镓等第三代半导体材料在内的特殊需求表面抛光处理工艺。

杭州众硅成立于2018年5月,已成功开发6英寸、8英寸和12英寸CMP设备。其产品在知名的集成电路、大硅片和第三代半导体客户大产线应用。

CMP市场发展趋势

随着摩尔定律的延续,当制造工艺不断向先进制程节点发展,线宽会变得越来越小、层数也会越来越多,对CMP的技术要求越来越高,CMP设备的使用频率也越来越高。从技术角度看,无论是高层的存储器、先进封装、中的芯片堆叠等技术,都推动CMP设备的不断提升。从用量上看,无论是高精度对于工艺步骤数量,还是第三代半导体工艺逐步成熟带来的机台需求,都推动市场空间的上升。

集微咨询(JW Insights)认为,CMP设备发展呈现四大趋势:向高精密化与高集成化方向发展;随着芯片制程工艺升级,CMP设备应用将更为频繁;随着第三代半导体的发展,CMP设备应用将更为广泛;国产CMP设备成熟度增高,国内市场空间逐步增大。

目前,《中国CMP设备行业研究报告》已在爱集微官网与APP正式上线,欢迎登录爱集微官网、爱集微APP,首页点击“集微报告”栏目,即可进行订购。