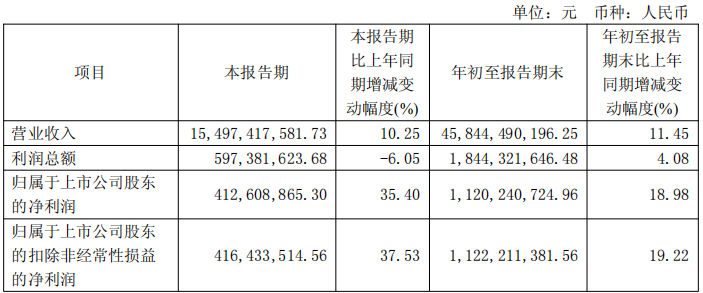

10月29日,均胜电子发布2025年第三季度报告。该季度实现营业收入154.97亿元,较上年同期增长10.25%;归属于上市公司股东的净利润4.13亿元,同比大幅增长35.4%;归属于上市公司股东的扣除非经常性损益的净利润4.16亿元,同比增长37.53%,扣非净利润增幅高于净利润增幅,盈利质量进一步优化。基本每股收益与稀释每股收益均为0.3元/股,同比增长36.36%,股东回报能力显著增强。

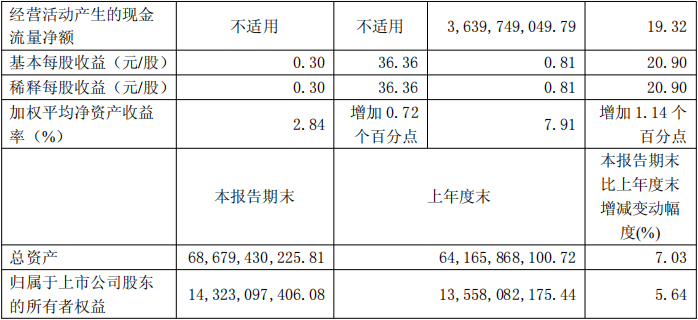

从年初至报告期末(2025年1-9月),公司累计经营成果更为稳健。累计营业收入458.44亿元,同比增长11.45%;累计归属于上市公司股东的净利润11.2亿元,同比增长18.98%;累计归属于上市公司股东的扣除非经常性损益的净利润11.22亿元,同比增长19.22%;基本每股收益与稀释每股收益均为0.81元/股,同比增长20.9%;加权平均净资产收益率7.91%,较上年同期增加1.14个百分点,盈利能力与资产收益效率同步提升。

在资产与权益方面,截至2025年9月30日,公司总资产686.79亿元,较上年度末的641.66亿元增长7.03%;归属于上市公司股东的所有者权益143.23亿元,较上年度末的135.58亿元增长5.64%,资产规模稳步扩张,股东权益持续提升,财务结构保持稳定。

报告明确指出,公司净利润增长的核心原因在于新业务订单拓展成效显著与内部管理效率提升,具体如下:

新业务订单高速增长:2025年第三季度,公司新获订单全生命周期总金额约402亿元;1-9月累计新获订单全生命周期总金额达714亿元,其中汽车安全业务约396亿元,汽车电子业务约318亿元。客户结构方面,头部自主品牌及造车新势力新订单占比持续提升,成为订单增长的重要驱动力,为未来营收增长奠定坚实基础。

费用管控与产能优化:报告期内,公司在严格管控销售费用、管理费用的同时,持续推进欧美区域产能优化与组织精简措施,尽管研发费用因智能驾驶等前沿领域投入有所增长,但整体费用控制成效显著。2025年1-9月,销售费用6.11亿元(同比增长53.46%,与营收增长匹配)、管理费用23.98亿元(同比增长32.14%)、研发费用25.58亿元(同比增长44.38%,重点投向智能驾驶技术研发),费用投入与业务发展需求高度契合。

技术创新与产品迭代:公司加大对智能驾驶等前沿领域的技术创新和产品开发力度,核心产品竞争力持续提升,推动汽车安全、汽车电子两大主营业务稳健增长,进一步巩固市场地位。