本周调研、数据报告看点一览(6.24—6.28)

1、Q1全球半导体市场规模环比下滑2%至1515亿美元

2、全球智能手机OLED面板出货量首次超过LCD

3、我国5G用户数突破9亿,1~5月电信业务收入7387亿元

4、1~5月我国手机产量6.2亿台 电子信息制造业持续增长

5、预估Q3 NAND闪存合约价涨幅收敛至5%~10%

6、小米超过苹果,跃居Q1中国大陆TWS耳机出货量第一

7、AI将带动今年全球服务器GPU产值破千亿美元

8、2024年笔记本电脑内存平均搭载容量将增至11.8GB

9、2022年全球排名前20%的AI研究员中 中国占47%

10、Mini LED电视全球出货量有望年增逾7成

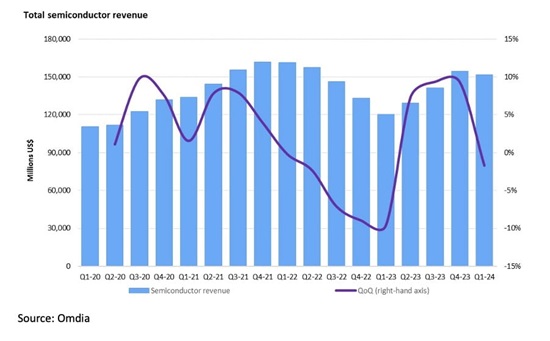

1、Q1全球半导体市场规模环比下滑2%至1515亿美元

根据Omdia最新报告,2024年第一季度,全球半导体市场营收环比下降约2%至1515亿美元,相较去年同期的1205亿美元年增长25.7%。

报告指出,由于整体需求疲软,上季度半导体市场的大多数细分类别都出现下滑。消费细分市场受到的打击最为严重,营收较2023年第四季度下降10.4%,而工业细分市场则因库存调整下降8.5%。即使是多年来一直稳步增长的汽车细分市场,在2024年第一季度也出现负增长,下降5.1%。

这些类别的下滑被数据处理芯片的季度增长所抵消,该分类增长了3.7%,这得益于市场对英伟达芯片和其他AI相关产品持续的高需求。

Omdia指出,从2020年第三季度开始,汽车半导体市场在经历连续13个季度的收入增长之后,2023年第四季度营收出现0.6%的小幅环比下滑,2024年第一季度跌幅进一步扩大,较上一季度大幅下降5.1%。这反映了汽车需求的普遍减速。近几个季度电动汽车的增长率逐渐减弱,促使半导体需求重新调整。但Omdia称,尽管面临这些挑战,汽车半导体市场仍然是一个有希望的长期增长领域,有望在未来五年内攀升。

从半导体制造和纯晶圆代工厂来看,Omdia显示,在2022年新冠疫情初期,半导体需求达到顶峰,但由于需求大幅疲软和库存水平创历史新高,利用率在2022年下半年大幅下降。尽管半导体收入在2023年全年都在增长,但晶圆厂利用率仍保持在80%的低位。

Omdia首席分析师Craig Stice表示:“随着市场开始寻求平衡,利用率在2023年下半年开始略有上升。2024年下半年需求将继续改善,这将导致库存调整,从而再次推高工厂利用率。”

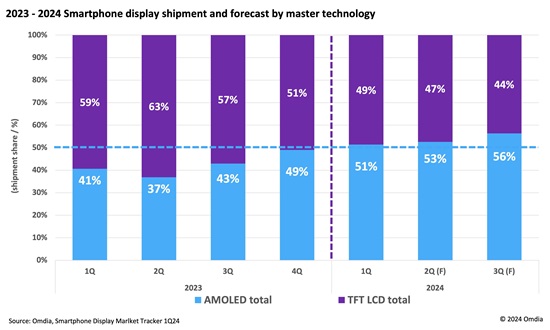

2、全球智能手机OLED面板出货量首次超过LCD

研究机构Omdia 6月24日发布报告显示,2024年第一季度OLED显示屏在全球智能手机中的出货量占比首次超过LCD液晶屏。

随着疫情管制自2023年第二季度起全面结束,智能手机显示屏出货量在户外活动和旅游复苏的带动下迅速恢复。2023年,智能手机显示屏年出货量达到14.5亿片,同比增长5%,预计这一趋势将在2024年延续。2024年上半年,出货量预计将达到7.15亿片,同比增长9%。

根据Omdia智能手机显示屏市场跟踪数据,2024年第一季度AMOLED屏幕出货量增至1.82亿片,同比增长39%;而TFT LCD出货量降至1.72亿片,同比下降10%,首次实现这一里程碑。

Omdia分析师指出,中国显示面板制造商正在以更低的价格向中国智能手机品牌扩大供应高品质AMOLED显示屏,在中高端市场迅速取代TFT LCD。预计第二季度AMOLED份额将进一步增长至53%,第三季度将扩大至56%。

机构预计,iPhone 16系列的推出将大幅推动AMOLED手机屏出货量,带动2024年全年实现AMOLED对TFT LCD的超越,从今年起,AMOLED将在智能手机显示屏市场占据主导地位。

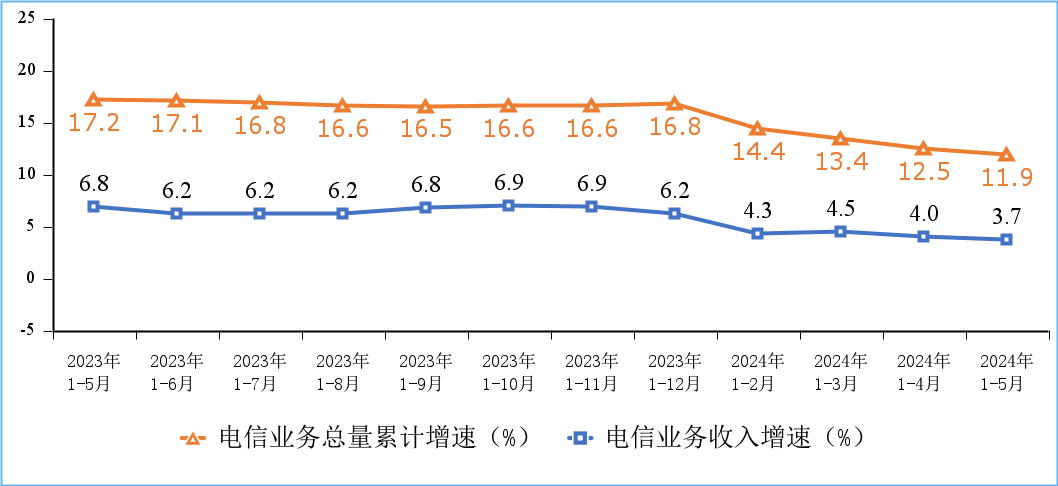

3、我国5G用户数突破9亿,1~5月电信业务收入7387亿元

工信部运行监测协调局公布1—5月份我国通信业经济运行情况,这期间通信行业呈现平稳运行态势。电信业务量收保持增长,5G、千兆光网等新型基础设施网络建设和应用不断推进,网络连接用户规模稳步增加。

统计显示,1—5月电信业务收入累计完成7387亿元,同比增长3.7%,增速略有放缓。其中,固定互联网宽带业务收入1126亿元,同比增长5.9%,占电信业务收入的15.2%;移动数据流量业务收入小幅下降,总额达2717亿元,同比下降1.9%,占电信业务收入的36.8%;新兴业务收入保持较快增长,IPTV、互联网数据中心、大数据、云计算、物联网等业务收入1851亿元,同比增长12.1%,占电信业务收入的25.1%。

在新兴业务中,云计算和大数据收入分别同比增长16.2%和48.2%,物联网业务收入同比增长15.4%。

此外,语音业务收入持续下滑,1—5月,三家基础电信企业完成固定语音和移动语音业务收入79亿元和459亿元,同比分别下降0.4%和3.2%,共占电信业务收入的7.3%。

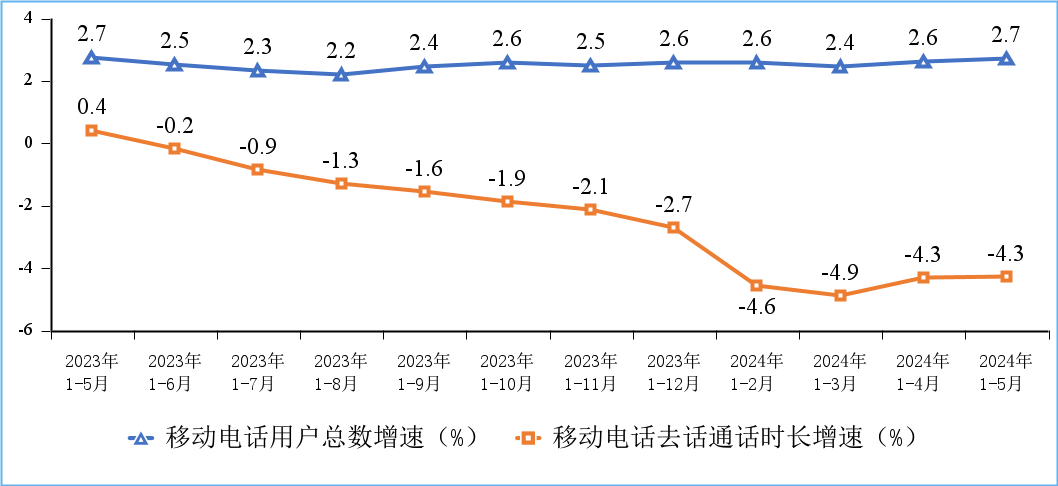

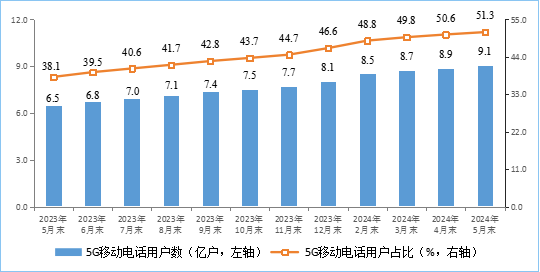

工信部统计显示,截至5月末,三家基础电信企业及中国广电的移动电话用户总数达17.63亿户,比上年末净增1953万户。其中,5G移动电话用户达9.05亿户,比上年末净增8292万户,占移动电话用户的51.3%,占比较上年末提高4.7个百分点。

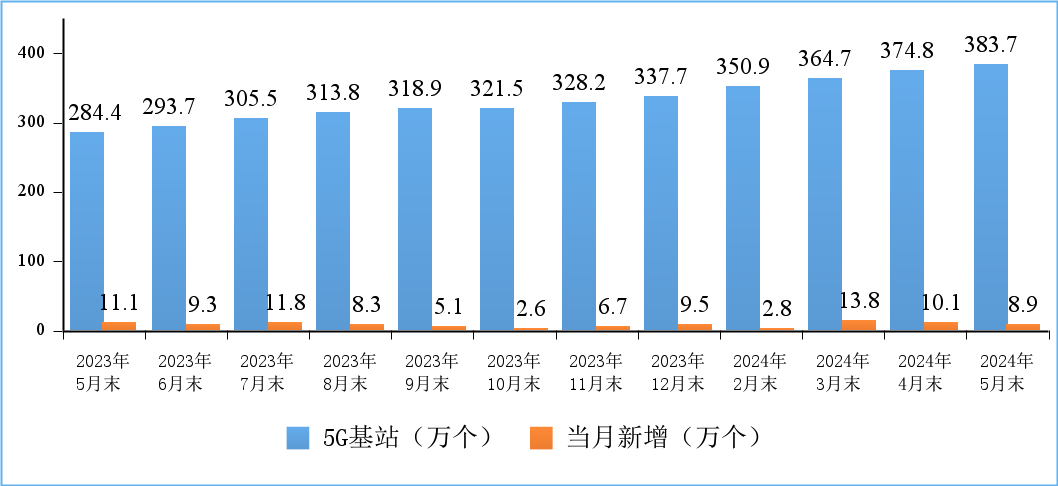

5G建设方面,截至5月末,我国5G基站总数达383.7万个,比上年末净增46万个,占移动基站总数的32.4%。

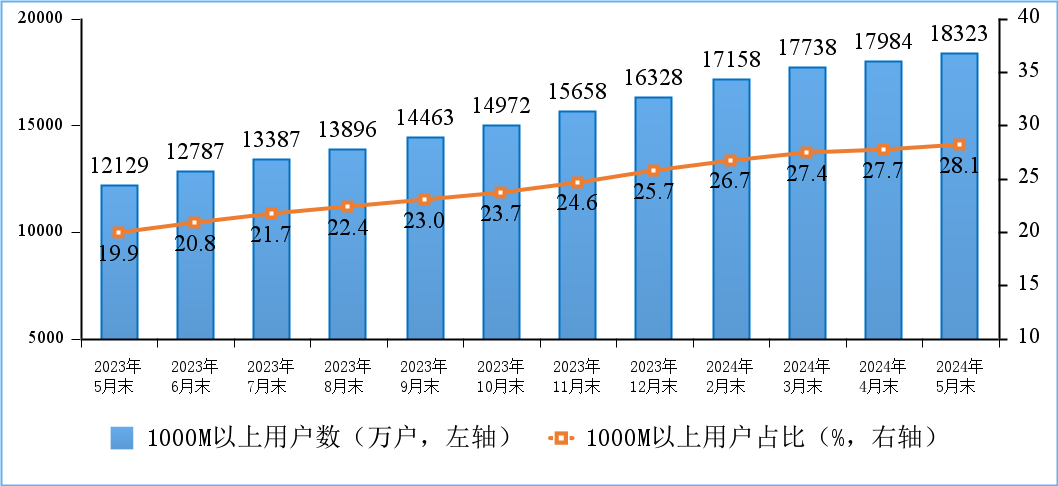

截至5月末,三家基础电信企业的固定互联网宽带接入用户总数达6.52亿户,比上年末净增1534万户。其中,100Mbps及以上用户达6.17亿户,占比94.6%;1000Mbps及以上用户达1.83亿户,比上年末净增1996万户,占比28.1%。在高速率用户持续增长拉动下,家庭户均接入带宽达481Mbps/户,同比增长18.7%。

移动互联网流量方面,5月当月户均移动互联网接入流量(DOU)达到18.54GB/户·月,同比增长7.4%,比上年底低0.39GB/户·月。

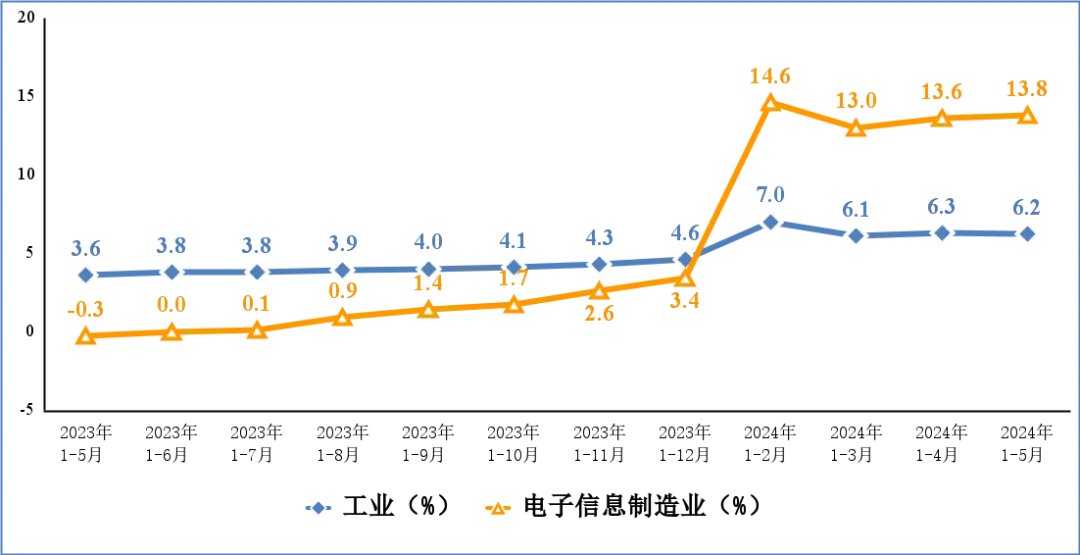

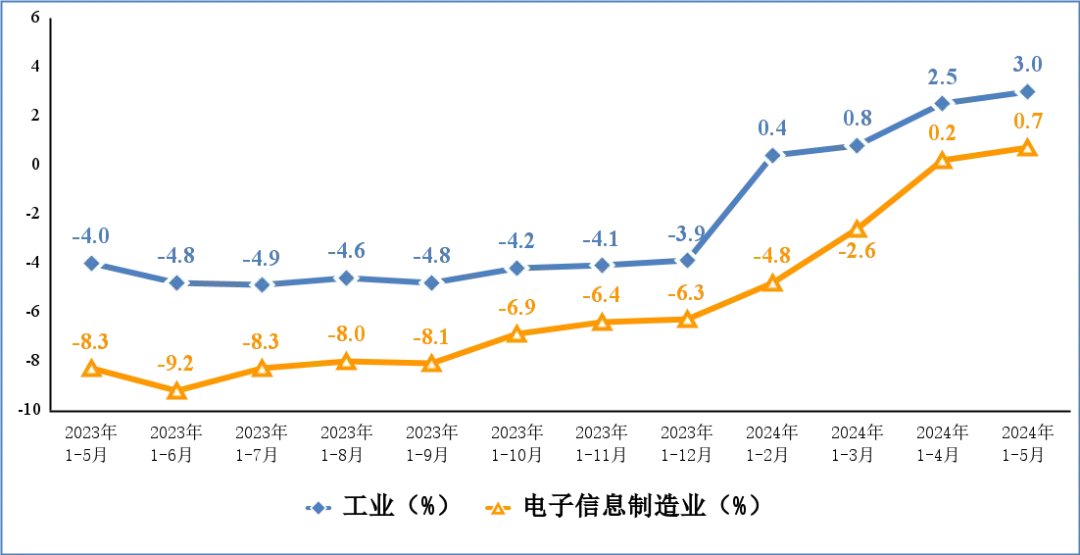

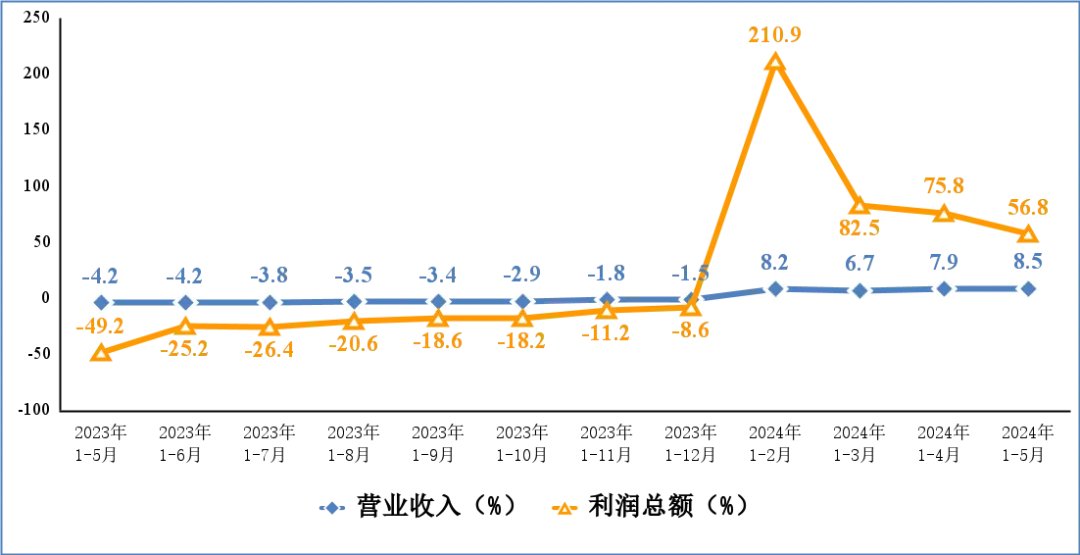

4、1~5月我国手机产量6.2亿台 电子信息制造业持续增长

工信部统计显示,1~5月,我国规模以上电子信息制造业增加值同比增长13.8%,增速分别比同期工业、高技术制造业高7.6%和5.1%。5月份,规模以上电子信息制造业增加值同比增长14.5%。

主要产品中,这一期间我国手机产量6.2亿台,同比增长10.6%,其中智能手机产量4.6亿台,同比增长12%;微型计算机设备产量1.28亿台,同比增长1.9%;集成电路产量1703亿块,同比增长32.7%。

出口方面,1~5月规模以上电子信息制造业累计出口交货值同比增长0.7%;5月当月,出口交货值同比增长1.7%。

据海关统计,1~5月,我国出口笔记本电脑5556万台,同比增长5.6%;出口手机3亿台,同比增长4.7%;出口集成电路1139亿个,同比增长10.5%。

1~5月,规模以上电子信息制造业实现营业收入5.95万亿元,同比增长8.5%;营业成本5.22万亿元,同比增长7.9%;实现利润总额1946亿元,同比增长56.8%;营业收入利润率为3.3%。

1~5月,电子信息制造业固定资产投资同比增长14.8%,较1~4月提高1.7%,比同期工业、高技术制造业投资增速分别高2.2%和4.4%。

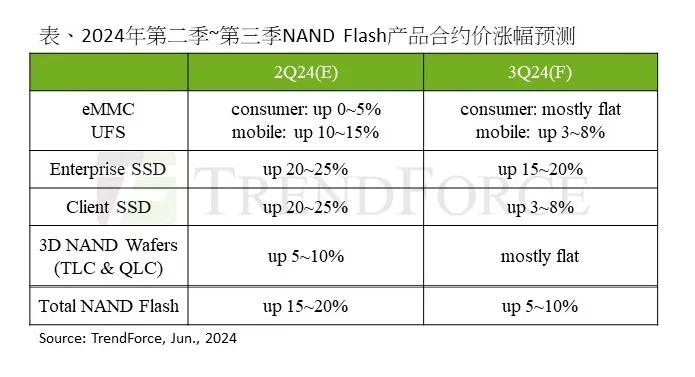

5、预估Q3 NAND闪存合约价涨幅收敛至5%~10%

研究机构TrendForce集邦咨询发布研报显示,2024年第三季度除了企业端持续投资服务器建设,尤其企业级SSD受惠人工智能(AI)扩大采用,继续受到订单推动,消费性电子需求持续不振,加上原厂下半年增产幅度趋于积极,第三季度NAND Flash供过于求比例(Sufficiency Ratio)上升至2.3%,预计NAND Flash均价涨幅收敛至季增5%~10%。

分产品看,NAND Flash由于原厂上半年控制增产,近期价格加速反弹帮助原厂重回获利。但随着各家厂商下半年开始明显扩大投产,零售市场买气仍未复苏,晶圆现货价走跌,跌幅扩大导致部分晶圆价格已低于合约价超过二成,晶圆合约价格未来上涨空间面临挑战。

消费级SSD方面,下半年消费级SSD采购容量并未明显增长,随着供应商开始升级消费级PC SSD制程至2XX层,原厂供应产能仍将持续上升,但拉动价格上涨的动能并不强劲。预计第三季度合约价预估季增3%~8%。

企业级SSD方面,许多企业持续扩大AI服务器建设,第三季度服务器OEM订单明显回升。预计第三季度企业级SSD合约价格上涨幅度收敛至季增15%~20%。

eMMC存储领域,第三季度缺乏驱动需求的因素,但原厂持续提价意愿明显,预计最终价格涨幅较少,合约价将呈现略微持平状态。

UFC存储方面,受到智能手机OEM厂商库存水位充足影响,加上模组厂也开始供应UFS物料,让需求端选择更多,面对第三季度原厂欲大幅涨价的情况,势必出现反弹阻力。此外,在买方手上库存充足且市场需求平淡的情况下,预估供应商有可能让步,第三季UFS合约价涨幅将落在季增3%~8%。

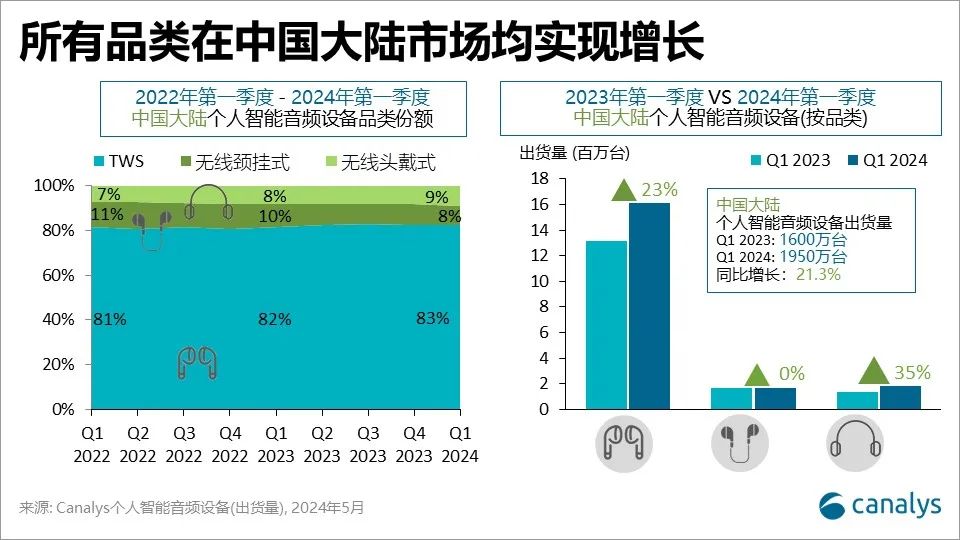

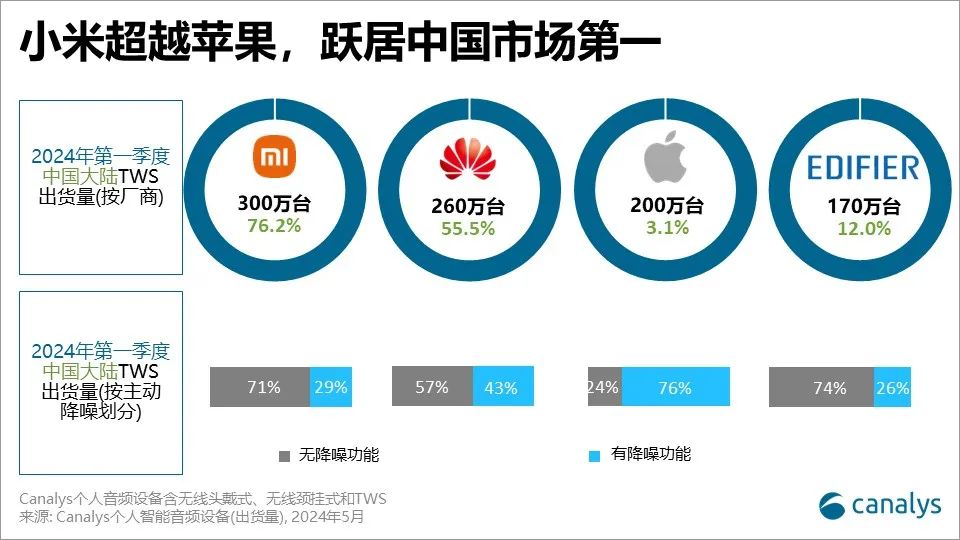

6、小米超过苹果,跃居Q1中国大陆TWS耳机出货量第一

研究机构Canalys报告显示,2024年第一季度,中国大陆个人智能音频设备出货量同比增长21.3%,达到1950万台,其中TWS(真无线耳机)出货量增长23%,约1600万台,份额83%;无线颈挂式耳机出货量持平,占比8%;无线头戴式耳机出货量增长35%,份额9%。

小米凭借最新推出的开放式真无线耳机,外加快速上新节奏以及与小米智能手机的买赠活动,显著提升了TWS耳机的出货量,一季度TWS出货量跃居第一,增长76.2%至300万台。这其中,无主动降噪功能耳机占比71%,有主动降噪功能产品占比29%。

华为在TWS市场排名第二,出货量260万台,增长55.5%。华为的入门级TWS耳机FreeBuds SE2推动了其出货量的增长,截至目前已实现连续四个季度的快速增长,凸显了其在市场中的强劲表现和竞争力。

苹果以200万台的出货量排名第三,同比增长3.1%,其中有主动降噪功能产品占比76%。

7、AI将带动今年全球服务器GPU产值破千亿美元

DIGITIMES研究中心6月25日发布报告指出,2024年全球服务器用GPU(包括存储芯片在内的板卡与子系统)产值将首次突破1000亿美元,达1219亿美元。其中,高端服务器GPU产值比重将超过80%,达1022亿美元,出货量可达482万颗,英伟达将占比92.5%,AMD占比可达7.3%。

DIGITIMES分析师表示,生成式人工智能(AI)尚处于发展初期,云服务商(CSP)仍积极储备算力,除自研服务器ASIC加速器外,也大量采购高端服务器GPU,以抢占商机。此外,英伟达中国特供版AI GPU H20,有望取得美国商务部出口许可,预计H20将在中国高端服务器GPU市场占比达97.9%。

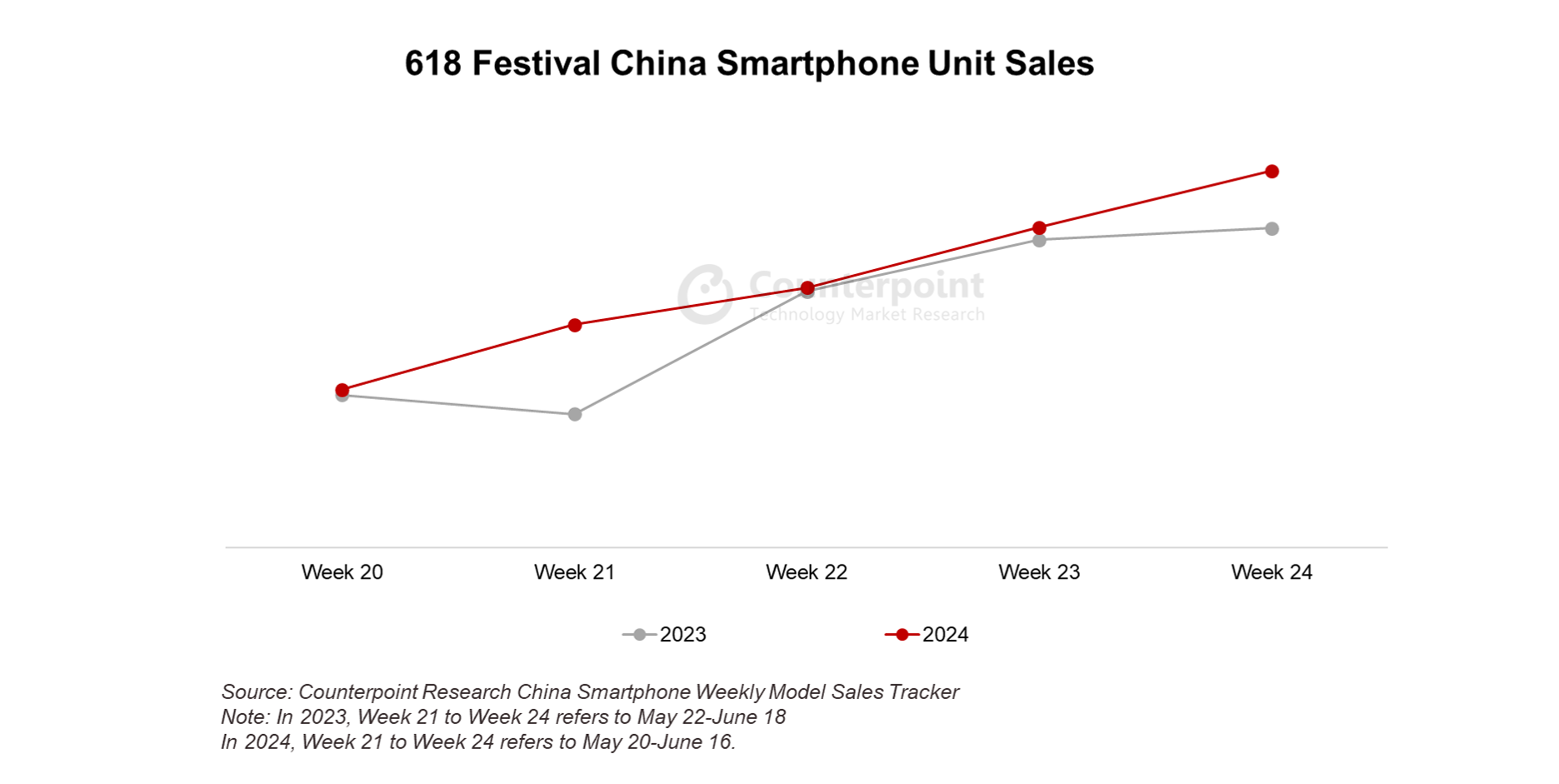

8、2024年618期间中国智能手机销量增长6.8%

研究机构Counterpoint统计显示,2024年618大促期间,中国智能手机销量同比增长6.8%。今年大多数厂商折扣与去年相似,受5G新品推动,华为成为最大赢家,销售额同比增长42.4%。机构表示,今年的618期间从5月20日持续到6月20日,时间比以往更长,这也促进了今年销量的增长。

华为在此次618期间,智能手机折扣最小,但仍受到热捧;vivo增长幅度第二,销量同比增长13.6%,凭借高端vivo X100s系列、平价Y200系列和iQOO Neo 9s Pro、vivo S19系列等机型,在这期间销售额实现增长。

小米销售额同比增长近12.6%,主要缘于其提供最高达1000元人民币的折扣,以及中高端智能手机销量增加。小米的Redmi K70机型是这一期间最畅销的国产手机产品。

荣耀销量同比增长4.3%,除了提供大幅降价之外,还推出了中端荣耀200系列、荣耀X50等热门高性价比产品。

苹果销量同比增长2.7%,得益于比以往更强劲的促销活动,以及相比2023年额外增加一周促销时间。苹果今年618提供了有史以来的最大折扣,最高达2350元人民币,以吸引消费者。

根据京东数据,苹果夺得618期间智能手机销量冠军,iPhone 15 Pro/Pro Max两款机型同时夺得销量榜前两名。Counterpoint表示,鉴于今年以来中国智能手机市场复苏,预计2024年将出现低个位数百分比同比增长。

9、2022年全球排名前20%的AI研究员中 中国占47%

近日有报道称,中国为主导人工智能(AI)领域而做出的共同努力开始取得成果,最近的数据和战略举措就是明证。6月20日,芝加哥大学保尔森研究所宣布,自2018年以来,中国已在本科课程中增加了2000多门AI课程。这一积极扩张是培养AI人才和基础设施的更广泛国家战略的一部分,以使中国成为全球AI领域中一个强大的参与者。

除了教育举措,中国还在大力投资AI基础设施。这项投资对于为AI开发和应用提供必要的资源至关重要。

这些努力的成果已经显现。保尔森研究所的数据显示,2022年全球排名前2%的AI研究人员中,有26%来自中国,几乎赶超美国的28%。这比2019年中国仅占10%的研究人员数量大幅增加,仅在三年内就飙升了16个百分点。当范围扩大到排名前20%的研究人员时,有47%来自中国。形成鲜明对比的是,韩国的份额仅为2%。

报道称,中国已成功提高其在AI和半导体领域的市场份额,这一成就归功于其强大的人才培养和基础设施扩张。

10、Mini LED电视全球出货量有望年增逾7成

研调机构群智咨询统计数据显示,2023年全球迷你发光二极管(Mini LED)背光电视出货量达320万台,较2022年成长10.7%,预计2024年出货560万台,年增73.3%。

群智咨询预估,在中国市场积极开发Mini LED背光电视市场、并加速降低成本下,2025年全球Mini LED背光电视出货规模将达750万台,有望超过OLED电视,成为全球高端电视市场的主流。

群智咨询评估,未来2至3年Mini LED芯片成本有望维持每年10%左右的降幅;印刷电路板(PCB)设计方案调整,减少PCB基板的用量,如采用鱼骨状、灯条状PCB基板,未来降低成本空间依然较大。

群智咨询说明,三星电子、LG电子受液晶电视(LCD TV)面板供应链的影响,未来发展重心向有机发光二极管(OLED)倾斜,Mini LED产品线收缩,策略趋于保守。(校对/张杰)