随着全球半导体行业进入下行周期及半导体设备销售到中国受到多方国家的制约,全球半导体设备正提前进入到下行周期。根据SEMI 12月最新预测,2023年全球半导体设备销售额同比下降6%至1009亿美元,预计2024年、2025年分别为1050、1240亿美元,同比+4%、+18%。

从细分市场来看,2023年晶圆制造设备、封装设备、测试设备同比-4%、-31%、-16%,预计2024年同比+3%、+24%、+14%。从需求市场来看,2023年代工/逻辑、NAND、DRAM的半导体设备市场分别同比+6%、-49%、+1%,预计2024年同比-2%、+21%、+3%。

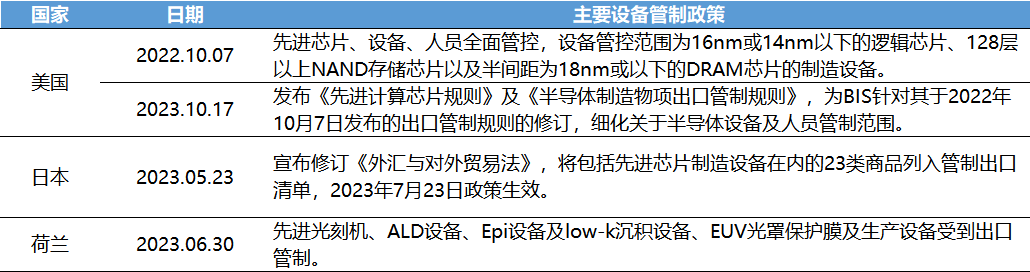

但是,2023年中国大陆半导体设备市场逆势增长,预计将达300亿美元,而前值为283亿美元,占比预计高达29%,与此同时,中国半导体设备国产化仍在进一步的提速,这主要归结于以下几个主要因素:美日荷联盟对中国晶圆制造先进制程的封锁、先进制程和成熟制程的扩产结果导向和部分国产设备0-1的关键性突破。

设备自主可控“如火如荼”

时移世换,美日荷先进设备管理新规正陆续落地,市场对设备管制担忧情绪逐步消弭,而国内晶圆厂积极向本土设备公司开放工艺验证机会,借此,我国半导体设备厂商仍处在国产化替代的“黄金时期”。

其中,美国10月17日新规细化的半导体设备管制范围主要包括:a.外延设备,包括硅、碳掺杂硅、硅锗或碳掺杂硅锗的外延设备;b.离子注入设备;c.刻蚀设备,包括同向干法刻蚀、原子层刻蚀、用于湿法刻蚀且硅锗与硅的刻蚀选择性比为100倍或更高的设备;d.沉积设备,用于金属互联的阻挡层、衬垫层、种子层、顶盖层的金属沉积设备、PECVD设备(碳硬掩模、低氟钨等)、ALD设备等;e.部分光刻设备;f.用于设计EUV掩模的离子束或物理气相沉积设备;g.用于先进节点制造的退火、清洗设备。

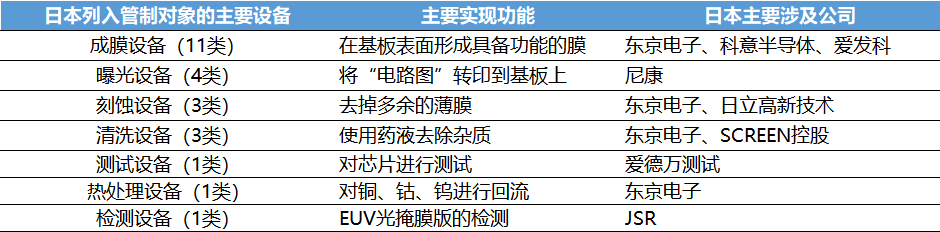

日本经济产业省5月发布的清单涉及:清洗、成膜、热处理、曝光、刻蚀、检查等23个种类,包括极紫外(EUV)相关产品的制造设备和三维堆叠存储器的刻蚀设备等。

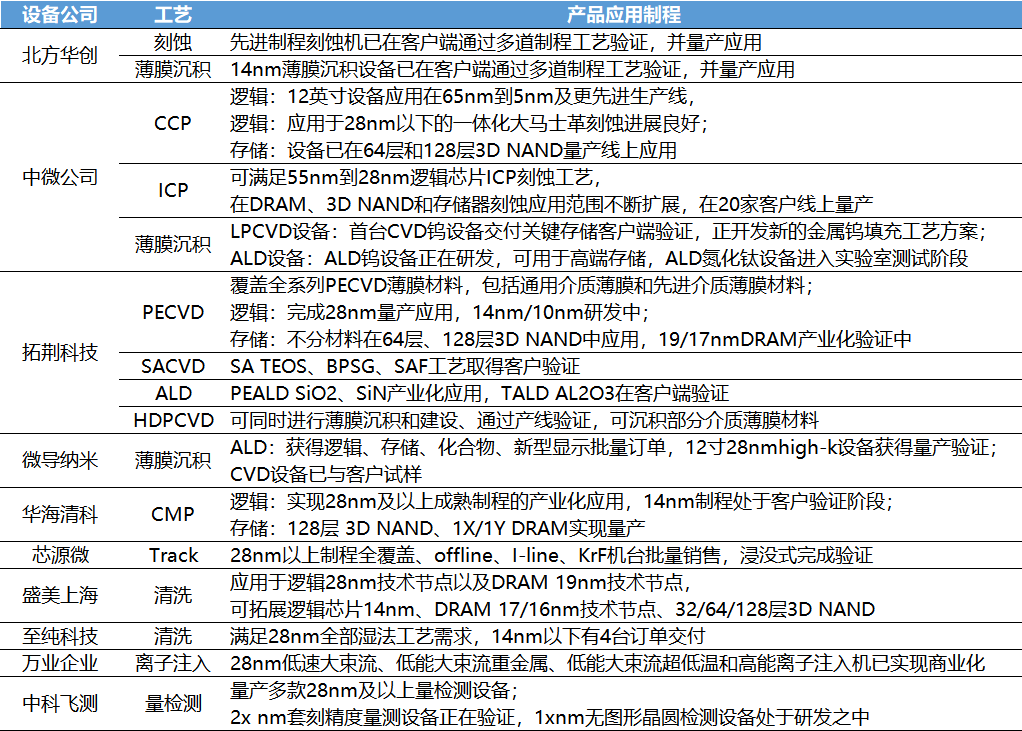

基于此,国内先进制程过往数年已实现部分工艺突破,先进制程的扩产也已渐行渐近。国内半导体设备厂商仍在进一步加大产品线的研发投入,除光刻机外,在重点环节均能实现28nm的制程突破,部分刻蚀、清洗环节已经推进至先进制程节点。其中,涂胶显影、CVD、刻蚀、PVD环节国产化率位于10%~30%之间,清洗(35%)、热处理(40%)、去胶国产化率达到了90%;而ALD、光刻、量检测、离子注入环节国产化率仍然较低,处于5%以下。

而在国产设备替代的相关领域之中,刻蚀、薄膜沉积、光刻、量检测市场规模居前四,分别为418亿、399亿、323亿、228亿人民币,而其中量检测市场空间最大,当前国产化率不足5%。

值得提及的是,国产设备厂商也在对关键工艺正不断攻克,提振自主可控信心。 根据拓荆科技半年报显示,其PECVD通用介质薄膜材料(包括SiO2、SiN、TEOS、SiON、SiOC、FSG、BPSG、PSG 等)和先进介质薄膜材料(包括ACHM、LoKⅠ、LoKⅡ、ADCⅠ、HTN、a-Si 等)均已实现产业化应用;中科飞测半年报披露,其无图形晶圆缺陷检测设备已覆盖2Xnm及以上需求,1Xnm工艺节点设备研发进展顺利;其图形晶圆缺陷检测设备已在客户端进行产线工艺验证,进展顺利;中微公司半年报表述,其超高深宽比掩膜(≥40:1)和超高深宽比介质刻蚀(≥60:1)都已经开展现场验证,目前进展顺利;根据芯源微半年报提及,其浸没式涂胶显影机客户端导入进展良好,超高温烘烤Barc设备已实现客户重复订单。

存储回温引领扩产需求

基于2023Q3及Q4终端市场的改善,WSTS上调2023年全球半导体销售额预至同比下降9.4%达5200亿美元。展望2024年,WSTS预计全球半导体市场同比增长13.1%达5880亿美元,预计存储、逻辑、微型器件、模拟芯片、分立器件、传感器、光电器件在2024年将同比增长44.8%、9.6%、7.0%、3.7%、4.2%、3.7%、1.7%。

据悉,作为全球第二大内存芯片厂商的SK海力士预计行业即将好转,决定在2024年预留约10万亿韩元(约76亿美元)的设施资本支出-相较2023年6万亿-7万亿韩元的预计设施投资,同比增幅43%~67%,主要投向高附加值DRAM芯片扩建设施,包括HBM3、DDR5及LPDDR5和升级HBM的TSV新进封装项目。并且通过供应链消息传出,SK海力士2024年的HBM3和HBM3E产能已完全告罄,公司正与客户讨论2025年HBM的产量和供应。

无独有偶,2023年2月27日,长江存储科技控股有限责任公司注册资本由约562.75亿元增至约1052.70亿元,其中大基金二期增资128.87亿元;10月29日,长鑫新桥存储技术有限公司注册资本从50亿元增加到439.24亿元,大基金二期增资145.6亿元。

行业周知,长江存储当前生产的3D NAND并不需要非常先进的晶圆制程,但是对特殊工艺要求较高,比如超深宽比刻蚀设备等,所以长江存储对于国产化产线的验证的作用无可替代。再叠加数据存储是信息产业的重中之重,而3D NAND又是其中不可或缺的组成部分,因此随着大基金二期陆续增资长存、长鑫,国内存储厂商资本开支有望提升,而刻蚀、薄膜沉积等设备是存储扩产价值最高的环节。

“0-1”设备迎放量机遇

受行业去库存等多因素影响半导体设备板块起伏不定,半导体量/检测设备、图胶显影、离子注入设备国产替代空间大,下游客户重点加速导入,且现阶段重点面向成熟制程,设备种类更众多,在0-1的快速渗透中快速放量且有利于抵御半导体行业周期波动的冲击。

其中,全球量/检测设备百亿美元市场,美国科磊半导体(KLA)占比54%一家独大。2018-2022年,中科飞测、上海精测、上海睿励三家国内量/检测设备标杆公司在国内检测量测设备的市占率由0.7%提升至4%。目前整体半导体设备的国产化率约在15-20%,量/检测设备的国产化率仍远低于其他设备品类,是仅次于光刻机的国产化率较低的设备细分领域。

另外,在设备领域研发难度仅次于光刻机的离子注入机也值得重点关注。离子注入机注入工艺验证非常困难,常常需要2~3个月芯片制造完成后,测量电性才知道离子注入质量如何。在28纳米以后的先进制程中,离子注入机的数量虽然在减少,但难度却在不断提升,对于设备的Particle控制、角度控制、损伤控制等要求更加严格。

2023年,万业企业(凯世通)新增两家 12 英寸芯片晶圆制造客户,新签订单金额超 1.6亿元,涵盖逻辑、存储、功率多个方向,已实现 28nm 低能离子注入工艺全覆盖,并已完成产线验证及验收。同时,公司启动新的研发制造基地,提供低能大束流、超低温低能大束流、重金属低能大束流、高能离子注入机等全系列产品的评估,缩短从技术验证到客户导入的时间。

在光刻工序涂胶显影设备领域,日本东京电子处于垄断地位,市占率高达90%。中国大陆前道涂胶显影设备中仅芯源微的设备在产业链中具备高端in-line设备的量产制造能力,在华力集成、中芯绍兴、上海积塔、青岛芯恩等晶圆厂获得批量招标采购,产品包括聚合物涂胶显影机、背面涂胶显影机、KrF匀胶显影机、I-line匀胶显影机等,2023年公司销售订单量较上年有较大幅度增加,光刻工序涂胶显影设备和单片式湿法设备销量较上年均有不同程度增长。

量检测设备上市辅导者众

2023年,半导体产业新受理企业为48家,同比下降36%;募资金额共计470亿元,下降幅度更是高达61.94%。与此同时,“上市梦”终止的IPO企业数量则在增加,2023年达到40家,同比增长81.82%。但在国产半导体设备爆发需求之际,仍有一批设备厂商开启了IPO上市辅导之路,以期募集资金提升技术实力并扩张产能。

其中,量检测设备类企业扎堆在2023年开启上市辅导,以期在空缺市场中拔得头筹。其中,中科飞测率先完成上市,其产品目前已广泛应用在中芯国际、长江存储、士兰集科、长电科技、通富微电等前道制程及先进封装企业,打破量检测设备领域国际设备厂商对国内市场的长期垄断局面,募资扩充产能并加速研发以期在国产替代“红利期”完成“进化”。

另外从递表上市的受理企业中,不难发现,与已上市设备类型同质化的企业微乎其微,或许未来国产“应用材料”“东京电子”类龙头企业会在完成上市的企业当中脱颖而出,实现半导体设备自主可控的细分龙头也将纷至沓来。