2023年,半导体行业经历了从衰退到复苏的逐步转变,这或是行业重大变革的开端,人工智能(AI)的崛起成为推动这一变革的关键因素。虽然受地缘政治冲突、全球经济景气影响,半导体市场的不确定性仍在,但对于半导体行业2024年及后续的发展状况,多家机构积极做出了预测与展望:从营收、资本支出到产能,2024年都将实现同比增长。

半导体市场营收及规模

半导体营收:增长13.1%至5884亿美元

美国半导体行业协会(SIA)表示,因个人电脑(PC)、智能手机销售低迷,拖累2023年全球半导体销售额预估将同比下降9.4%至5200亿美元,低于2022年的5741亿美元,不过2024年半导体销售额有望摆脱萎缩、转为增加,预估将增长13.1%至5884亿美元。

SIA CEO John Neuffer表示,2023年11月份全球半导体销售额是自2022年8月以来首次同比增长,这表明全球芯片市场在进入新的一年之际继续走强,2024年全球半导体市场预计实现两位数增长。

与此同时,市调机构Gartner公司也给出了2024年半导体营收的最新预测。Gartner数据显示,2023年全球半导体营收预计将下降10.9%至5340亿美元。2024年这一市场将增长16.8%,达到6240亿美元。

Gartner表示,虽然市场对支持图形处理单元(GPU)等人工智能工作负载芯片的需求强劲,但不足以弥补智能手机和PC客户的需求减少以及加上数据中心/超大规模支出的疲软,2023年半导体营收将出现两位数下滑。然而,预计2024年将是反弹之年,在存储市场两位数增长的推动下,所有芯片类型的收入都将增长。

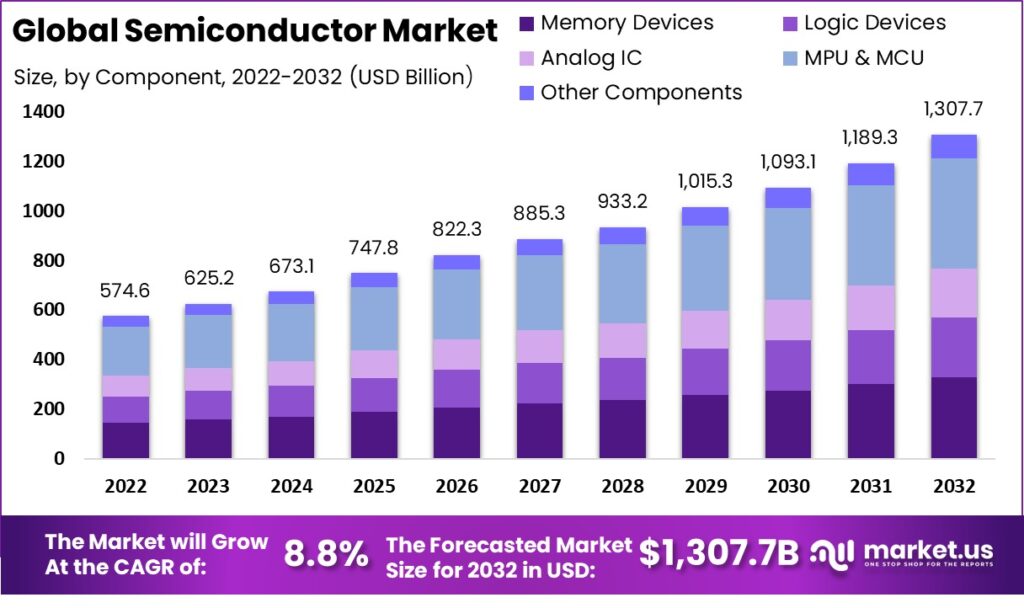

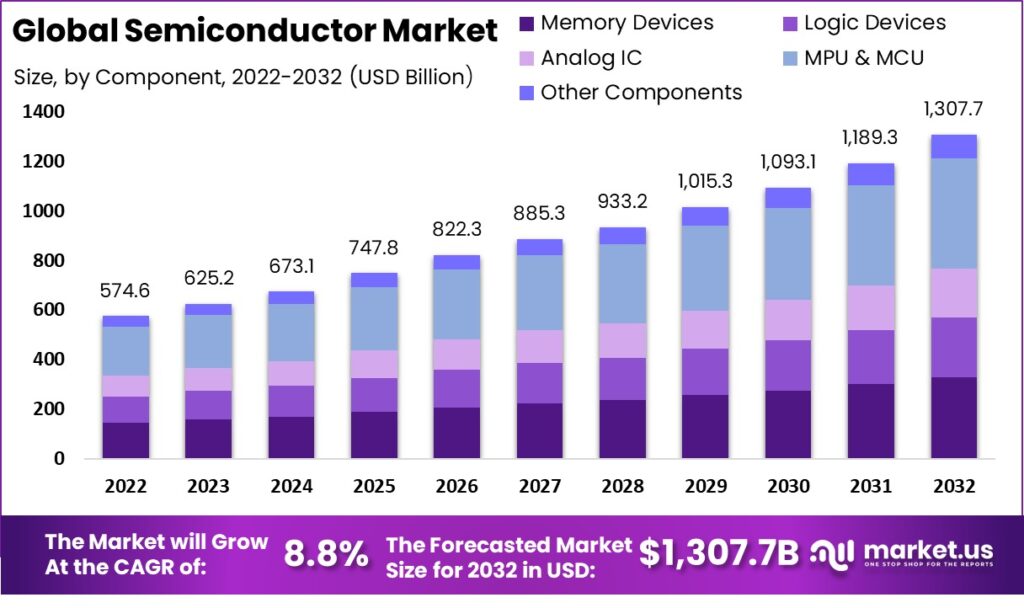

全球半导体营收历来是机构预测的关注点,除了SIA及Gartner,市场调查机构Market.us也做了预估。Market.us表示,全球半导体市场规模将大幅增长,预计2024年可达到6731亿美元,此外2023年至2032年期间的复合年均增长率将达到8.8%。到2032年,半导体市场规模预计将增长至1.3万亿美元。机构认为,近年来半导体大幅增长的趋势,一方面由于需求增加、技术进步以及IoT物联网设备广泛采用,同时疫情期间远程办公、学习的需求,也推动了半导体市场进一步扩张。

存储市场营收:暴增66.3%

Gartner预计全球存储市场营收2023年将下降38.8%,2024年将反弹,增长66.3%。

Gartner认为,需求疲软和大规模供过于求将导致2023年NAND闪存收入下降38.8%至354亿美元。但在未来3—6个月,NAND行业价格将触底,供应商的状况将有所改善。Gartner分析师预测NAND行业2024年将出现强劲复苏,收入将同比增长49.6%至530亿美元。

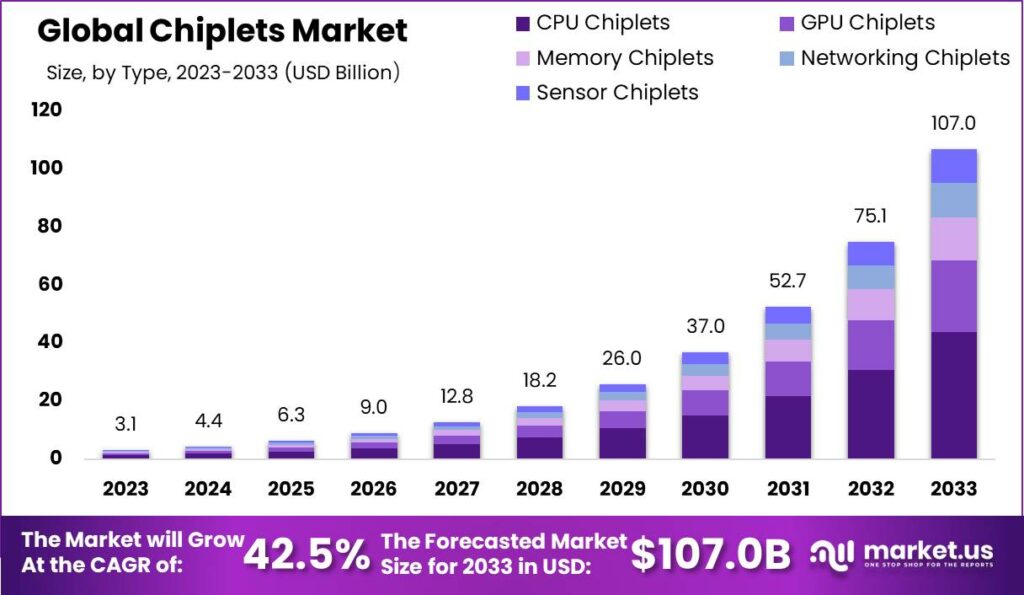

小芯片(Chiplet)市场规模:将达44亿美元

根据Market.us公布的报告,2023年全球小芯片(Chiplet)市场产生的市场规模约31亿美元,预计到2024年将达到44亿美元。2024年至2033年,小芯片行业的复合年均增长率预计将达到42.5%,到2033年估值将达到1070亿美元。

Market.us表示,与传统单片IC设计相比,Chiplet具有多种优势,包括更高的灵活性、可扩展性和模块化。消费电子、汽车、电信、数据中心和人工智能(AI)等多个行业对先进半导体解决方案的需求不断增长,是一个主要驱动因素。

另一个驱动因素是Chiplet生态系统的发展。市场上出现了专门从事Chiplet设计、制造和组装的公司。这些参与者提供了一系列基于Chiplet的解决方案和服务,为市场的增长作出了贡献。

GPU市场:预计同比激增70%,英伟达、AMD竞争加剧

Dell'Oro研究报告预计,2024年GPU产值将同比增长70%。尽管英伟达目前在该市场占据主导地位,但AMD和英特尔的新竞争产品以及超大规模云服务提供商定制化AI加速器的出现带来了潜在的挑战。

该机构预计,2023年AI加速器营收约为CPU的两倍,若不包括AI加速器,则预计产值将同比减少27%,这主要是因为系统供应商和超大规模云服务提供商针对通用计算的库存调整导致需求减少。

展望2024年,Dell'Oro预计,AI加速器营收将实现两位数的强劲增长,此外随着供应商因应需求增加库存,包括CPU、存储、存储驱动和NIC在内的各个细分市场将全面复苏。

此外,Dell'Oro指出,在GPU加速器的推动下,2023年第三季度英伟达在服务器和存储系统组件营收处于领先地位,其次是英特尔和三星。不过尽管英伟达目前在该市场占据主导地位,但随着超大规模云服务提供商定制加速器的出现,可能会面临来自AMD和英特尔的新挑战。

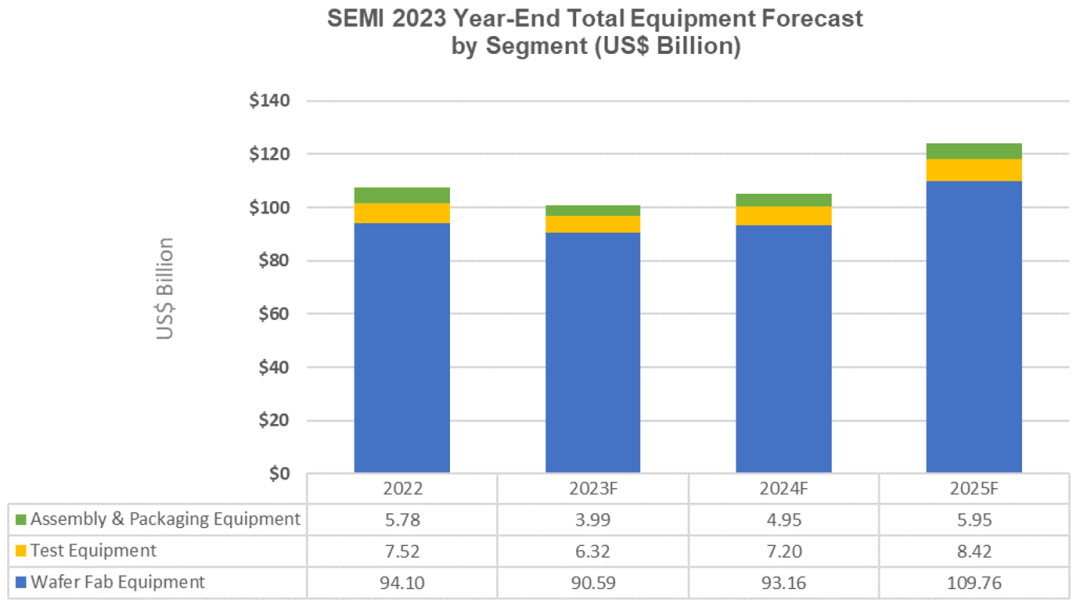

全球半导体设备销售额:2025年将达到1240亿美元

国际半导体产业协会(SEMI)《年终总半导体设备预测报告》中指出,2023年原始设备制造商的半导体制造设备在全球的总销售额预计达到1000亿美元,比上一年创纪录的1075亿美元减少6.1%。预计2024年将恢复增长,2025年将达到1240亿美元的新高。

按设备类型看,SEMI表示,包括晶圆加工、晶圆厂设施和掩模/掩模版设备在内的晶圆厂设备,2023年销售额预计同比下滑3.7%至906亿美元,而2022年为940亿美元。由于存储芯片产能增加,成熟产能扩张暂停,晶圆厂设备领域的销售额预计2024年将增长3%。随着新的晶圆厂项目推进、产能扩张以及技术迁移,使得行业总投资增加,这类设备预计2025年将进一步增长18%。

SEMI预计2024年测试设备、组装和包装设备领域将分别增长13.9%和24.3%。预计2025年,后端市场将继续增长,测试设备销售额增长17%,封装设备销售额增长20%。

从日本市场来看,日本半导体设备协会(SEAJ)认为,在人工智能(AI)相关新支出需求的推动下,日本半导体设备销售额预计在2024财年(从2024年4月开始)飙升27%,达到4.03万亿日元(约合270亿美元)。

半导体资本支出及产能

半导体行业资本支出:将超过1600亿美元

研究机构TechInsights表示,2023年全球半导体行业资本支出约为1600亿美元,相比2022年明显下滑。预计2024年资本支出将小幅回升,超过1600美元。其中,2023年半导体设备支出约为1334亿美元,同比下滑2.8%;预计2024年将增长3.4%至1379亿美元。

机构表示,2024年年初半导体设备订单活动持平,产品DAO销售数量的下降趋势,被存储芯片销量的增加抵消。在周期性复苏和人工智能需求增强的背景下,存储行业继续改善。人工智能的需求已成为DRAM(HMB和DDR5)的助推器,推动DRAM制造商能够逐步提高利用率。

2023年半导体行业的平均产能利用率约为73.3%,预计2024年将增长至83.3%。

全球显示设施投资:将增加82%至85亿美元

市场研究公司DSCC近日预测,2023年全球显示设施投资减少61%至47亿美元,2024年将增加82%至85亿美元,2025年将增加25%至106亿美元。其中,有机发光二极管(OLED)在显示设施投资中的比例预计2024年将达到54%,2025年将达到84%。

DSCC预计,明年OLED设施投资规模预计与2021年相似,2025年OLED设施投资规模预计与2020年相似。

报告称,尽管OLED在设备投资中的比例不断增加,但LCD在全球显示器产能中的比例预计将继续保持压倒性的份额。OLED在显示器总产能中的占比预计仅小幅增长,从2022年的8.4%增至2027年的10.6%。

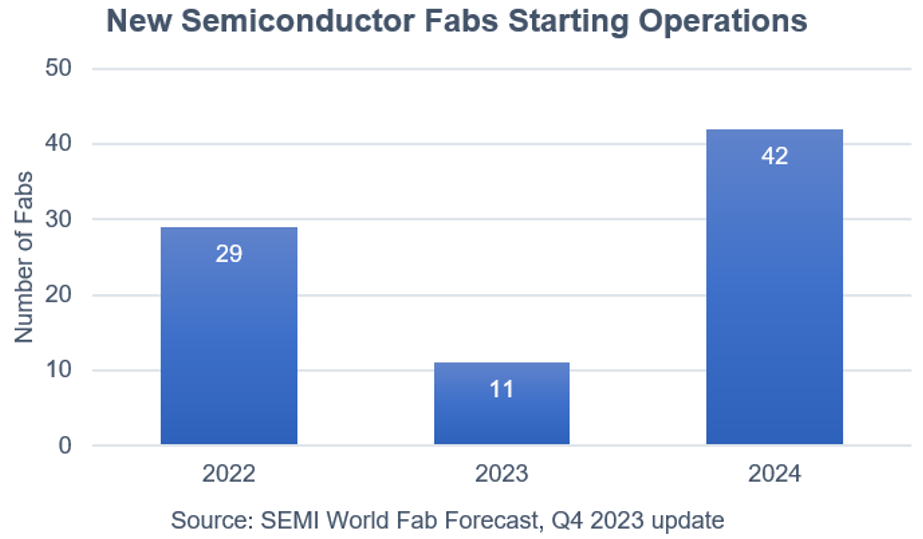

全球半导体产能:增长6.4%,首破每月3000万片大关

SEMI于1月2日发布《世界晶圆厂预测报告》,报告显示全球半导体每月晶圆(WPM)产能在2023年增长5.5%至2960万片后,预计2024年将增长6.4%,首次突破每月3000万片大关(以200mm当量计算)。

该机构认为,2024年的增长将由前沿逻辑和代工、包括生成式人工智能、HPC(高性能计算)在内的应用的产能增长以及芯片终端需求的复苏推动。

根据SEMI报告,从2022年至2024年,全球半导体行业计划开始运营82个新晶圆厂,其中包括2023年的11个项目和2024年的42个项目,晶圆尺寸从300mm到100mm不等(12英寸至4英寸)。

其中,中国大陆半导体厂商2023年产能同比增长12%,达到每月760万片晶圆。预计中国大陆芯片制造商将在2024年开始运营18个项目,2024年产能同比增加13%,达到每月860万片晶圆,引领行业扩张。

PCB行业产值:增长6.3%至782亿美元

2021年和2022年疫情期间的供需失衡造成了全球消费泡沫。疫情结束后,去库存和加息抑制通胀的压力,导致2023年全球PCB行业大幅下滑。中国台湾工研院科技国际策略中心(ITSI)预计,2023年全球PCB行业将出现大幅下滑。2023年全球PCB行业产值下降15.6%至739亿美元。

在中国大陆、日本、中国台湾和韩国,中资工厂中,其基板占比相对较低,加上汽车应用增长强劲,意味着其表现优于全球平均水平,全年仅下降9%;另一方面,韩国的基板比例最高,且主要集中在消费电子存储器应用领域,因此下降幅度超过20%;而日本和中国台湾地区,基板在行业产量中所占比例相当大,但其产品结构相对均衡,加上汽车应用的支持,导致下滑程度介于中国大陆和韩国之间。

2023年基期较低,意味着电子行业整体在2024年应该会经历更强劲的增长。库存的补充也应该会让PCB行业进入另一个增长周期。消费者需求将需要更多时间来重新建立积极的反馈周期,但仍可能受益于某些产品规格的升级。预计2024年全球PCB行业产值将回升至782亿美元,较2023年增长6.3%。一旦消费市场增长接近全球经济增速,全球PCB行业产值将开始维持4—5年的增长。

终端市场预测

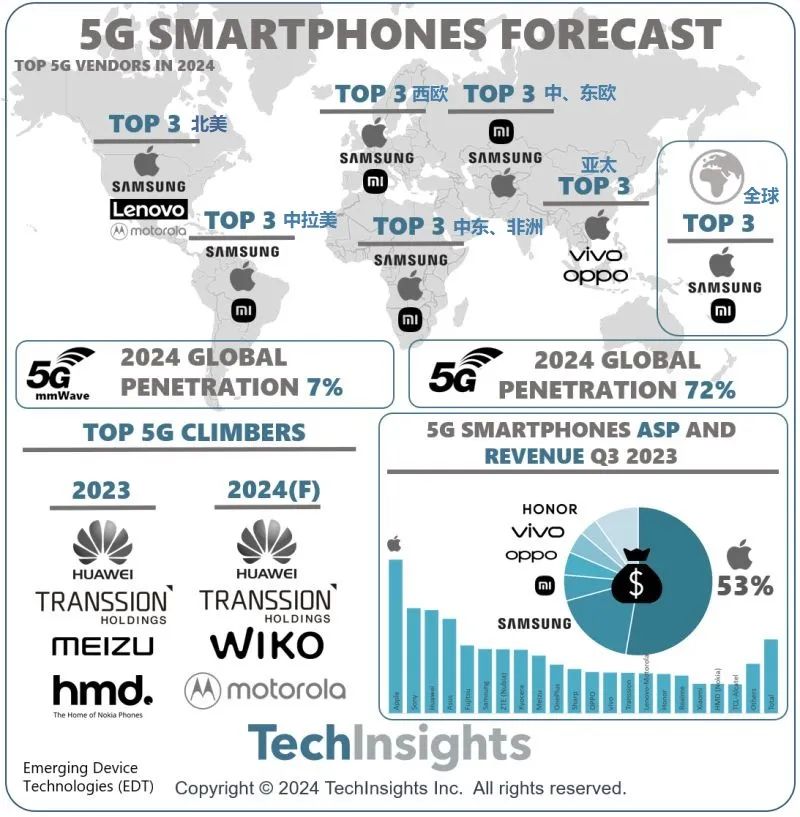

5G智能手机市场:Top3格局不变,5G毫米波发展

研究机构TechInsights对2024年全球5G智能手机市场进行预测,认为苹果5G手机市场霸主地位仍将保持不变,尽管市场份额正在缓慢下降;三星依旧保持全球第二,小米紧随其后。

机构表示,5G智能手机市场的停滞仍在继续,渗透率不再增长。通货膨胀和全球经济衰退正在影响运营商的投资以及消费者对5G网络和智能手机的更新。

机构统计,华为在2023年是增长最快的5G手机品牌,其次是传音、魅族、HMD。预计2024年华为增长率仍将领跑市场;传音正在迅速为其产品组合增加更多5G设备,2024年继续维持出货量高速增长。

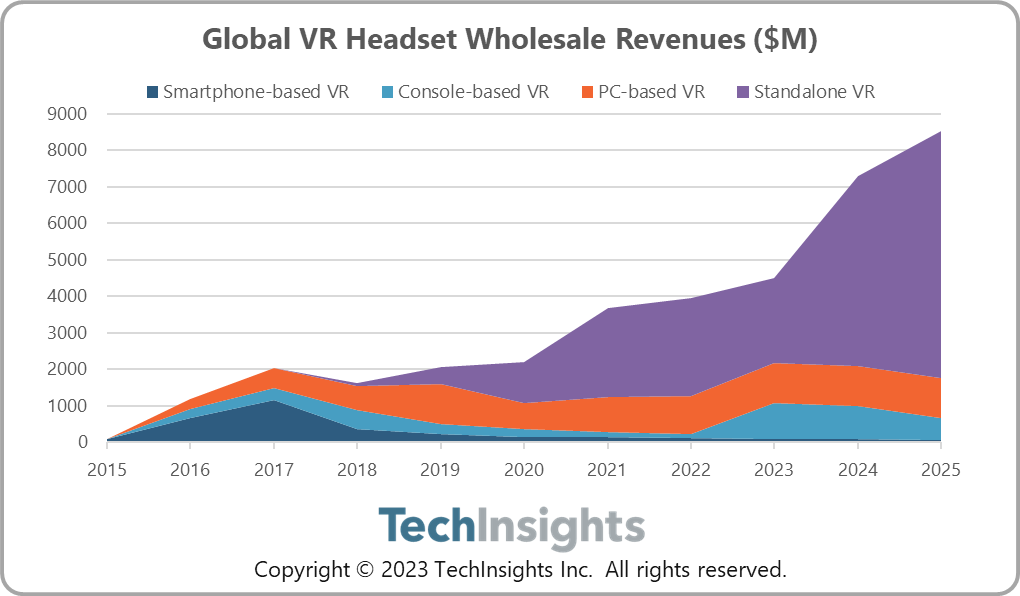

AR/VR头显市场:将增长62%至73亿美元

TechInsights预计2023年一整年AR/VR头显市场(包括所谓的MR混合现实设备)价值仅有45亿美元,但在2024年这个数字将攀升到接近73亿美元。

TechInsights将2024年头显市场的增长主要归因于VR头显产品的高端化所引发的平均售价(即ASP)上涨,TechInsights认为,在2017年之前大部分出货的AR/VR头显产品都处于低价位,如PS VR2这类主机VR设。在2024年初开始推出的苹果Vision Pro将进一步提高平均售价水平。

同时2022年和2023年的全球AR/VR头显市场其实不及预期,尤其是Meta在这两年表现不佳拖累了整体市场表现。TechInsights预计由于苹果Vision Pro的影响,Meta在2023年仍将继续下降。

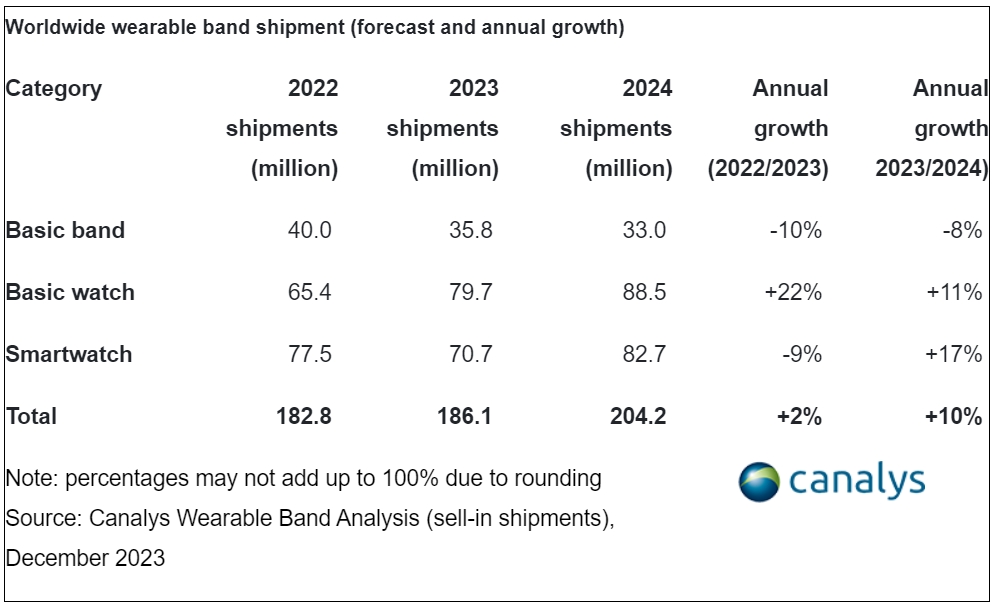

全球智能手表出货量:将增长17%至8270万台

根据Canalys对可穿戴腕带设备的最新分析数据显示,2023年全球总销量为1.86亿台,这一增长主要是由新兴市场(尤其是印度)基础款手表出货量大幅增长22%推动的。展望未来,Canalys预计2024年可穿戴腕带设备市场将增长10%。这一推动因素主要是智能手表需求的复苏,预计2024年全球智能手表出货量将增长17%至8270万台。

分地区来看,Canalys研究经理Cynthia Chen表示,全球向高级智能手表的转变在新兴地区最为明显,预计2024年中东、中欧和东欧的智能手表出货量将分别大幅增长27%和22%,这些地区的用户准备从基础手表升级为智能手表。

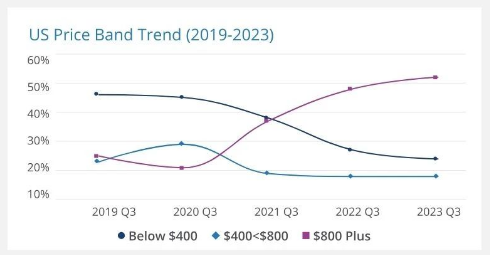

美国智能手机出货量:预计2024年增长6.3%

1月11日,据IDC披露数据显示,美国智能手机出货量预计将在2024年增长6.3%,收入增长5.1%。

得益于以旧换新优惠和金融分期政策,高端设备已成为消费者的主要选择,800美元以上智能手机的市场份额将提升至54%。