2022年碳酸锂价格超预期飙升,同年底在达到60万元/吨的高位后开始进入下行区间。历经1年的价格回调,碳酸锂价格波动幅度再次超出市场预期,近日,继期货价格跌破10万元/吨后,现货价格也于12月14日跌破10万元/吨。

而碳酸锂价格近期剧烈波动下行的背后,有分析师表示,“新能源汽车的渗透率已接近40%,接下来渗透率增速会放缓,加上明年年初为淡季,上游厂商又在继续去库存,市场供大于求,引发碳酸锂近期价格大跌。”

碳酸锂价格大跌或引发停产潮

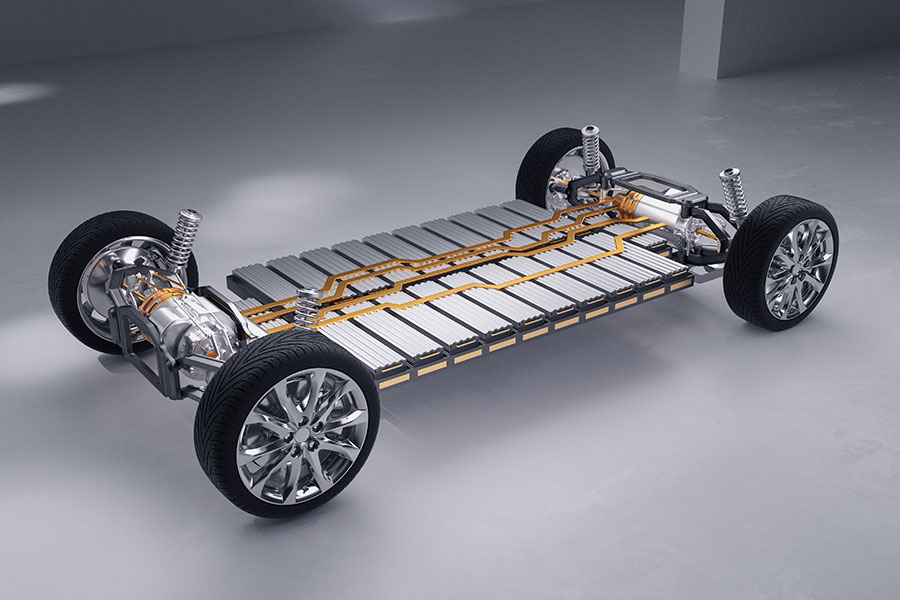

根据行业统计数据,动力电池占新能源汽车成本比重约达50%,而正极材料又占约45%的动力电池成本比重,由此,碳酸锂价格波动始终牵动着下游电芯企业以及新能源汽车厂商的神经。

自今年年初以来,碳酸锂价格整体处于下行趋势,在经历今年一季度大幅下跌后,于今年5月-7月企稳回升,但近期又进入了下行区间,lc2401合约期货价格一度跌至8.86万元/吨。

上海钢联数据同时显示,12月14日,电池级碳酸锂中间价已跌至10.95万元/吨,工业级碳酸锂价格降至9.9万元/吨,双创今年新低。

就未来碳酸锂价格走势,业内呈现出两种不同的观点,有业内人士分析认为,目前市场供大于求,同时随着近年布局的碳酸锂产能持续释放,未来碳酸锂的价格跌破10万元/吨将成为常态。不过另一位分析师则表示,目前碳酸锂期货价格下行,主要受未来几个月的淡季预期影响,事实上碳酸锂价格已无法覆盖成本,预期未来价格会恢复至12万元/吨~13万元/吨的水平。

碳酸锂价格跌幅超预期,正极材料生产企业受到了极大影响。

目前锂资源主要通过锂辉石提锂、锂云母提锂以及盐湖提锂3种方案获取,近日,藏格矿业披露,其盐湖碳酸锂生产成本约为3.1万元/吨,完全成本约为3.5万元/吨。另通过九岭锂业公开数据测算得知,其2021年、2022年上半年锂云母提锂的碳酸锂生产成本分别为5.03万元/吨、7.03万元/吨。

根据SMM数据,国内盐湖提锂成本最低,约为3万元~5万元/吨,国产锂矿提锂成本约为6万元~8万元/吨,而此前高价进口的锂矿提锂成本则高达22万元/吨以上。若碳酸锂价格继续下行,将难以覆盖成本。

前述分析师表示,“年中锂价大跌已经导致很多企业减产、停产,此轮碳酸锂价格再次超预期大跌,预计接下来将会有更多的碳酸锂生产企业陷入停产困境。”供应链信息显示,国内某碳酸锂生产企业目前月产量已不足年中的50%,该企业又计划在12月进一步减产。

有分析认为,如果碳酸锂价格继续下行,不仅会造成云母提锂企业大面积停产,还会导致锂电池回收行业陷入全面暂停状态。

汽车产业将受益持续内卷

导致近一年来碳酸锂价格暴跌的原因众多,前述分析师认为,供需关系转换是主要影响因素。

2021年-2022年,新能源汽车市场超预期增长,原有碳酸锂产能无法跟上市场需求,并在较长一段时间内出现供不应求状况,导致以碳酸锂为代表的锂材价格飙升。受此影响,资本迅速入局扩产。

资本蜂拥而至背景下,锂材产能迅速飙升,早在2022年年初,国轩高科董事长、总经理李缜就发出了产能过剩预警,“(投建产能)远远超过了实际需求量,伴随着投资的不断增长,(锂材)产能将不断释放,价格一定会回到价值轨道。”国海证券也在年初预测,从2023年开始,全球碳酸锂的供应量开始出现过剩情况。

事实上,自年初以来,新能源汽车、储能两大领域发展均不及预期,加剧了碳酸锂供过于求。

据中信期货统计数据,全球动力电池需求量增速将从2021年的106%降至2023年的41%,储能电池同样存在类似情况,中信期货预计增速将从2021年的124%降至2023年的40%,未来仍将呈持续放缓趋势。

与需求相反,过去几年的扩产项目正在加速释放产能,国海证券预测,2023年-2025年全球对碳酸锂的需求量分别为98.41万吨、130.91万吨、168.27万吨;而产量预计分别为101.45万吨、138.78万吨、172.95万吨,产能过剩或已不可避免。据业内人士透露,目前部分企业面临生产越多亏得越多的发展困境,近日市场消息称,已有多家头部储能电池企业在大幅裁员。

不过碳酸锂价格降价,对时下的汽车产业来说,有助于进一步提升产品竞争力。

自2022年10月以来,中国新能源汽车市场已历经多轮价格战,碳酸锂价格持续走低,无疑提升了车企降价的底气,蔚来汽车董事长李斌曾表示,碳酸锂每降价10万元/吨,其毛利率能提升2个百分点(蔚来降价前)。

12月12日,恩捷股份也在投资者互动平台表示,合理的碳酸锂价格有利于锂电池制造商降低生产成本。

事实上,根据1-11月汽车销量数据,国内新能源汽车企业中,预计今年仅有理想汽车等极少数公司能达成年度销量目标,为加速年底冲量,车企已纷纷启动新一轮降价潮,据不完全统计,目前已有超过16家车企加入新一轮价格战,智界等部分品牌更是亏本换市场。

更令人担忧的是,有分析认为,2024年国内汽车市场的价格战形势将会更为严峻,燃油车与新能源汽车的冲突也将会更为明显,值此市场淘汰赛的关键期,新能源汽车企业面临更大的降本压力,占新能源汽车约50%成本的动力电池,或将成为承接主机厂降本压力的大头,届时,碳酸锂等锂材企业也将面临更为严峻成本转嫁压力。

(校对/邓秋贤)