电动汽车采用率的不断提高正在推动对关键碳化硅电力电子元件的需求。半导体企业、汽车原始设备制造商和其他企业要如何在混乱中创造价值?

电动汽车(EV)市场预计到2030年将以20%的复合年增长率增长,届时xEV的销量预计将达到6400万辆,是2022年电动汽车预计销量的四倍。确保电动汽车元件供应足以满足这一快速增长的预计需求至关重要,碳化硅(SiC)的供应值得特别考虑。最近麦肯锡发布相关报告做了分析说明。

电动汽车动力系统(主要是逆变器,也包括DC-DC转换器和车载充电器)中使用的碳化硅MOSFET与硅基器件相比,具有更高的开关频率、热阻和击穿电压。这些差异有助于提高动力系统的效率(延长车辆行驶里程)和降低系统总成本(减少电池容量和热管理要求)。这些优势在电池电动汽车(BEV)所需的更高电压下得到放大,预计到2030年,大多数电动汽车都将采用这种电压。

在本文中,麦肯锡探讨了SiC制造商、汽车原始设备制造商和其他企业应如何抓住电动汽车市场预计增长激增的内在机遇,创造价值并获得竞争优势。

预计到2030年电动汽车和碳化硅市场将大幅增长

从2018年到2022年的预计,2030年电动汽车在全球轻型汽车市场的份额将增长3.8倍,从约1700万辆增至6400万辆(见图1)。在许多国家,电动汽车的总拥有成本(TCO)预计将在2024年或2025年达到与内燃汽车(ICE)持平的水平,同时,作为实现净零排放目标的一部分,对电动汽车和充电基础设施采取了监管措施并进行了投资,这些都推动了这一增长。

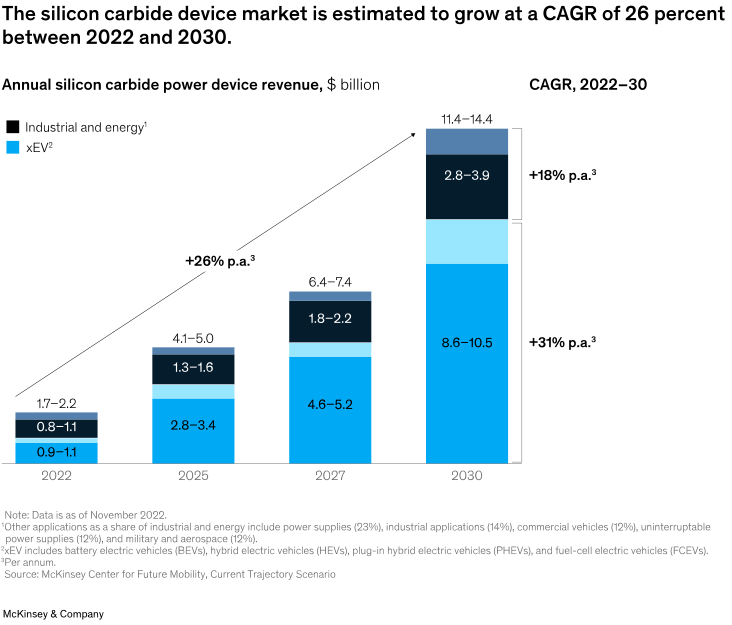

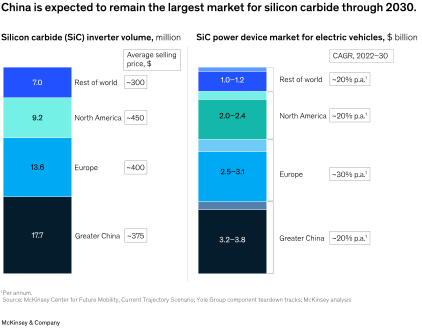

目前,SiC器件市场价值约为20亿美元,预计到2030年将达到110亿至140亿美元,年复合增长率约为26%(见图2)。鉴于电动汽车销量的激增以及碳化硅对逆变器的极高适用性,预计70%的碳化硅需求将来自电动汽车。中国是预计电动汽车需求量最大的国家,预计将占电动汽车生产对碳化硅总体需求量的40%左右。

图2

在所有电动汽车中,BEV、混合动力电动汽车(HEV)、插电式混合动力电动汽车(PHEV)、400伏或800伏的动力系统类型决定了SiC的效益和相对使用率。根据麦肯锡的分析,到2030年,BEV预计将占电动汽车产量的75%(高于2022年的50%),而HEV和PHEV将占另外的25%。此外,麦肯锡预计到2030年,800伏动力系统的市场渗透率将超过50%(而2022年还不到5%)。因此,麦肯锡预计碳化硅器件在未来十年将迎来重大发展机遇。

垂直整合:碳化硅市场上引人注目的商业模式

目前的碳化硅市场高度集中,只有少数几家端到端的领先企业。事实上,SiC晶圆和器件市场的头部两大公司控制了大约60%至65%的SiC市场份额(见图3)。

图3

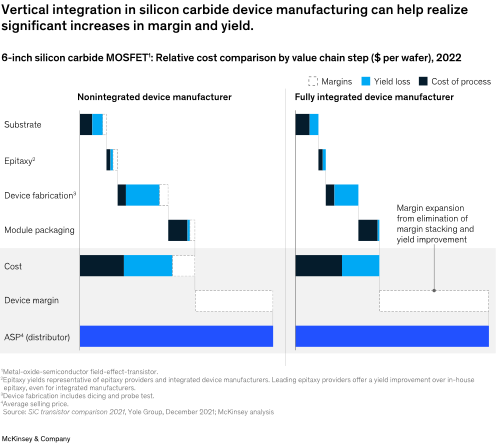

市场鼓励垂直整合,这一点从大多数整合型龙头企业的主导地位中可见一斑。根据麦肯锡的分析,SiC晶圆和器件制造的垂直整合可将产量提高5到10个百分点,利润率提高10到15个百分点,部分原因是产量损失较低,部分原因是消除了流程中每一步的利润堆叠(见图4)。通过更好地控制设计,以及晶圆和器件制造之间的闭环反馈实现更快的良率提升,从而实现更高的良率。

图4

从战略上讲,垂直整合的制造商还能为汽车原始设备制造商提供更强的价值主张,因为他们有更高的供应保证,这在近期供应链面临挑战的情况下值得注意。同样,垂直整合还能为晶圆生产商提供对冲商品化风险的手段,如硅市场上出现的商品化。

毫不奇怪,一些领先的制造商已经通过并购和合作向纵向一体化发展。特别是,半导体设备制造商已经增加了晶圆材料制造的上游能力。这包括意法半导体收购Norstel、Onsmi收购GT Advanced Technologies,以及罗姆半导体收购SiCrystal。

向8英寸晶圆过渡可带来价格、利润和市场优势

根据麦肯锡的分析,预计将从生产和使用六英寸晶圆过渡到八英寸晶圆,大约在2024年或2025年开始材料普及,到2030年达到50%的市场渗透率。一旦克服了技术上的挑战,八英寸晶圆将为制造商带来毛利率方面的优势,包括减少边缘损耗、提高自动化水平,以及充分利用硅生产过程中的折旧资产。根据麦肯锡的分析预测,这一转变的毛利率效益约为五到十个百分点,具体取决于垂直整合的程度。

美国八英寸晶圆的批量生产预计将于2024年和2025年开始,届时行业领先的制造商将陆续投产。此后,八英寸晶圆的产量预计将迅速攀升,这主要是为了应对需求和价格压力(尤其是来自中端电动汽车原始设备制造商的需求和价格压力),以及向八英寸碳化硅晶圆制造转型所实现的成本节约。

麦肯锡的分析表明,由于产量较低,八英寸晶圆衬底的每平方英寸成本仍比六英寸晶圆高。不过,由于工艺产量的提高和新型芯片技术的出现,预计未来十年领先制造商的差距将缩小。例如,麦肯锡发现,与使用多线锯的传统晶片切割技术相比,激光切割技术有可能使一个单晶圆棒生产的晶片数量增加一倍以上。而氢分裂等先进的晶片切割技术可以进一步提高产量。

更多地参与碳化硅价值链为汽车原始设备制造商创造了新的优先事项。

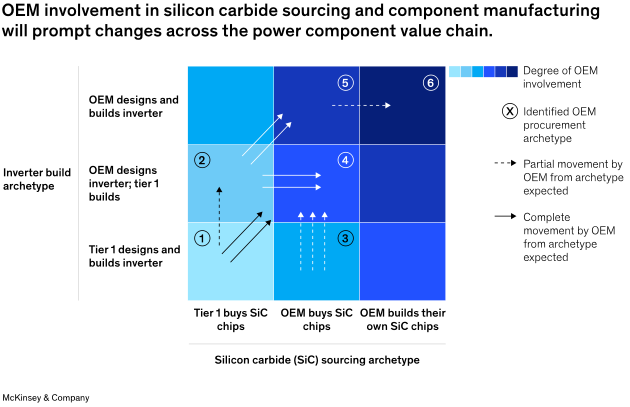

严峻的供应链挑战、地缘政治因素、向800伏汽车的过渡,以及由此带来的对SiC MOSFET需求的增加,都促使原始设备制造商最近扩大了对半导体和SiC采购的参与。鉴于近期供应链的混乱和碳化硅领域的发展,以及预期的重大技术创新,汽车原始设备制造商对基于碳化硅的电动汽车逆变器和底层碳化硅芯片采用了多种采购模式(见图5)。麦肯锡的分析表明,随着行业的成熟,OEM可能会更多地参与碳化硅的采购和逆变器的设计。这种转变还表现在SiC制造商与汽车OEM之间的合作日益增多。

图5

原始设备制造商建立了大量合作关系,但很少达成排他性协议

碳化硅制造商与汽车OEM之间的合作关系包括长期供应协议、战略和开发合作关系,甚至包括生产设施的共同投资和合资协议。麦肯锡对占2030年BEV销量75%以上的18家汽车OEM厂商的公告进行了分析,发现12家OEM厂商(占2030年BEV销量的60%以上)已经宣布与SiC制造商建立两个或两个以上的合作伙伴关系。五家原始设备制造商(约占BEV销量的15%)宣布了一项合作关系,只有一家原始设备制造商(约占BEV销量的2%)尚未宣布与SiC制造商的合作关系。虽然本分析仅限于已宣布的合作关系,但汽车原始设备制造商通过非排他性合作关系实现供应链多样化和安全的趋势非常明显(见图6)。

图6

原始设备制造商的高度参与表明,与原始设备制造商建立深厚关系并拥有汽车专用设备能力的现有和潜在碳化硅制造商将最有能力参与该行业的发展。考虑到在展示技术能力和确保获得供应方面存在的障碍,SiC制造商在寻求确保市场份额时,不妨尽早建立合作伙伴关系。鉴于许多供应商与原始设备制造商之间的关系具有长期性,这一点尤为重要。此外,成立时间较短的碳化硅制造商可能需要尽早与原始设备制造商建立合作关系,以实现概念验证并证明供应保证,从而将其设计到汽车平台中。麦肯锡的分析表明,原始设备制造商很可能愿意与历史较短的制造商建立多种合作关系,以开辟确保供应的新途径。

中国原始设备制造商发出增加本地采购的信号,但领先者尚未出现

预计到2030年,中国仍将是最大的碳化硅市场(见图7),增长动力主要来自消费者需求和大众激励措施,如电动汽车不受车牌配额限制。根据麦肯锡的研究和分析,在中国,这一市场约有三分之一是OEM,三分之二是外国原始设备制造商。

图7

目前,非中国碳化硅制造商供应着中国80%的晶圆市场和95%以上的器件市场。然而,麦肯锡的分析表明,出于地缘政治和供应保证的考虑,中国原始设备制造商正越来越多地寻求本地供应来源。鉴于充足的产能和技术性能,预计到2030年,中国原始设备制造商将广泛转向本地供应商采购,从目前的约15%提高到约60%(见图8)。

图8

在整个碳化硅价值链中,从设备供应到晶圆和器件制造,再到系统集成,中国企业的崛起将推动中国向本地采购的转变。中国的设备供应商已经覆盖了所有主要的碳化硅制造步骤,并已宣布投资提升产能至2027年。然而,在中国的生态系统中,尚未出现明确的供应领导者。

利益相关者如何充分利用碳化硅需求激增的机遇

电动汽车的加速普及以及碳化硅在不断增长的电动汽车市场中日益重要的作用,对整个碳化硅价值链的参与者产生了根本性的影响。虽然没有通过增加市场份额或创造价值来领先的首要战略,但要在不断变化的碳化硅市场中占据主导地位,企业必须考虑一些因素。

汽车原始设备制造商和一级供应商

定位准确的汽车原始设备制造商和一级供应商将制定与市场和同行保持一致的电动汽车和碳化硅采用计划和时间安排。由于原始设备制造商和一级供应商的合作关系是在开发过程的早期建立的,因此根据内部能力和发展战略制定SiC逆变器和半导体供应链战略——例如,与SiC器件制造商建立共同开发合作关系,而不是更直接的供应协议——对于确保和维持合作关系非常有利。随着晶体管沟槽拓扑结构和碳化硅混合逆变器设计等技术的进步,以及价值链的不断变化,设计一个考虑到不确定性的整体采购战略,同样会为原始设备制造商和一级供应商提供良好的服务。

半导体元件制造商

制定碳化硅增长和投资战略,与电动汽车和其他市场日益增长的碳化硅机遇保持同步,对任何处于有利地位的半导体元件制造商的前景都至关重要。通过与汽车原始设备制造商和一级供应商建立适当的合作伙伴关系进入市场同样至关重要,在技术开发、产能提升执行和成本降低方面的持续投资也是如此——尤其是在向八英寸晶圆过渡的情况下。在整个制造价值链中,包括与衬底、外延和器件相关的决策,将继续影响和左右参与者的“建设-购买-合作伙伴”决策。

碳化硅的潜在投资者

理想情况下,SiC投资理论应包括对再投资和成熟时间的评估,并与市场、价值链和技术动态保持一致。对于投资者来说,重要的是要考虑随着市场的成熟,哪些企业有可能成为领导者,已宣布的产能是否有可能如期投产,以及是否有机会通过战略性选择的投资进行颠覆并创造巨大价值。

政府

激励措施或生态系统促进因素可帮助政府支持当地对用于电动汽车和其他应用的碳化硅的需求。支持价值链和维护国家利益的国际框架可帮助支持全球供应链,同时满足本地化和供应弹性的需求。

电动汽车的采用为碳化硅价值链中的参与者带来了重大机遇。那些关注碳化硅生态系统中的趋势和机遇,并迅速建立关键能力和合作伙伴关系以支持其增长雄心的公司将有可能获得竞争优势。碳化硅价值链是动态的,具有高度的不确定性。需求环境发生了重大变化:逆变器设计和每个逆变器对MOSFET需求的变化;电动汽车需求的持续加速;价值链,包括中国的新兴企业和汽车原始设备制造商等非传统企业对SiC价值链的投资;监管态势;以及技术,包括提高产量的新晶圆技术的兴起。在这种环境下,所有市场参与者都可以通过持续监测发展动态并在计划中增加灵活性来获得战略优势。